So schnell kann es gehen. Vor ein paar Monaten hätte ich mich fast darüber beklagt, wie der globale und synchronisierte Aufschwung mich einlullt – und schon ist es vorbei mit der Ruhe. Dabei muss man natürlich wissen, dass immer, wenn sich Konjunkturbeobachter langweilen, es der Wirtschaft, den Unternehmen und ihren Beschäftigten, eigentlich prima geht. Und tatsächlich deutet sich derzeit nach einem ordentlichen Schlussquartal 2017 auch für den Jahresanfang 2018 ein solides Wachstum in den großen Wirtschaftsräumen wie den USA und Euroland an. Von Rezessionsgefahr bislang keine Spur. Selbst Europas Wirtschaft hat den kleinen Durchhänger Mitte 2017 offensichtlich überwunden.

Weniger ruhig dürfte es dennoch werden, wenn wir uns die Neuaufträge der Investitionsgüterhersteller anschauen. Wie hier im Blog schon öfter gesehen, sind Investitionen in Kapital (vor allem Maschinen und andere Ausrüstung) die wichtigste Triebkraft eines jeden Aufschwungs. Durch Investitionen entstehen neue Jobs und die Produktivität verbessert sich – in der Regel. Was wiederum positiv für die Kapitaleigentümer wirkt, denn so verbessert sich die Profitabilität der Unternehmen, und Lohnerhöhungen werden möglich. So wächst mit den Investitionen die Nachfrage – anders kann es keinen Aufschwung geben.

Weltwirtschaft: Was kommt nach dem synchronen Aufschwung?

Allerdings verläuft die Erholung seit der Finanzkrise nun schon in mehreren Wellen, was eher ungewöhnlich ist. Jedes Ende einer Welle kann die nächste einleiten – oder in zyklischen Spätphasen wie gerade in den USA oder Deutschland den Aufschwung eben beenden. Eine klare Richtung wie in früheren Konjunkturzyklen können wir aktuell kaum erkennen.

Das mag daran liegen, dass Amerika und Europa so lange Zeit eben nicht synchron gewachsen sind. Was zuletzt ab 2015 mit dem Ölpreis und zuvor auch damit zu tun hatte, dass die nominalen Ausgabenkürzungen der Regierungen in einzelnen Ländern (außer in Deutschland) unterschiedlich schwer ausgefallen sind. 2017 war tatsächlich das erste Jahr seit der Finanzkrise, in dem sich die Konjunkturzyklen auf beiden Seiten des Atlantiks angeglichen haben. Dies könnte jetzt zum Nachteil für die Weltwirtschaft werden, wenn sich alle Regionen wiederum synchron abschwächen sollten. Aber wohlgemerkt: Noch reden wir hier nur von schwächerem Wachstum und nicht etwa davon, dass die Wirtschaftsleistung krisenhaft schrumpfen könnte.

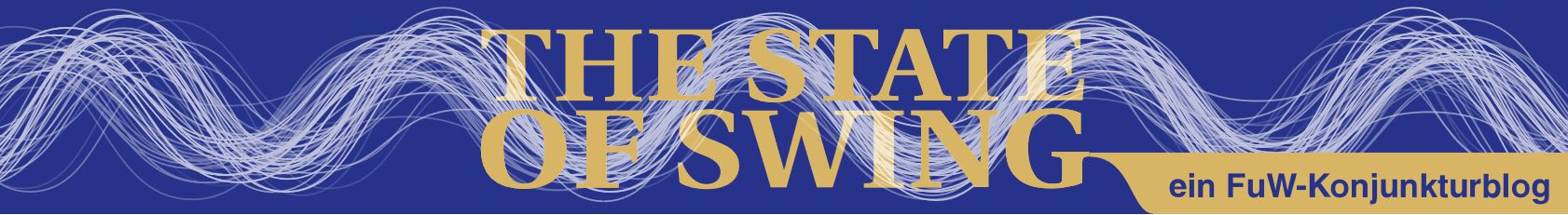

In diesem Beitrag schauen wir auf die US-Wirtschaft. Bislang fehlen uns zwar noch die Daten zur Entwicklung der operativen Gewinne im 4. Quartal 2017, weswegen ich die Taktiktafel der Konjunkturanalyse noch nicht aktualisiert habe. Was wir aber bisher beobachten können: Die Investitionen in den USA beschleunigten sich bis zuletzt – ein Trend, der Mitte 2016 begonnen hatte, weit vor der Wahl Donald Trumps. Vermutlich wird die Investitionsquote auch im 1. Quartal 2018 noch gestiegen sein.

Was wir hier schön sehen, sind die drei Erholungswellen seit der Finanzkrise. Aktuell befinden sich die Amerikaner also in der dritten Welle. Zuvor wuchsen die Investitionen aber fast ein Jahr langsamer als alle anderen Ausgaben zusammen. So eine schrumpfende Investitionsquote ist für einen Aufschwung allerdings ungewöhnlich – zuletzt hatte es etwas Ähnliches in den 80er Jahren gegeben, als Ronald Reagan die Steuern senkte und sich zeitgleich private Haushalte und Unternehmen stärker verschuldeten.

Offenbar waren die Investitionen Mitte der 80er Jahre dem Konsum noch nicht so weit davongeeilt, dass die US-Wirtschaft wieder reif für die nächste Rezession war. Aber wie bereits im vergangenen Sommer beschrieben, bedeutet eine vorübergehende Erholung der Investitionen nicht unbedingt, dass eine Rezession auf ewig hinausgeschoben werden kann. So tauchte damals die Investitionsquote noch einmal kurz auf, um dann wieder zu schrumpfen. An einem ähnlichen Punkt stehen wir auch heute. Könnten die Investitionen bald schon sinken und damit auch die Investitionsquote ins Minus drücken?

Anfang Februar ist bereits die Volatilität an den Aktienmärkten zurückgekehrt. Vordergründig sind die Investoren hin- und hergerissen: Steigen jetzt die Zinsen endlich wie in jedem Aufschwung üblich, weil womöglich die Preise für Kapitalgüter und Zwischenprodukte sowie Löhne doch stärker steigen? Zugleich spekulieren erste Volkswirte in Banken und in Fondsgesellschaften seit Wochen darüber, ob in den nächsten zwei, drei Jahren nicht doch eine Rezession droht. Die einen schauen darauf, wie sich die Zinskurve abflacht (wenn z.B. die kurzfristige Verzinsung von Staatsanleihen schneller steigt als die langfristige). Andere schwören auf die Entwicklung der realen Geldmenge – im engeren Sinne – als guten Vorlaufindikator für Wirtschaftskrisen.

Höhepunkt in der dritten Aufschwungwelle überschritten

Dies mögen alles schöne Spielerein sein. Hier im Blog betrachten wir die Konjunkturzyklen allerdings zunächst immer von der Produktionsseite her: Was sagt uns konkret der Kapitalaufbau, was signalisieren uns die realwirtschaftlichen Investitionen?

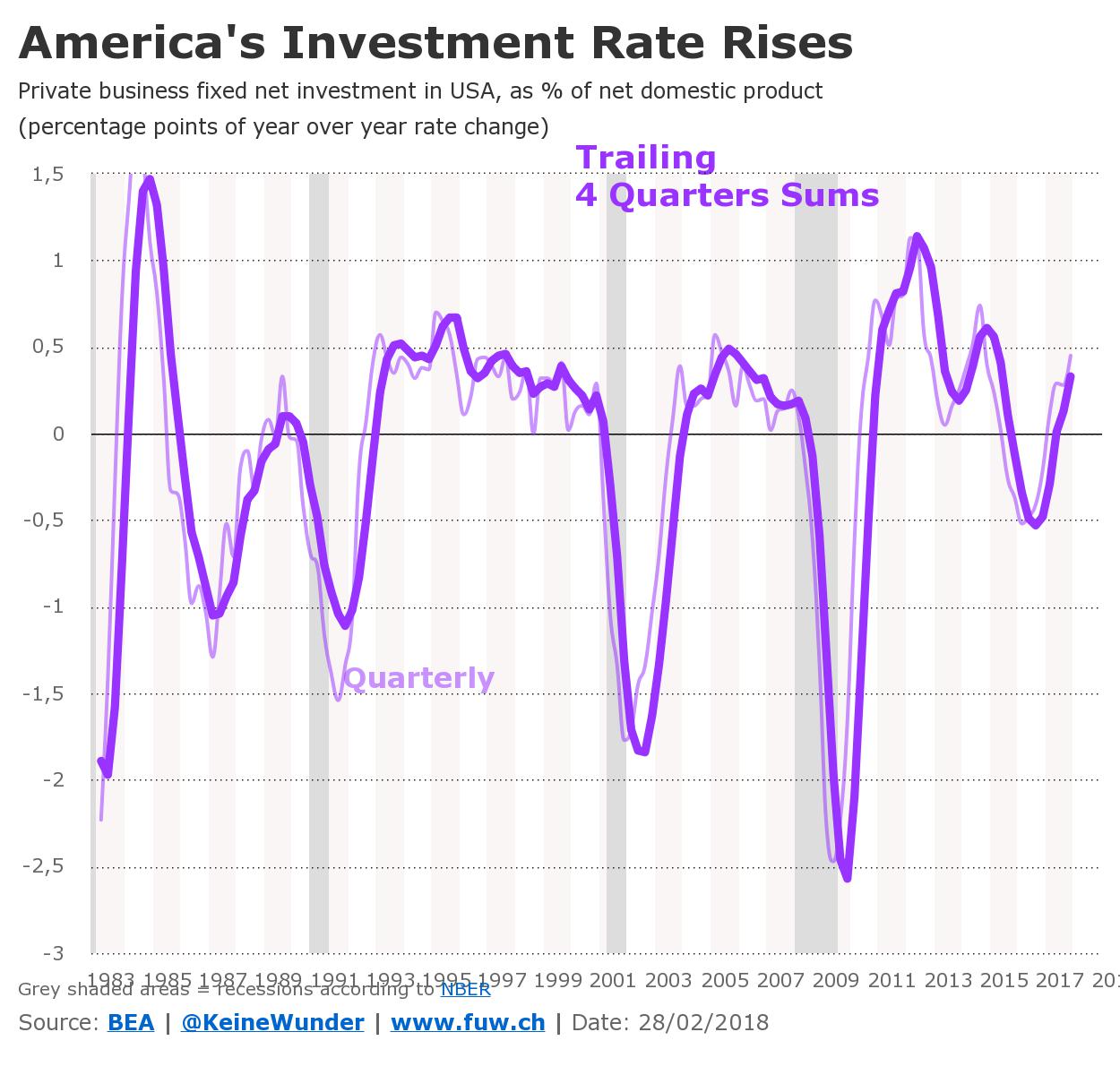

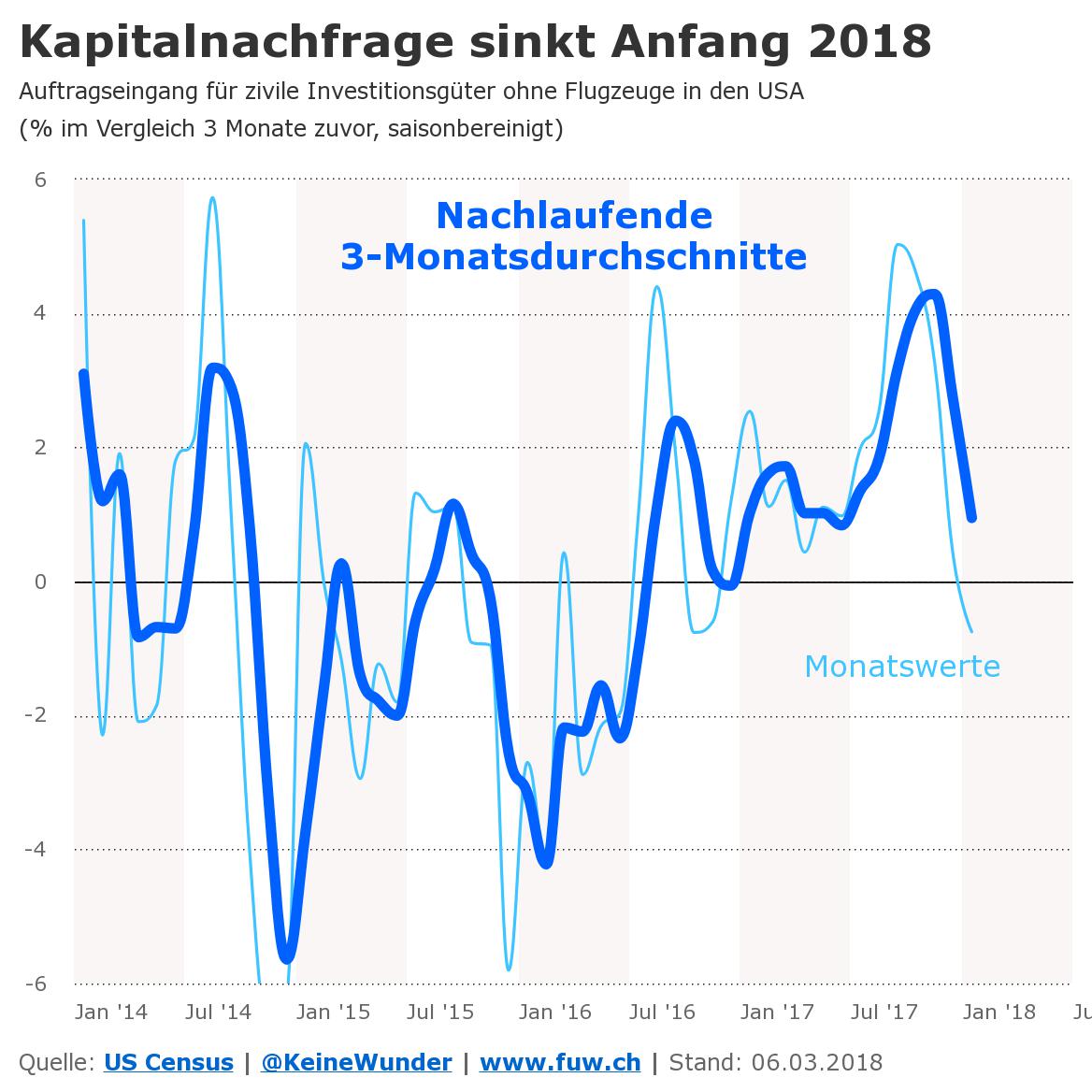

Anfang Februar, genau an jenem Freitag, als die Korrektur an den Aktienmärkten begann, veröffentlichte das US Census Bureau den Auftragseingang für die Investitionsgüter für Ende 2017. Aus diesen Daten ging hervor, dass die stabile Erholung der US-Wirtschaft, genauer gesagt jene dritte Aufschwungwelle, von der Donald Trump noch immer profitiert, ihren Höhepunkt überschritten hat. Im nächsten Chart sehen wir zum Beispiel die Bestellungen bei den Produzenten in den USA für zivile Kapitalgüter ohne Flugzeuge in absoluten Dollarbeträgen. Mittlerweile ist auch klar, dass der Zwölfmonatsdurchschnitt auch im Januar noch gewachsen ist, während der Dreimonatsdurchschnitt bereits schrumpft, genau wie die einzelnen Monatswerte:

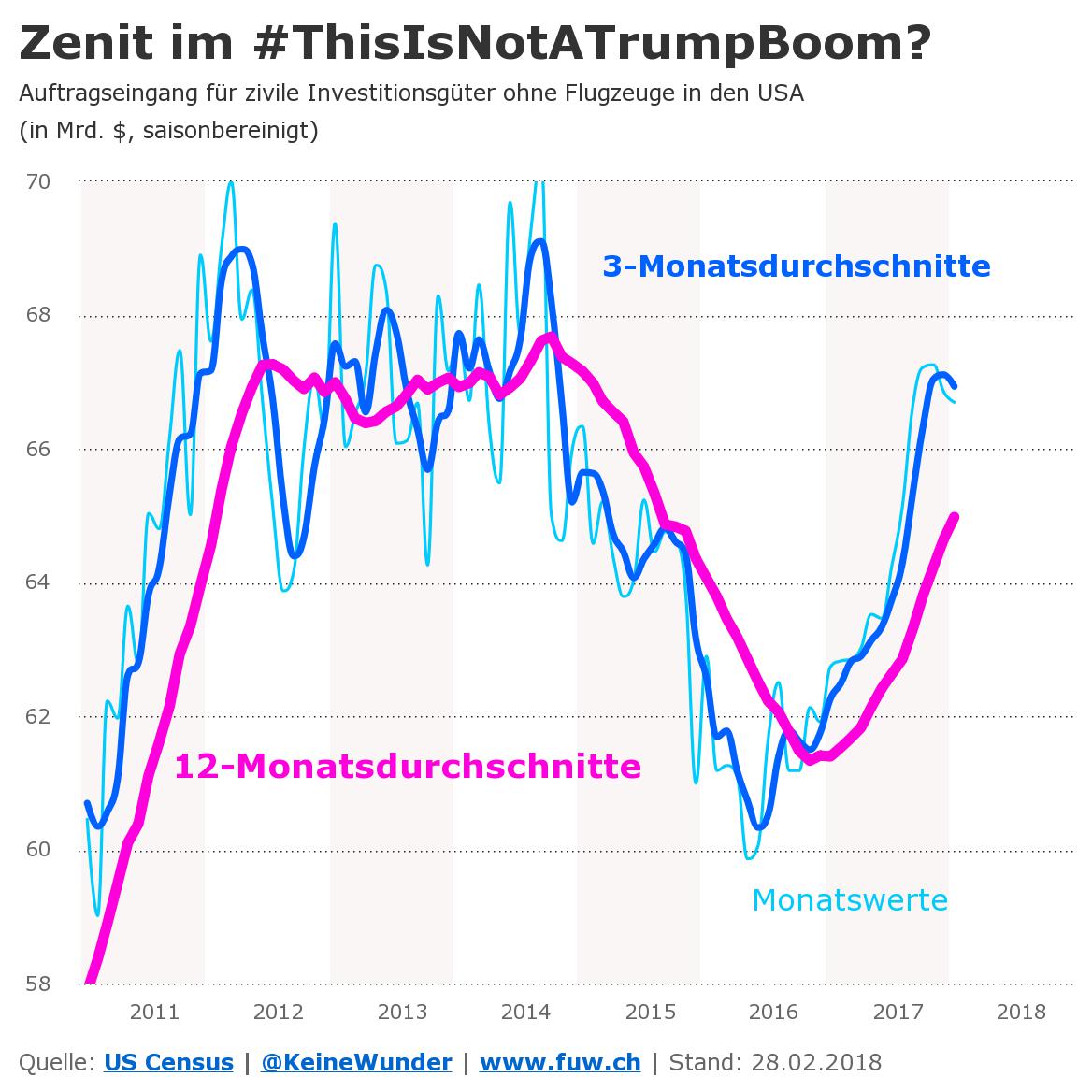

Eine Trendwende wird noch deutlicher erkennbar, wenn wir uns die Veränderungsraten zum Vorjahr anschauen:

Zum Gegenchecken schauen wir uns noch schnell die Quartalsveränderungen an (das sind jeweils drei Monate verglichen mit den drei Monaten zuvor):

Daraus können wir nun schlussfolgern, dass die US-Wirtschaft im 1. Quartal noch davon profitiert hat, dass die Unternehmen im Herbst 2017 verstärkt neue Investitionsgüter bestellt hatten. Die jetzige Abschwächung, die wir in den Aufträgen erkennen können, dürfte sich dagegen erst ab dem Frühjahr so richtig entfalten. Womöglich wird auch die BIP-Wachstumsrate bereits Anfang 2018 schwächer ausfallen – schrumpfen wird sie sicherlich noch nicht.

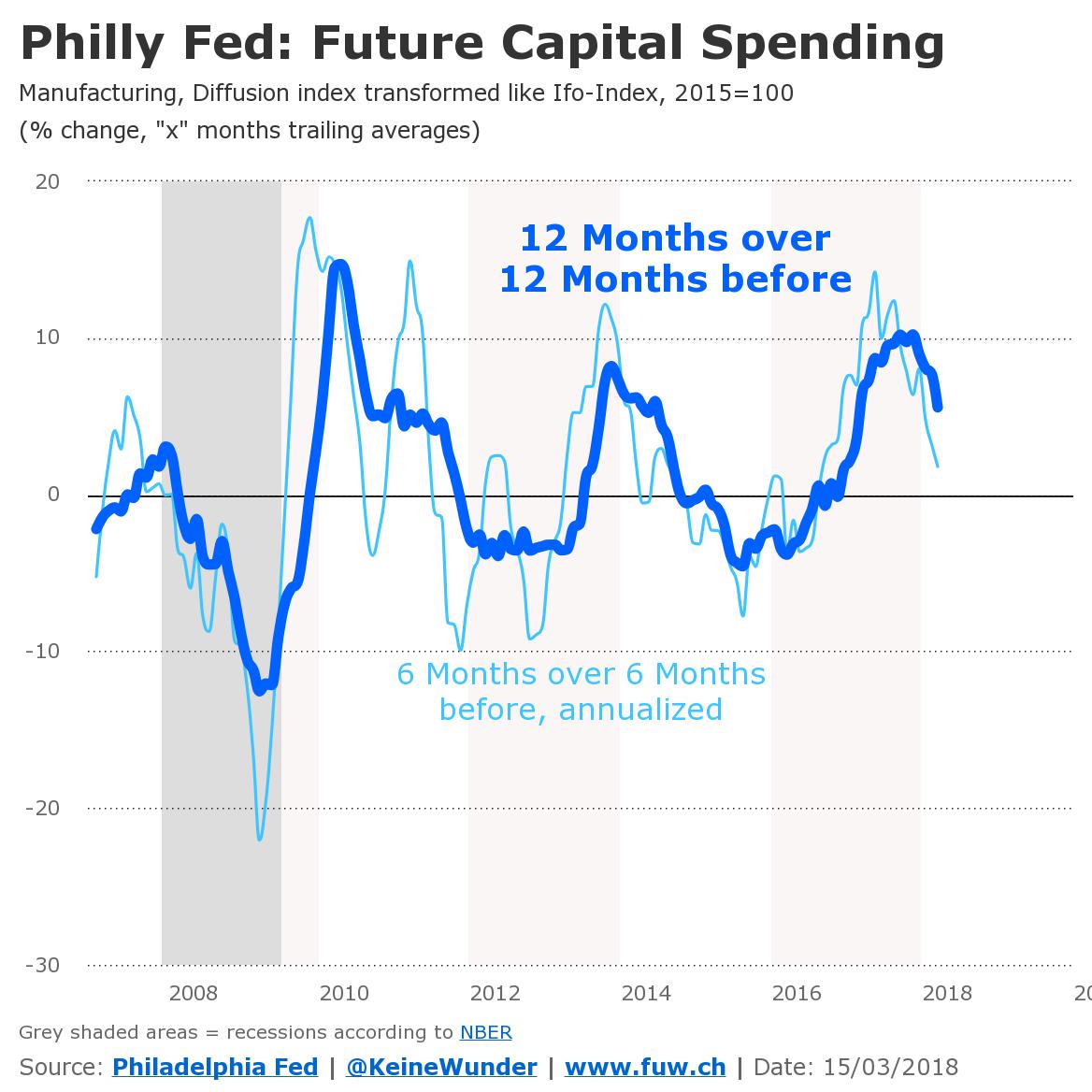

Aus jüngsten Umfragen wissen wir, mit Blick auf Investitionspläne der Unternehmen, dass kurzfristig auch keine Verbesserung abzusehen ist. Im folgenden Chart habe ich die Saldenwerte der entsprechenden Umfrage der Notenbank von Philadelphia so umgerechnet, wie es das ifo-Institut für seine Umfrage tut. Entsprechend sehen hier die Wachstumsraten schon lange nicht mehr so rosig aus:

Klar scheint auf jeden Fall, dass die Aufschwungwelle, auf der Donald Trump bisher noch geritten ist, tatsächlich ihren Höhepunkt überschritten haben dürfte. Keine Spur davon, dass die Steuersenkungen in den USA zu verstärkten Investitionen in den Kapitalstock führen – was wir so auch nicht erwarten durften. Aber was jetzt noch kommt, ist das Fiskalpaket, das vor wenigen Wochen verabschiedet wurde. Derzeit laufen die Bewilligungen, und ab dem zweiten Halbjahr werden die Staatsausgaben kräftig steigen.

Natürlich wäre so eine Konjunkturpolitik absurd, wenn die Investitionen so weitergelaufen wären wie noch im vergangenen Jahr. Aber so, wie es jetzt aussieht, könnte der Fiskalimpuls genau zum richtigen Zeitpunkt kommen. Würde der staatliche Ausgabenimpuls nun in die vierte Aufschwungwelle seit der Finanzkrise überleiten – tatsächlich wäre sie dann dem Präsidenten zuzurechnen. Im Alternativszenario könnte die Fiskalpolitik aber genau im richtigen Zeitpunkt eine mögliche Rezession abfedern.

Ein Meisterstück der keynesianischen Konjunktursteuerung

Wenn der letztere Fall eintritt, hätten allerdings Europa – insbesondere Deutschland – und natürlich China sowie Japan das Nachsehen. Denn diese Wirtschaftsräume würden von einer neuen globalen und synchronen Rezession komplett unvorbereitet getroffen werden – im Gegensatz zu den Amerikanern. Trump könnte dann so oder so ein (wahrscheinlich unbeabsichtigtes) Meisterstück der keynesianischen Konjunktursteuerung gelingen.

Ganz gleich, wie sehr uns dieser Präsident in seiner gesellschaftspolitischen und geopolitischen Ausrichtung zuwider sein mag – er würde Amerika im globalen Wettbewerb tatsächlich wieder größer machen. Genau wie die globalen Konzerne (zum Beispiel die Schweizer Pharmagesellschaften), die stark vom Absatz in der amerikanischen Volkswirtschaft abhängen – soweit sie nicht vom wachsenden Protektionismus betroffen sind.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweis:

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.