Nachdem die deutsche Ökonomenzunft das Sommerloch damit gefüllt hat, das Target-Zahlungsverkehrssystem der Euronotenbanken noch einmal durchzukauen, rücken so langsam wieder Konjunktur-Nachrichten in den Fokus. Die Wachstumsdelle in der deutschen Industrie (2% Umsatzrückgang bei Investitionsgütern im ersten Halbjahr) hat sich vor dem Sommer etwas stabilisiert. wenngleich die Neuaufträge für Investitionsgüter bis zuletzt weiter geschrumpft sind. Während der Dax den Aufwärtstrend seit 2009 erstmals nach unten durchbrochen hat, haben die Statistiker diese Woche die letzten Daten für das Frühjahrsquartal in Deutschland veröffentlicht: die Nettoinvestitionen, die für unsere Betrachtungen hier im State of Swing-Blog so wichtig sind.

Aus den Bruttozahlen wissen wir aber bereits, dass die privaten Ausrüstungsinvestitionen an Fahrt gewonnen haben, was an den vielen Großbestellungen des Vorjahres gelegen haben dürfte. Negativ fiel zugleich auf, dass vom 0,5%igen Wachstum des deutschen Bruttoinlandprodukts im 2. Quartal 0,4 Prozentpunkte auf das Konto der Lagerhaltung gingen. Produktion auf Halde ist nie ein gutes Zeichen – selbst wenn dabei immer noch neue Jobs entstehen. Neue Produktionskapazitäten treffen auf maue Nachfrage.

US-Konjunktur: Mehr Schein als Sein

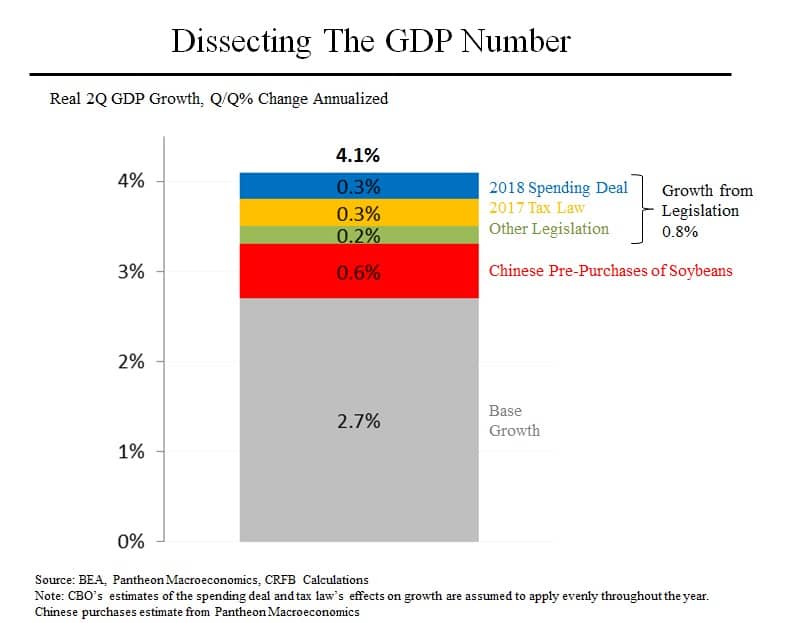

Im Zentrum dieses Beitrags soll aber die US-Konjunktur stehen. Das Bruttoinlandprodukt stieg im zweiten Quartal kräftig um 1% an. Auf das Jahr hochgerechnet (wie in den USA üblich) gab es Ende August noch eine minimale Datenrevision von 4,1 auf 4,2%. Vor Wochen kursierte eine interessante Grafik im Internet, die sehr schön zeigt, dass das Wachstum in den USA vielleicht viel zu gut ist, um wahr sein. Denn statt 1% wuchs die Wirtschaftsleistung in der Grundtendenz tatsächlich um nur knapp 0,7% (2,7% annualisiert).

Wenn diese Schätzung stimmt, hat Trumps Politik (vor allem die Steuersenkungen zu Beginn des Jahres und das milliardenschwere Ausgabenpaket, das derzeit erst richtig zu wirken beginnt) bislang rund 0,2 Prozentpunkte (0,8% annualisiert) zum Wachstum beigetragen. Auch der Handelskrieg wirkte demnach kurioserweise belebend – mit etwas weniger als 0,2 Prozentpunkten.

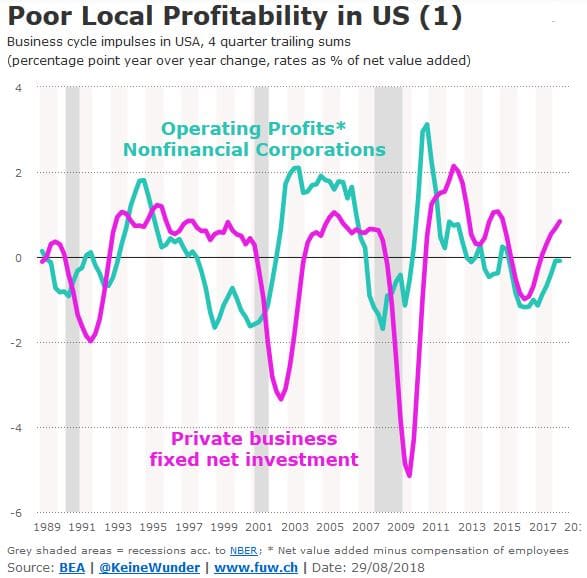

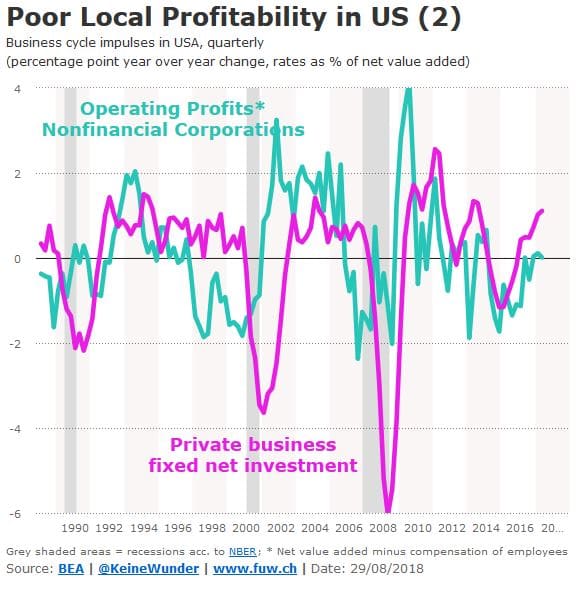

Schauen wir uns die Nettoanlageinvestitionen der Unternehmen genauer an. Wir blicken hier auf die Ausgaben für zusätzlichen Kapitalstock: Das sind die Ausgaben für Maschinen, Anlagen, Gebäude oder auch Patente. Netto heißt immer, dass die Ersatzinvestitionen für abgenutzten Kapitalstock (Abschreibungen) bereits abgezogen sind.

Es geht also nur um die Ausgaben, die die Produktionskapazitäten in der Privatwirtschaft tatsächlich erweitern. Historisch können wir immer wieder beobachten, dass jeder Aufschwung in seiner Kernphase dadurch charakterisiert ist, dass diese Ausgaben (also die Nettoinvestitionen) stärker steigen als alle anderen Ausgaben zusammen (Privatkonsum, Staat).

Wachsen die Nettoinvestitionen schneller als alle anderen Ausgaben, können wir dies an einer steigenden Nettoinvestitionsquote ablesen, gemessen an der Nettowertschöpfung, die alle Ausgaben für Konsum und Investitionen und den Außenhandelssaldo zusammenfasst. Sinkt die Quote, wie oben im Chart zwischen 2015 und 2016 an den negativen Werten der violetten Kurve zu erkennen ist, muss nicht unbedingt eine Rezession ausbrechen.

Zu den Gründen habe ich bereits hier mehr geschrieben. Zu einem weiteren Grund kommen wir gleich noch. Allerdings geht historisch gesehen jede Rezession mit einer sinkenden Investitionsquote der Unternehmen einher. Das heißt aber nichts anderes, als dass der private Kapitalaufbau die Konjunkturschwankungen in den Marktwirtschaften ausmacht und damit bestimmt. Dies kann historisch schon als gesetzmäßig gelten, wenn auch nicht immer ganz exakt.

Der US-Aufschwung ist intakt – noch

Zuletzt haben wir in den USA gesehen, dass die privaten Nettoinvestitionen sich noch einmal beschleunigt haben, nachdem sie sich von der Delle 2015/16 erholt hatten – was aber schon ein halbes Jahr vor der Wahl Donald Trumps begann. Noch ist der Aufschwung der amerikanischen Wirtschaft also intakt, was aber eher wenig mit dem US-Präsidenten zu tun hat.

Interessanterweise konnte die Profitquote bis zuletzt jedoch nicht mithalten, auch im Frühjahr sank sie im Zwölfmonatstrend immer noch leicht. Bei der Profitquote betrachten wir den Betriebsüberschuss vor Steuern aller Unternehmen (jedoch ohne die Auslandgewinne etwa von Apple oder anderen Konzernen). Zusammen mit der Lohnsumme bilden die Profite die Nettowertschöpfung des Unternehmenssektors – also das Einkommen, das die Privathaushalte und die Unternehmen ausgeben oder sparen. Die Profitabilität wiederum, hier der Profitanteil an der Nettowertschöpfung, kann durch Kosteneinsparungen oder durch eine verbesserte Produktivität steigen.

Der Zusammenhang mit der Investitionsquote lässt sich in den USA auf den ersten Blick oft nur sehr grob in den Daten erkennen. Aber der Zusammenhang ergibt sich daraus, dass Investitionen in neue Ausrüstung in der Regel die Produktivität steigern: wenn die Unternehmen je Stunde mehr Wertschöpfung produzieren, die sich in einer steigenden Lohnsumme und Profiten am Markt realisiert. Zugleich wachsen die Investitionen aber nur dann, wenn Unternehmen auch eine steigende Profitabilität erwarten.

Ein Blick auf die Quartalsdaten zeigt: Die Profitabilität (vor Steuern) des amerikanischen Standorts hat sich zwar kurzzeitig zur Jahreswende verbessert, doch mittlerweile stagniert sie wieder. Es spricht also viel dafür, dass die Steuerreform von Donald Trump gewirkt hat und den Investitionsmotor bei schwachen Betriebsgewinnen am Laufen hält.

Denn die Unternehmen investieren fleißig weiter, auch wenn die operativen Gewinnmargen sinken. Nur scheint der verstärkte Kapitalaufbau die Produktivität und damit die Profitabilität nicht zu verbessern. Wie am Ende eines Zyklus üblich, drücken auch stärkere Lohnerhöhungen die Margen, das ist zum Beispiel in den Arbeitskosten der Privatwirtschaft gut erkennbar.

Ausrüstungsausgaben haben den Zenit überschritten

Um herauszufinden, warum die verstärkten Investitionen nicht die Profitabilität verbessern, ist ein Blick auf die Aufteilung der Nettoinvestitionen im Privatsektor sehr hilfreich. Mittelweile liefern die US-Statistiken genau diese Daten – allerdings nur für den gesamten Privatsektor, der auch Haushalte einschließt und nicht nur die Unternehmen.

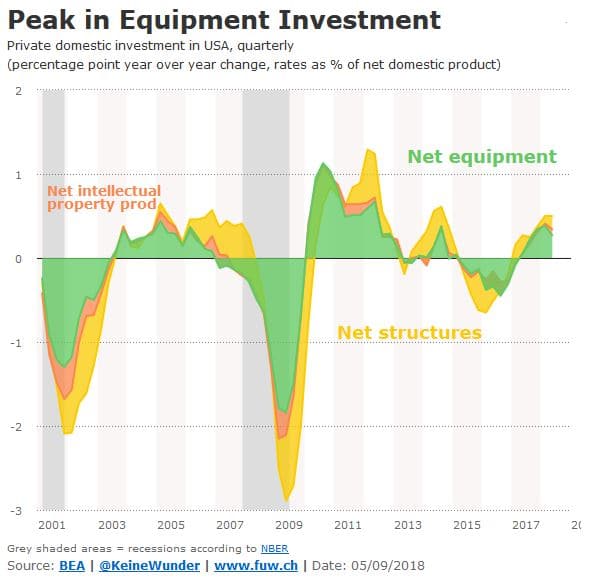

Die privaten Investitionen teilen sich auf in Ausrüstung (Maschinen, Anlagen), Nichtwohnbauten (Wirtschaftsgebäude, Bohrtürme usw.), Wohnbauten und geistiges Eigentum (z.B. Patente). Lassen wir den Wohnungsbau zunächst außen vor, dann verändern sich die Nettoinvestitionsquoten im Detail wie folgt:

Wichtig für den Produktivitätsfortschritt sind die Ausgaben für neue und moderne Ausrüstung (Equipment). Die haben aber zu Beginn des Jahres ihren Höhepunkt gesehen. Sie wachsen zwar noch immer schneller als alle anderen Ausgaben zusammen – aber mit nachlassendem Tempo.

Kritisch wird es, wenn die Quote der Nettoausrüstungsinvestitionen zu sinken beginnt. So weit sind wir aber noch nicht. Unterm Strich halten die Ausgaben für Wirtschaftsbauten und Bohrtürme den Investitionsmotor noch am Laufen. Sie waren es übrigens auch, die zur Delle 2015/16 geführt haben, wobei der gesunkene Ölpreis entscheidend dafür war, dass neue wie alte Anlagen in der Schieferöl- und -gasförderung nicht mehr rentierten.

Was uns zu einem weiteren Grund führt, der 2015/16 verhinderte, dass die gesamte US-Wirtschaft in die Rezession schlitterte. Dafür müssen wir uns die privaten Ausgaben für den Wohnungsbau anschauen. Hier in der gleichen Skalierung wie in der obigen Grafik:

Drei wichtige Beobachtungen fallen auf: Erstens glichen in der Investitionsdelle von 2015/16 die Wohnungsbauinvestitionen die Schwäche im Rest der Wirtschaft aus, was auch dazu beitrug, dass der Jobaufbau im gesamten Land weiterging. Der Profitabilität hat dies aber nicht geholfen. Zweitens können wir von einem positiven Ausgleicheffekt aktuell und für die nächsten Monate wohl nicht mehr ausgehen. Denn im Verhältnis zum Nettoinlandprodukt stagnieren die Wohnbauinvestitionen derzeit nur noch.

Drittens trug der private Wohnungsbau zusammen mit dem späteren Rückgang der Immobilienpreise wohl bereits Anfang 2006 – also viele Monate vor der Finanzkrise – dazu bei, dass sich damals die Profitentwicklung von der gesamten Investitionsdynamik so stark entkoppelt hat, wie wir oben in der zweiten Grafik gesehen haben. Sollten es derzeit also keine Blase auf dem US-Wohnungsmarkt geben – wovon wir ausgehen können –, sind vorerst kaum bremsende Effekte vom Wohnungsbau zu erwarten.

Somit bleiben es die Ausrüstungs- und die Wirtschaftsbauinvestitionen, die über das Rezessionsrisiko der US-Volkswirtschaft in den nächsten Monaten bis in das Jahr 2019 hinein entscheiden.

Was eine negative Zinsstruktur bedeutet

Viele Marktteilnehmer schauen derzeit gebannt auf die Zinsstruktur in den USA: Steigt die kurzfristige Verzinsung von Anleihen (zum Beispiel zwei Jahre) über die langfristige Verzinsung (zum Beispiel zehn Jahre)? So eine negative Zinsstruktur hat in Vergangenheit zuverlässig Rezessionen signalisiert.

Eine wesentliche Erklärung für eine negative Zinsstruktur könnte darin liegen, dass die Unternehmen ihr Cash viel lieber in langfristigen Schuldverschreibungen parken, wenn sie weniger in den Kapitalstock investieren. Somit steigen die Kurse langfristiger Anleihen, was automatisch zu sinkenden Zinsen führt. Am kurzen Ende treibt die Notenbank dagegen die Renditen nach oben, wenn sie ihren Leitzins erhöht. Zwar sind wir noch nicht bei einer negativen Zinsstruktur angelangt. Die Umfragen in der Industrie signalisieren allerdings schon länger eine nachlassende Investitionsbereitschaft für die nächste Zeit.

Die Frage ist nun, wie das Fiskalpaket von Donald Trump wirken wird: Entweder heizt es die Wirtschaft wieder an, womit der Konjunkturzyklus nur heißlaufen würde – dann wäre das Fiskalpaket eine wirtschaftspolitische Fehlentscheidung sondergleichen. Oder das Fiskalpaket wirkt genau dann, wenn der Kapitalaufbau in der Privatwirtschaft nachlässt und die Investitionsquote sinkt – dann wäre es genau das perfekteste Konjunkturprogramm, das wir uns vorstellen können. Noch ist das historische Urteil über Trumps Wirtschaftspolitik nicht gefallen.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweise:

Die State-of-Swing-Taktiktafel der Konjunkturanalyse finden Sie hier.

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.