Nun ist es also der starke Euro. Oder das teurer werdende Öl. Einige Volkswirte haben die wichtigsten Gründe dafür gefunden, was ihrer Ansicht nach das Wachstum in Deutschland von 0,6% im vierten Quartal 2017 auf 0,3% im ersten Quartal halbiert hat. Und warum die Schwäche im Frühjahr wohl noch anhalten dürfte. Natürlich sind dies sind nicht die einzigen Gründe, die wir in den Berichten zum schwachen Jahresstart der deutschen Volkswirtschaft finden. Wie wir gleich sehen werden, erinnern sie allerdings an einen bunten Blumenstrauß an Erklärungen, aus denen sich jeder etwas raussuchen darf.

Eins scheint unter den Konjunkturbeobachtern in den Banken und Versicherungen immerhin klar zu sein: Wir haben nicht etwa den Beginn eines längeren Abwärtstrends gesehen, Deutschland durchschreite nur eine mehr oder weniger lange Wachstumsdelle – wie sie nach synchronen Erholungen der Weltwirtschaft (z.B. 2017) nicht ungewöhnlich ist. Verständlich ist zwar, dass die Fachleute im Zweifel immer den optimistischen Blickwinkel einnehmen – wer will schon grundlos Panik verbreiten. Zur Wahrheit gehört jedoch auch, dass heute einfach niemand wissen kann, wohin die Reise gehen wird.

Jeder hat seine eigene Theorie zur Wachstumsdelle

Schauen wir uns einige Beispiele aus den Berichten der Volkswirte an. So heißt es zum Beispiel bei der DZ Bank zum Exportüberschuss: „Aufgrund geo- und handelspolitischer Belastungen entwickelte sich der Außenbeitrag nicht mehr so erfreulich.“ Bei der Allianz kontern die Volkswirte: „Die Rückgänge bei Exporten und Importen sollten nicht überbewertet werden, da hier Schwankungen von Quartal zu Quartal nicht ungewöhnlich sind. Keinesfalls ist die mäßige Ausfuhrentwicklung bereits eine Folge der amerikanischen Zolldrohungen.“

Und weiter bei der DZ Bank: „Kalte Witterung und Grippewelle dürften die gesamtwirtschaftliche Produktion belastet haben.“ Dem hält wiederum die Commerzbank entgegen: „Schwaches erstes Quartal kein Sondereffekt“, so betitelt jedenfalls ein Ökonom seinen Vorabbericht. Am Tag der Veröffentlichung der BIP-Zahlen schreibt dann Jörg Krämer, Chefvolkswirt der gelben Bank: „Aber zumindest das schlechte Wetter taugt als Entschuldigung nicht, weil das Statistische Bundesamt darauf hinwies, dass vor allem die Bauinvestitionen im ersten Quartal kräftig zulegten.“

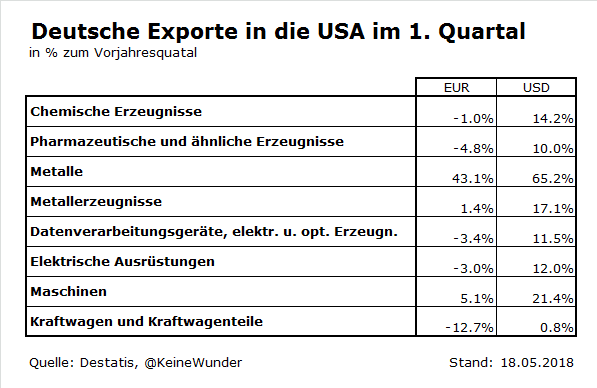

Auch der Warnstreik in der Metallindustrie im Februar dürfte laut Krämer keine große Rolle gespielt haben, weil es ansonsten bei der Industrieproduktion im März zu einem sehr kräftigen Wiederanstieg hätte kommen müssen, der aber nicht zu beobachten war. Also bleibt dann wohl nur der starke Euro im ersten Quartal, der immerhin die Umsätze und Gewinne von vielen Dax-Unternehmen, besonders in der Chemie, gedrückt hat, wie auch andere Analysten meinen. Die Währungseffekte müssten demnach beim jetzigen Euro-Dollar-Kurs bis zum Sommer aber bereits verschwinden. Also doch alles gut?

„Kein Ende des Aufschwungs“

Die DZ Bank blickt halboptimistisch voraus: „Nicht zuletzt wegen des steigenden Ölpreises und der eingetrübten Stimmungsindikatoren sollte das zweite Quartal nicht viel besser ausfallen.“ Am Ende heißt es aber weiter: „Obwohl die deutsche Wirtschaft damit deutlich an Fahrt verloren hat, steht sie keineswegs am Ende des Aufschwungs.“ So ähnlich klingt es bei der Allianz: „Die anhaltend kräftigen Beschäftigungszuwächse lassen eine weiterhin günstige Entwicklung der verfügbaren Einkommen erwarten. Von daher rechnen wir im weiteren Verlauf des Jahres mit einer wieder dynamischeren Konsumnachfrage, auch wenn vom gestiegenen Ölpreis eine leichte Dämpfung der Kaufkraft ausgehen dürfte.“

Die Commerzbank-Volkswirte rechnen dagegen damit, dass die Wachstumsdelle noch bis zur Jahreswende anhalten sollte. Solche Phasen nachlassenden Wirtschaftswachstums (aber ohne Rezession!) würden schließlich immer wieder vorkommen – häufig durch eine Währungsaufwertung ausgelöst, schreibt Krämer. Doch auch in seiner Analyse dürfte der gestiegene Ölpreis die Kaufkraft der privaten Haushalte in diesem Jahr belasten – um rund 0,7%, wenn er bis zum Jahresende bei 75 Dollar notieren würde. Hinzu kommt, dass auch die Verunsicherung eine gewisse Rolle spielen mag.

Zyklische Gründe für die Nachfrageschwäche

Die Frage, die sich mir in diesem Taktikblog der Konjunkturanalyse aber naturgemäß stellt, lautet: Hat es neben den von den Volkswirten genannten Sondereffekten, dem teuren Euro und Öl sowie den geopolitischen Risiken auch andere Gründe für die Wachstumsdelle gegeben? So könnten wir uns fragen, ob sich die Investitionen in neue Produktionskapazitäten abschwächen, weil sich der Konjunkturzyklus vielleicht doch seinem Ende zuneigt. Denn erinnern wir uns: Wenn die Investitionsquote der Konsumquote zu weit davoneilt, findet ein Aufschwung regelmäßig wegen des zyklischen Auseinanderdriftens von Angebot und Nachfrage sein jähes Ende.

Die Erfahrung zeigt aber, dass ein starkes Jobwachstum einem nahenden Abschwung natürlich nie im Wege steht. Denn die Stellenzuwächse schwächen sich immer erst in der Rezession ab. Entsprechend wächst die Konsumnachfrage in der Regel besonders stark am Ende eines Konjunkturzyklus. Relativ, also im Verhältnis zu den Neuinvestitionen, bleiben sie aber im Aufschwung regelmäßig im Wachstum zurück, was am Ende Investitionsausgaben für einen neuen Kapitalstock (Maschinen, Ausrüstungen, usw.) weniger attraktiv macht. Denn am Ende müssen alle erworbenen Investitionsgüter natürlich Schritt für Schritt (also Jahr für Jahr), immer durch den Verkauf von Konsumprodukten amortisiert werden.

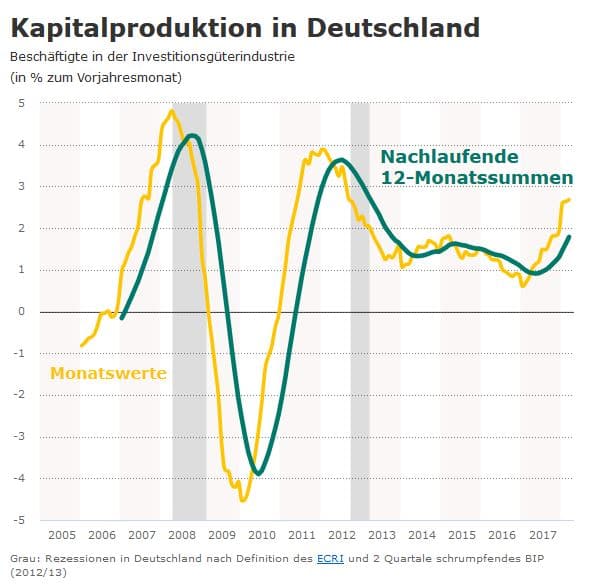

Kapitalproduzenten stellen fleißig ein

Die deutschen Kapitalproduzenten stellten allerdings Anfang des Jahres noch kräftig neue Beschäftigte ein – und falls wir jetzt den Höhepunkt des Aufschwungs gesehen haben sollten, kann es immer noch dauern, bis eine Rezession ausbricht. 2012 war es ein Dreivierteljahr, 2008 ging es sofort auf dem Gipfelpunkt los – ein halbes Jahr vor der Lehman-Pleite. Was heute aber eher an 2008 erinnert als an 2012, ist das Ausmaß, wie sich die Aktienmarktbewertung von der Realwirtschaft losgelöst hat.

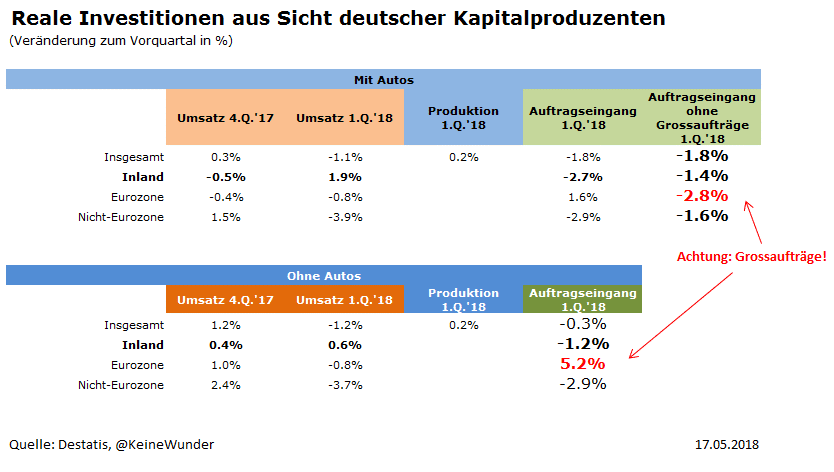

Natürlich würde ein Kaufkraftverlust durch einen steigenden Ölpreis das Ende eines Zyklus nur beschleunigen (falls es denn überhaupt schon ansteht). Schauen wir zunächst in der Quartalssicht auf die Kapitalnachfrage. Dabei zeichnet sich ab, dass die Investitionen bereits irgendwann im zweiten Quartal sinken könnten, nachdem sie im ersten Quartal noch gestiegen sind. Über das Plus in den ersten Monaten des Jahres haben die Statistiker in ihrer Pressemitteilung geschrieben, weitere Details dazu werden sie erst am 24. Mai veröffentlichen. Wir konnten es allerdings auch in den realen Inlandsumsätzen der deutschen Investitionsgüterhersteller ablesen, wie diese Tabelle (jeweils zweite Zeile) zeigt:

Was wir hier auch sehen: Die Nachfrage nach deutschen Investitionsgütern lässt derzeit weltweit nach – nicht nur von außerhalb des Euroraums, wo vielleicht die Preise der Exporteure automatisch mit der Aufwertung gestiegen sind, wenn sie denn in Euro ausgewiesen werden. Dabei dürfen wir uns aber nicht davon täuschen lassen, dass aus der Eurozone im ersten Quartal ein oder mehrere Großaufträge reingekommen sind. Großaufträge werden in der Regel über eine längere Zeit abgearbeitet, so dass sie erst über die Zeit verteilt im Umsatz und in der Produktion auftauchen. Ohne Großaufträge war der Nachfragerückgang bei den Neubestellungen aus der Eurozone sogar am größten. Aus dem Inland war der Rückgang ebenfalls merklich, was ein schlechtes Omen für die Investitionsdynamik in Deutschland ist.

Der Euro allein kann es nicht gewesen sein

Wir können hier klare Hinweise dafür erkennen, dass die aktuelle Exportschwäche nicht allein auf den starken Euro zurückgeht. Und aus der Exportschwäche wird in Deutschland gerne eine Investitionsschwäche. Interessanterweise ließ das Quartalswachstum der Auftragsbestände (also nicht die Neubestellungen, eine relativ neue Datenreihe beim Statistikamt Destatis) bei den Investitionsgüterherstellern besonders stark im Inland nach.

Hinzu kommt: Bereits im ersten Quartal sind die Umsätze der Hersteller von Vorprodukten wie der Chemieindustrie oder dem Metallgewerbe weltweit gesunken – also auch im Inland und in der Eurozone selber, selbst wenn viele Dax-Konzerne über negative Währungseffekte in ihren Quartalsberichten geklagt haben. Die Autohersteller verzeichneten dagegen ganz klar einen starken Umsatzrückgang außerhalb der Eurozone. Hier lag der Auftragseingang aus dem Euroraum wiederum im ersten Quartal bereits unter dem Niveau von vor einem Jahr.

Es braucht mehr für eine ausgeprägte Investitionsschwäche

Generell gilt aber für die meisten Branchen, dass der Auftragseingang und damit die künftigen Umsätze und die Produktion der deutschen Investitionsgüterhersteller auf Jahressicht noch immer wachsen, wenn auch langsamer als zuvor. Es spricht halt doch sehr viel dafür, dass sich ausgeprägte Investitionsschwäche erst nach ein paar Quartalen einstellt. Und bislang sinken die Auftragseingänge erst in einem Quartal.

Schauen wir uns daher die Neubestellungen im Detail an. Wie jüngst schon geschrieben, erschweren es die Großaufträge von Anfang 2017, die Daten auf Jahressicht zu vergleichen. Daher beobachten wir nun die Neubestellungen ohne Großaufträge, die aus dem Inland derzeit ohnehin den besten Gleichlauf mit dem ifo-Index der Geschäftslage haben.

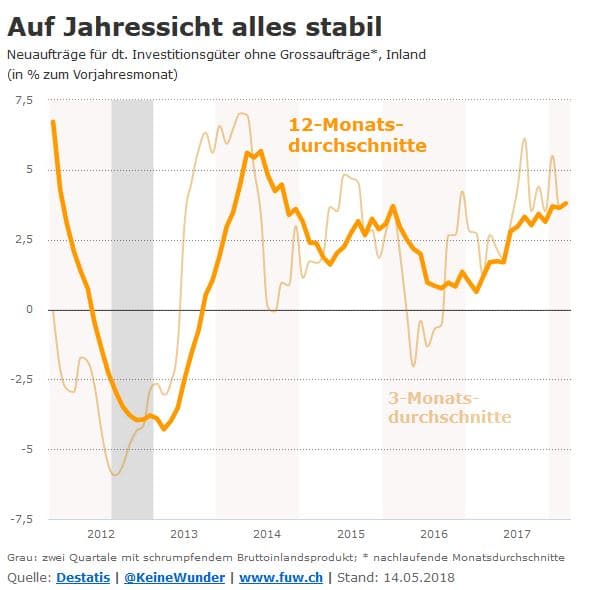

Und tatsächlich zeigt sich hier noch keine ausgeprägte Investitionsschwäche, womit die oben zitierten Volkswirte also recht haben mit ihrem nicht allzu düsteren Ausblick. Nur bei den Gründen für die rückläufigen Bestellungen könnten sie dann doch etwas daneben liegen, wie der Blick in den Rest der Eurozone verrät: Der kurzfristige Trend im 3-Monats-Trend steht kurz davor, im Vergleich zum Vorjahreszeitraum zu sinken, was aber für die 12-Monats-Durchschnitte nicht gilt.

Und außerhalb der Eurozone spielt natürlich eine Rolle, dass die Kapitalnachfrage zuletzt in den USA ebenfalls zumindest auf Quartalssicht bereits stagniert hat und der Höhepunkt der jüngsten Aufschwungswelle, die Mitte 2016 begonnen hatte, bereits vorüber ist. Interessanterweise spiegelt sich dies sehr stark in den Neubestellungen in Deutschland wider. Auch hier gilt: Bis die Neubestellungen auf Jahressicht schrumpfen, müssten noch Monate und Quartale der Abschwächung vergehen. Jedenfalls dann, wenn wir allein auf die Neubestellungen schauen.

Die Investitionsplanung verläuft in den Unternehmen immer über mehrere Jahre. Was wir also in diesen Aufträgen sehen, ist selten eine spontane Entscheidung der Manager, die von kurzfristigen Stimmungen und Entwicklungen an den Finanzmärkten oder in der Weltpolitik beeinflusst wird. Deswegen wird die Konjunktur eben auch nicht maßgeblich von Psychologie geprägt, sondern von langfristigen Investitionsplanungen. Turbulenzen an den Finanzmärkten können dennoch zu einer plötzlichen und massenweisen Stornierung von Aufträgen führen und eine Abwärtsspirale in Gang setzen. Dies kann in der Tat in Spätphasen von Konjunkturzyklen jederzeit passieren – vorhersagen kann dies jedoch niemand.

Allein die Aufträge sagen uns aber, dass noch etwas Zeit vergehen dürfte, bis der Aufschwung endet. Die Auftragsschwäche aus dem Euroland spricht jedenfalls nicht dafür, dass sich hier die Eurostärke niederschlägt. Im Vergleich zu den inländischen Neubestellungen aus Deutschland spricht ebenfalls einiges dagegen, dass der gestiegene Ölpreis bereits seine Spuren hinterlässt. Möglich bleibt natürlich auch, dass noch eine weitere Aufschwungswelle auf die aktuelle Wachstumsdelle folgen wird – das können wir in diesem Zick-Zack-Aufschwung nicht ausschließen. Dazu sind die Investitionen aber dem Privatkonsum in Deutschland bereits weit enteilt.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweis:

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.