Es gibt keine Zweifel mehr: In Deutschland ist das 1. Quartal 2018 konjunkturell schlechter gelaufen als jedes Quartal im Vorjahr. Diese kleine Konjunkturdelle sollten wir allerdings noch nicht als Krisensignal interpretieren. So konnten wir in den vergangenen Jahren zwar öfter beobachten, dass vor konjunkturellen Wendepunkten besonders viele Großaufträge in der Industrie eingehen. Doch wir wissen noch nicht, ob die derzeit platzende Auftragsblase (die wir gleich genauer betrachten werden) direkt in die nächste Rezession führt.

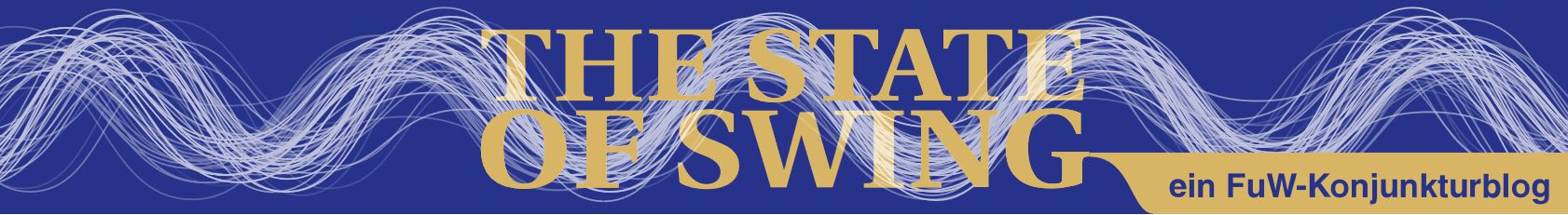

Wie für die US-Wirtschaft gilt für Deutschland: Auch die gegenwärtige Abkühlung kann immer noch eine neue Welle im Aufschwung einläuten. Das Rezessionsszenario wird allerdings immer wahrscheinlicher, je mehr solcher Wellen wir in diesem Konjunkturzyklus zählen. Ende des vergangenen Jahres zeigten die Konjunkturimpulse, die wir in der State-of-Swing-Taktiktafel darstellen, noch eine leicht zunehmende Investitionsdynamik in Deutschland an. Selbst die Gewinnquote des Standorts (also ohne operative Profite im Auslandgeschäft) schrumpfte langsamer. Damit könnte sich bestätigen, dass die sinkende Profitabilität vielleicht noch nicht zyklischer Natur war, aber das werden wir erst im Nachhinein genauer wissen.

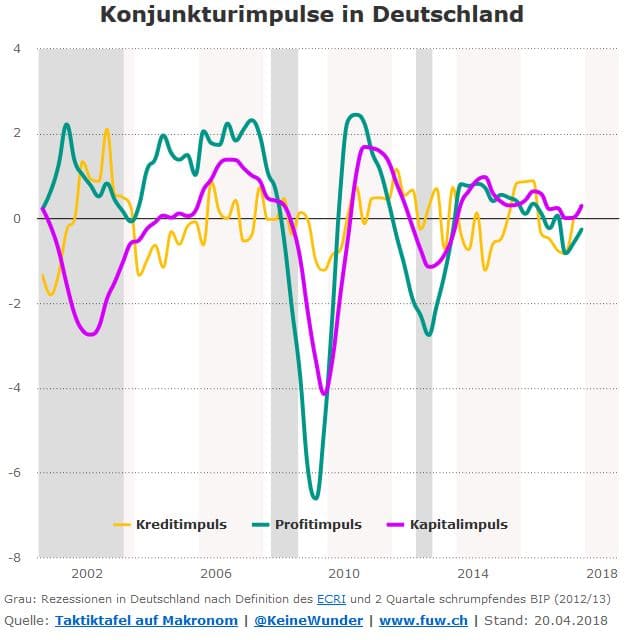

Für den Beginn dieses Jahres brauchen wir noch etwas Kaffeesatzleserei. Bislang liegen die Daten erst für Januar und Februar vor. Dekabank-Volkswirt Andreas Scheuerle schätzt, dass der aktuelle Datenstand ein schrumpfendes Bruttoinlandprodukt von 0,1% im Vergleich zum vierten Quartal 2017 anzeigt – sofern es nicht zu Revisionen kommt und der März Stagnation bringen würde. Also: „Daher ist noch etwas mehr drin, doch kaum mehr als ein Plus von 0,3%“, so Scheuerle. Hier eine Übersicht der Konjunkturindikatoren für Januar/Februar:

Eine gängige Erklärung unter Konjunkturbeobachtern in Banken und Versicherungen für die Konjunkturdelle geht so: Die Schwäche zu Beginn des Jahres sei „überwiegend Folge von Sondereffekten wie einem hohen Krankenstand und streikbedingten Ausfällen“, diagnostizieren zum Beispiel die Volkswirte der Allianz unter der Überschrift „Aufschwung setzt sich trotz Stimmungsabkühlung fort“. Die Grippewelle in Deutschland kann jedoch kaum das schrumpfende Auslandgeschäft der Industrieunternehmen erklären, während das Inlandgeschäft noch expandierte. Denn der Rückgang der Industrieproduktion kam allein von außerhalb der Eurozone, wie die Umsatzzahlen zeigen. Dahinter muss also mehr stecken.

Auch können die Sondereffekte nicht wirklich für die schrumpfenden Neuaufträge aus dem Inland herhalten, es sei denn, vor allem das Management der Unternehmen wäre von der Grippewelle erfasst worden. Eine weiterhin beliebte These ist die Verunsicherung der Manager durch drohende Handelshemmnisse in der Weltwirtschaft. Dies dürfte aber kaum erklären, warum die Kapitalnachfrage in den USA bereits seit Ende 2017 rapide an Schwung verliert, wobei sich die Stagnation möglichweise bereits im Export aus Deutschland niederschlägt.

Wichtig scheinen mir daher folgende Daten für die Monate Januar und Februar zu sein. Sie zeigen, dass die Unternehmen zwar zurückhaltender in der Investitionsneigung geworden sind – was jedoch noch nicht mit erwarteten Handelshemmnissen zu tun haben kann:

- Umsatz mit Investitionsgütern im Inland: +2,4%

- Auftragseingang bei Investitionsgütern aus dem Inland: -3,5%

- Export in die USA zu laufenden Preisen im Vergleich zu den Vorjahresmonaten: -3,6%

Vergleichen wir den heimischen Auftragseingang für Investitionsgüter von Dezember bis Februar mit dem Niveau von vor einem Jahr, liegt der Rückgang sogar bei 3,2%. Müssen wir also die oberflächlichen Erklärungen einiger Konjunkturbeobachter ignorieren und das Schlimmste befürchten? Könnte die Nettoinvestitionsquote, die wir in der ersten Grafik gesehen haben, bald anfangen zu sinken?

Das kann gut sein. Aber falls ja, dann hat die steigende Rezessionsgefahr derzeit am ehesten noch mit dem schwächelnden Auslandgeschäft zu tun, das sich so schnell auch nicht bessern dürfte. Im Inland sehen wir ebenfalls bereits Vorboten einer möglichen Abkühlung. Ein schwächerer Export kann natürlich wie so oft auf das Inlandgeschäft der deutschen Unternehmen übergreifen. Nämlich dann, wenn sie deswegen weniger investieren.

Erinnern wir uns kurz an den typischen Verlauf eines Konjunkturzyklus, den wir in diesem Blog schon so oft gesehen haben: Unternehmen investieren ungezügelt im Aufschwung, um ihren Kapitalstock auszuweiten. Dabei geben sie immer mehr ihrer Mittel (Cash oder Kredite) für neue Maschinen, Anlagen, Geräte, Patente oder Wirtschaftsgebäude usw. aus. So wachsen die Investitionen mit Beginn eines Aufschwungs und dann im Verlauf stärker als der Privatkonsum – was sich in einer steigenden Investitionsquote zeigt.

Doch irgendwann verliert die Investitionsdynamik an Kraft, weil sie nicht ewig der Konsumdynamik davoneilen kann. Eine hohe Kapazitätsauslastung kann demnach gar kein Signal dafür sein, dass die Luft dünner wird, weil Engpässe drohen, wie der VWL-Mainstream zu glauben meint. Vielmehr signalisiert sie, dass die Investitionsdynamik im Vergleich zur Konsumdynamik bereits nachlässt, die Produktionsgrenzen nicht mehr so ungezügelt ausgeweitet werden.

Der Grund dafür liegt jedoch nicht in erster Linie im Fachkräftemangel, sondern darin, dass die meisten Unternehmen die Ausgaben für die investierten Kapitalgüter durch den Verkauf von Konsumprodukten wie Fernsehern oder Waschmaschinen einspielen müssen. Steigt die Investitionsquote, während die Konsumquote sinkt oder hinterherhinkt, bleibt vom Umsatz irgendwann weniger Gewinn übrig, und die Profitabilität fängt an zu fallen. Entsprechend bauen die Unternehmen in der Folge erst langsamer und dann immer weniger Kapital auf. Genau das signalisiert eine hohe Kapazitätsauslastung – eine schwächere Investitionsdynamik. So kommt es irgendwann zu dem, was wir in jeder Rezession beobachten können: Die Neuinvestitionen sinken rapide und stärker als die Konsumausgaben, die oft nur wenig schrumpfen. Entsprechend sinkt im Abschwung die Investitionsquote, während die Unternehmen Stellen abbauen, bis die Geschäfte wieder mehr Gewinn abwerfen oder zumindest langsamer schrumpfen und ein neuer Aufschwung beginnen kann – es ist ein Auf und Ab von Übertreibungen ohne Gleichgewicht.

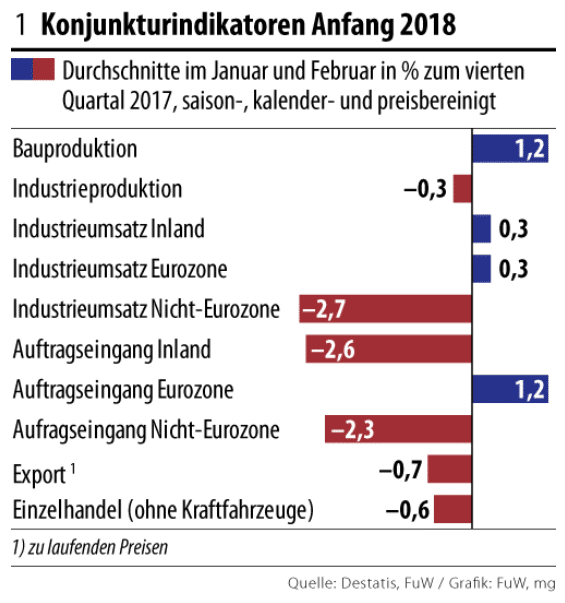

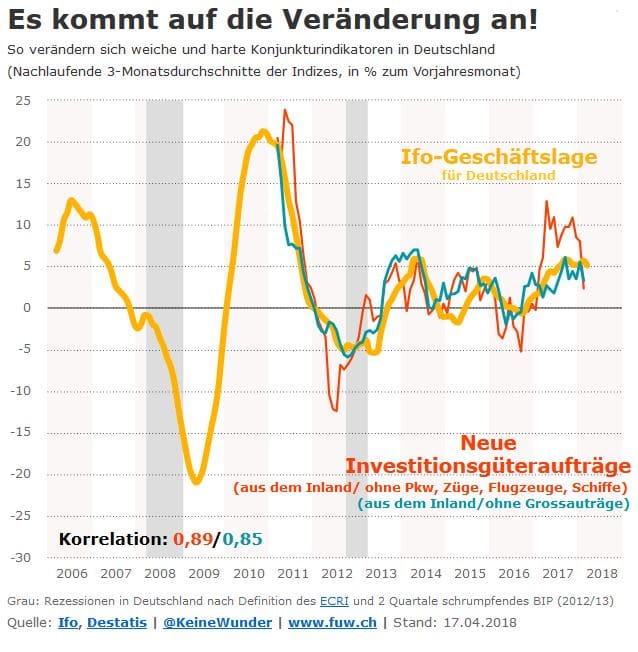

Da die Investitionsgüternachfrage in Deutschland so wichtig für die Konjunkturdynamik ist, schauen wir uns diese also etwas genauer an, um mögliche Krisengefahren zu erkennen, also Hinweise, dass die Investitionsquote bald sinken könnte. In den folgenden Grafiken ist noch der ifo-Index für die Geschäftslage eingezeichnet, der eine sehr gute Korrelation mit den Neubestellungen einmal mit und einmal ohne Großaufträge aufweist. Die Fachleute des ifo-Instituts fassen neuerdings alle Branchen zusammen (die neuen Zeitreihen gibt es als Excel-Datei), also auch die Dienstleister (mit einem Gewicht von 50,5%), die sie früher bereits befragt, aber gesondert in ihren Indizes ausgewertet hatten. Im Vergleich zu meinen Pi-mal-Daumen-Gewichten, die ich bisher dafür verwendet habe, ändert sich aber in den Jahresraten nichts.

Auf den ersten Blick spricht vieles dafür, dass die Neuaufträge ohne Großaufträge ein besseres Konjunkturbild zeichnen als die Gesamtaufträge. Das kommt daher, weil die Großaufträge über Monate, wenn nicht sogar Jahre abgearbeitet werden und sich nicht so stark im Umsatz niederschlagen. Deswegen könnten wir das erwähnte Minus von 3,2% auf Jahressicht bei den Gesamtaufträgen zunächst einmal nicht so ernst nehmen.

Dies gilt umso mehr, wenn wir auf die erste Hälfte 2017 schauen und einen kräftigen Anstieg der Großaufträge aus dem Inland erkennen können – abzulesen an der Lücke zwischen violetter und blauer Linie. Der aktuell starke Rückgang der Bestellungen spiegelt dann einfach nur, dass jetzt die Großaufträge ausbleiben – er untertreibt somit allerdings bislang die tatsächliche Investitionsdynamik. Bislang, wohlgemerkt.

Bemerkenswert ist diese Grafik, weil sie zeigt, dass die Großaufträge im vergangenen Jahr nicht gerade in der Produktion von Pkw, Zügen, Flugzeugen oder Schiffen auftauchten, wo man sie gewöhnlich vermuten würde – sondern vor allem im Maschinenbau, wie mir ein freundlicher Herr vom Statistikamt Destatis bestätigt hat. Beide Größen – die Kernbestellungen für Investitionsgüter (ohne Pkw, Züge, Flugzeuge oder Schiffe) sowie die Neubestellungen ohne Großaufträge – laufen am Ende allerdings wieder zusammen, und bei beiden geht es bereits abwärts mit den Wachstumsraten.

Solange die Neuaufträge (abseits von aktuellen Verzerrungen) aber noch wachsen, dürften wir von einem ernsthaften Rezessionsrisiko noch etwas entfernt sein. Interessanterweise ist mittlerweile auch die vom gewerkschaftsnahe Institut für Makroökonomie und Konjunkturforschung (IMK) berechnete Rezessionswahrscheinlichkeit angesprungen. Jedoch dürfte die Verunsicherung über die drohenden Handelshemmnisse, die die Forscher als Erklärung ausmachen, sich zwar bereits in einigen Finanzmarktdaten, aber eben (noch) wenig in der realen Konjunkturentwicklung z.B. in der deutschen Industrie zeigen.

ifo-Umfragen bringen mehr Klarheit

Aber das kann sich schnell ändern. Die Ergebnisse der ifo-Befragungen werden uns diese Woche neue Hinweise geben, bevor Anfang Mai die neuesten Industriedaten für den März veröffentlicht werden. Dann werden wir wohl genauer sehen, ob die Neubestellungen ohne Großaufträge sich weiter in Richtung Nullwachstum abschwächen oder sich sogar noch schlimmer entwickeln.

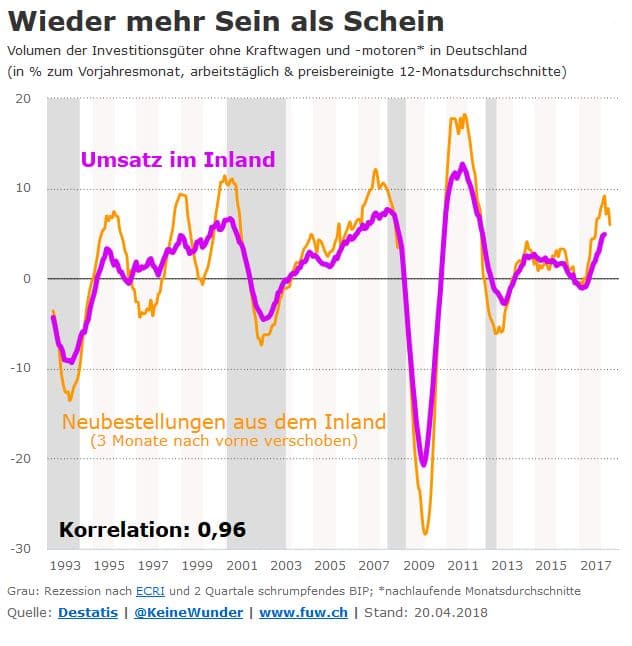

Bei sinkenden Aufträgen und fallendem Umsatz mit Investitionsgütern können wir relativ sicher sein, dass die Investitionsquote sinkt. Aber Vorsicht: Nicht immer bedeutet eine sinkende Investitionsquote auch eine Rezession. Umgekehrt gilt der Zusammenhang historisch allerdings schon – immerhin zeigen die Indikatoren für den Arbeitsmarkt derzeit an, dass bis zum Sommer alles ruhig bleiben dürfte. Das würde passen, denn die Aufträge haben auf Jahressicht im Durchschnitt einen Vorlauf von drei bis vier Monaten gegenüber dem Umsatz. Wenn also die Aktienmärkte in ihrer plausiblen Vorahnung nicht noch alles beschleunigen, würde frühestens ab Sommer eine Rezession drohen, falls sie denn jetzt ansteht.

Zusammengefasst: Wir können ein schwächelndes Auslandgeschäft der deutschen Industriefirmen beobachten, das zumindest in den USA schon lange vor den Handelsstreitigkeiten begonnen hatte. Im Inland sehen wir zunächst, dass Unternehmen eine Auftragsblase bei ihren Investitionsbestellungen abbauen. Es ist eine Auftragsblase, wie sie sich oft vor konjunkturellen Wendepunkten bildet, wenn noch schnell sehr viele Großaufträge reinkommen – was natürlich auch ein Zeichen für Übertreibungen ist. Hier noch einmal besser zu sehen in dieser Grafik, die den langfristigen Trend zeigt:

Somit könnte das Platzen dieser Auftragsblase in der Tat ein Vorbote dafür sein, dass sich die deutsche Wirtschaft stärker abkühlt oder sogar in eine Rezession rutscht. Dies würde dadurch verstärkt werden, dass sich die Kapitalnachfrage in den USA und bei anderen Handelspartnern weiter abschwächt, die Unternehmen tatsächlich zunehmende Handelshemmnisse fürchten und die korrigierenden Aktienmärkte den Abwärtstrend beschleunigen. Ob dann die Europäische Zentralbank die Stimmung noch hoch halten kann, darf bezweifelt werden.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweis:

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.