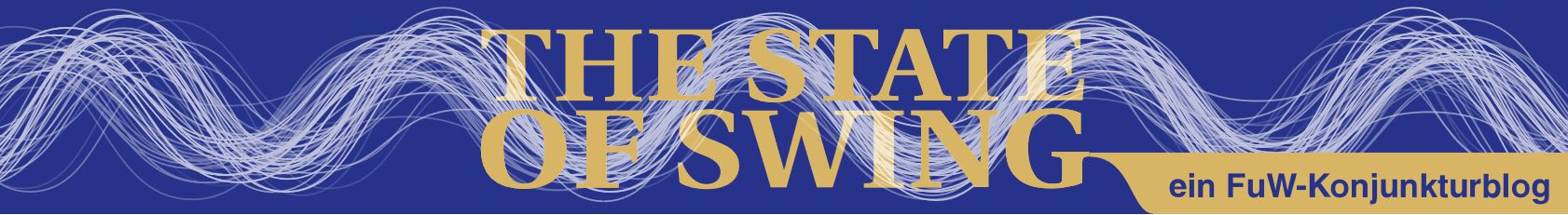

Ach, wenn doch dieses Konjunkturjahr nur genauso verlaufen würde wie das vorige. 2017 sind in Deutschland beispielsweise die Investitionen im Vergleich zu den Vorjahren sehr stark gestiegen. Von Boom oder Überhitzung fehlt allerdings weiterhin jede Spur, wenn wir die Konjunkturzyklen seit der Jahrtausendwende als Vergleich heranziehen. Wie das Statistische Bundesamte (Destatis) mitteilt, legten die Ausrüstungsinvestitionen um 3,5% zu. Da Destatis die eigenartige Tradition pflegt, die jährlichen Daten nicht um die unterschiedliche Zahl von Arbeitstagen zu bereinigen, müssen wir das selbst tun. Mit bestem Dank an die Bundesbank, die mir die Daten dafür zugeschickt hat, komme ich auf ein Plus von 4,2% – 2017 wurde schließlich ein paar Tage weniger gearbeitet als 2016.

Nur 2014 war der Zuwachs zuletzt mit 5,8% stärker, 2016 lag er im Jahresdurchschnitt bei 2%. Wie wir gleich noch sehen werden, kann man in Deutschland aber erst ab Wachstumsraten der Ausrüstungsinvestitionen von rund 10% von einem Boom sprechen. Damit stellt sich die Frage, ob die Reise für die deutsche Volkswirtschaft tatsächlich in Richtung Überhitzung geht, wie Ende vergangenes Jahr ein Teil der deutschen Volkswirte gewarnt hat.

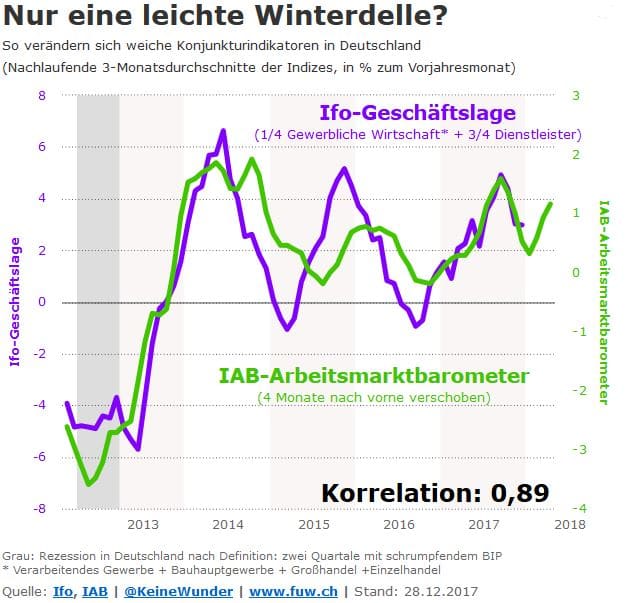

Nachdem die Dienstleister in Deutschland Ende des vergangenen Sommers ihre Kapazitäten aber bereits merklich weniger auslasteten, sind bei mir an der Überhitzungsthese ohnehin schon Zweifel aufgekommen. Erste Daten für das vierte Quartal deuten jedenfalls auf eine kleine Winterdelle hin, in der die Investitionen etwas schwächeln. Ein Quartal ist natürlich noch kein Drama, länger sollte die Schwächephase aber nicht anhalten, denn zuletzt sind die Gewinnmargen und damit die Gewinnquote am Standort bereits gesunken.

So entstehen Konjunkturschwankungen

Im Dezember habe ich mir hier die Mechanismen genauer angeschaut, die zu Konjunkturschwankungen führen. Jetzt geht es dagegen wieder einmal um Kaffeesatzleserei. Mit Kaffeesatz meine ich einfach, dass wir neben den üblichen Konjunkturindikatoren auch grafische Zusammenhänge anschauen können, die vielleicht statistisch nicht immer stichhaltig sind – einfach deshalb, weil die Beobachtungszeiträume zu kurz sind und diese vermeintlichen Zusammenhänge morgen schon wieder verschwinden können. Einige Volkswirte mag so etwas stören, aber für mich gehört auch dies zur Konjunkturbeobachtung.

Genau wie die Betrachtungen vom Dezember. Wer mag, kann sich in diesem Beitrag noch einmal vergewissern, dass ein Aufschwung in der Regel dadurch geprägt ist, dass die Privatwirtschaft verstärkt in neue Produktionskapazitäten investiert. Dabei bauen Unternehmen neue Jobs auf und schaffen sich so die wachsende Nachfrage, die sie schlussendlich mit ihren Maschinen und anderen Gerätschaften bedienen wollen – in einer Marktwirtschaft natürlich mit einem steigenden Gewinn. Das Wachstum einer Volkswirtschaft verläuft aber selten gleichmäßig oder entlang eines Gleichgewichtspfads, wie ihn sich Volkswirte so gerne für ihre Makromodelle herausfiltern.

Investitionsquote steigt, Konsumquote sinkt

Typischerweise können wir beobachten, dass eine Volkswirtschaft im Aufschwung einen wachsenden Anteil ihrer Ausgaben für die Produktion neuer Maschinen und anderer Investitionsgüter ausgibt – umgekehrt sinkt der Anteil der produzierten Konsumgüter und Dienstleistungen. Oder anders ausgedrückt: Die private Investitionsquote steigt, die private Konsumquote sinkt. Immer, wenn sich die volkswirtschaftlichen Triebkräfte in diese Richtung verschieben, wissen wir auch, dass die Produktion (für Investitionen und Konsum) logischerweise dem Konsum davonrennt – sich also ein Ungleichgewicht verstärkt. Deswegen reicht die Konsumnachfrage irgendwann nicht mehr aus, damit die Unternehmen ihre Produktion ewig ausweiten und mit wachsendem Gewinn verkaufen können.

Die immer stärker aufgehende Schere zwischen Privatproduktion und Privatkonsum ist der Kern jeder konjunkturellen Übertreibung, die schlussendlich in einer Rezession mündet. Das ist bekanntlich die These dieses Taktikblogs der Konjunkturanalyse, die ich an der Realität zu messen versuche.

In dieser aufgehenden Schere liegt zugleich die Wurzel für all die Blasen an den Finanzmärkten – denn ohne Aufschwung der Realwirtschaft werden die Aktien- oder die Rohstoffmärkte und auch die Kreditgeschäfte wohl selten übertreiben. Daher gilt: Die Mechanismen einer Marktwirtschaft verstehen wir dann am besten, wenn wir uns ihr von der Produktionsseite nähern und weniger von der Finanzseite (zu der auch die Zinsen gehören). Unser Konsum- und Sparverhalten oder auch die Übertreibungen an den Finanzmärkten können das zyklische Auf und Ab zwar extrem in eine Richtung verschärfen, wie zuletzt in der Finanzkrise 2007 bis 2009 gesehen. Doch es ist immer die Produktion für die Investitionen oder anders ausgedrückt: den Kapitalaufbau, die am Ende den Konsum bestimmt.

Ohne wachsenden Konsum geht nichts

Der Privatkonsum darf in einem Aufschwung aber absolut nicht sinken oder stagnieren. Drücken zum Beispiel die Unternehmen kollektiv die Lohnsumme eines Landes (durch Lohnstagnation oder Entlassungen), mag das einzelwirtschaftlich sinnvoll oder gar notwendig sein, gesamtwirtschaftlich untergraben sie damit aber zugleich ihre eigenen Investitionspläne. Wenn sie ihren Kapitalstock aber langsamer erweitern und erneuern, schaffen sie es immer weniger, ihre Produktivität zu steigern. Erst wenn sie ihre Produktivität erhöhen – pro Arbeitsstunde also mehr Produktwert entsteht und am Markt verkauft wird –, garantiert dies, dass die Gewinnsumme einer Volkswirtschaft schneller wächst als ihre Lohnsumme.

Eine verbesserte Produktivität stellt sich somit als wichtigste Triebkraft heraus, mit der die Unternehmen die Profitabilität einer Volkswirtschaft steigern und die auch sicherstellt, dass die große Masse der Unternehmen ihren Profit absolut steigert.

Wie schon im vorherigen Beitrag beschrieben glauben derzeit viele Prognostiker, dass die Unternehmen in Deutschland ihre Investitionen dieses Jahr kräftig steigern werden – der nachlassenden Auslastung bei den Dienstleistern zum Trotz. Zum Teil steckt dahinter ein statistischer Effekt aus dem Vorjahr, der aus dem üblichen Vergleich von Jahresdurchschnitten herrühren würde. Auf jeden Fall aber sollen die Ausrüstungsinvestitionen von Quartal zu Quartal robust zulegen. Steigende Löhne, zunehmende Engpässe bei Lieferanten sowie eine hohe Auslastung der Produktionskapazitäten sollten, so sind die Prognostiker überzeugt, dazu führen, dass die Unternehmen verstärkt in neuen Kapitalstock investieren, in Maschinen, Geräte, Wirtschaftsgebäude usw. Was dann also zu steigenden Gewinnen führen würde – obwohl die Löhne vermutlich stärker zulegen dürften. Der Aufschwung bliebe somit intakt.

Zweifel an optimistischen Prognosen

Wie im vorherigen Beitrag (siehe die beiden letzten Charts) bereits gesehen wächst der Anteil der privaten Neuinvestitionen derzeit zwar immer noch – allerdings seit Mitte 2016 immer langsamer. Schon dies allein hat mich in den vergangenen Wochen etwas an den optimistischen Vorhersagen zweifeln lassen – was aber nicht heißen soll, dass die Prognostiker am Ende nicht doch recht behalten könnten. Denn bisher liegen eigentlich nur verlässliche Daten bis zum vergangenen Sommer vor, auch wenn Destatis inzwischen die Jahresdaten für 2017 veröffentlicht hat.

Schauen wir uns die jetzt aber einmal genauer an, konkret die absoluten Veränderungen der Investitionen. Jetzt nehmen wir allerdings brutto statt netto (was die Ersatzinvestitionen für die Abnutzung oder die Abschreibung des Kapitalstocks einschließt). Speziell schauen wir uns die Ausrüstungen an, bei denen Bauinvestitionen, Lagerhaltung oder Ausgaben für neue Patente nicht mitgezählt werden. Genau diese Ausgaben für Ausrüstungen sind so entscheidend dafür, dass sich die Produktivität und damit die Profitabilität einer Volkswirtschaft erhöht.

Amtlich ist in dieser Grafik allerdings nur der letzte Wert der blauen Kurve, der im Vierquartalsdurchschnitt die Wachstumsrate des vergangenen Jahres wiedergibt. Bei allen Vorquartalen ist zumindest Vorsicht angebracht, weil die Daten bei der offiziellen Verkündung im Februar noch revidiert werden können. Gleichwohl wissen wir ziemlich sicher, dass die privaten Ausrüstungsinvestitionen sich deutlich von der Schrumpfzone entfernt haben. Auch bei den privaten Investitionen lag das Plus im Vorjahr bei 4,2%. Die Investitionen scheinen vorerst noch einmal die Kurve gekriegt haben, so wie 2015, als die Flüchtlingsausgaben der deutschen Behörden wie ein Konjunkturprogramm wirkten.

Sinken die privaten Ausrüstungsinvestitionen auf Jahressicht erst einmal, könnte dies bereits das Ende des Aufschwungs bedeuten. Dieses Risiko scheint zur Jahreswende in Deutschland erheblich gesunken zu sein. Dazu trägt auch bei, dass der Außenhandel wie so oft in der Vergangenheit vorerst zusätzliche Impulse und damit Anreize zum Investieren liefern dürfte. Aktuell zeigt das Wachstum der Warenexporte immerhin auf Jahressicht der Dreimonatsdurchschnitte einen stabilen Zuwachs von rund 7,5%, was tatsächlich auch für die ersten Monate dieses Jahres zuversichtlich stimmt.

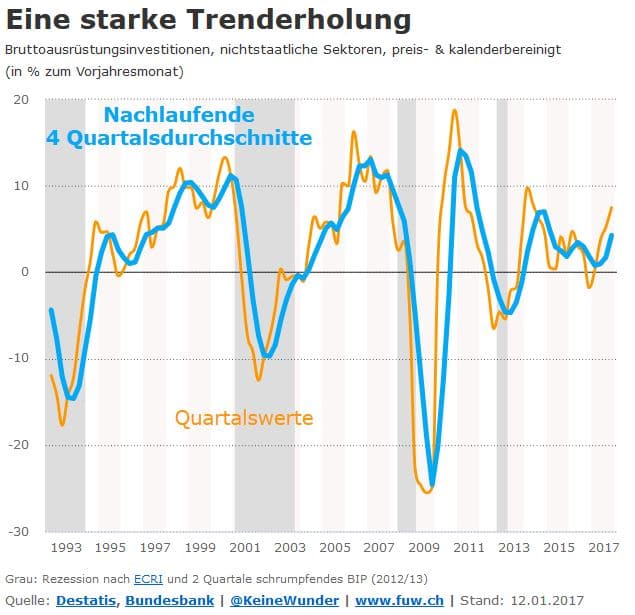

Das führt uns zu den eingegangenen Neuaufträgen der deutschen Industrie, an denen wir hoffentlich ablesen können, wohin sich die deutsche Investitionsdynamik bald bewegen wird. Diese Grafik habe ich schon öfter gezeigt – weil wir darin erkennen, wie die Einschätzung der Geschäftslage der Unternehmen doch recht gut mit ihren konkreten Investitionsabsichten (in Form von Neubestellungen) korrespondiert. Auch wenn das Ifo-Institut im vergangenen Sommer selbst darauf hingewiesen hat, dass man seine Umfragewerte am besten in ihren Indexveränderungen betrachten sollte, müssen wir bei dieser Grafik aber immer den kurzen Beobachtungszeitraum der verfügbaren Daten im Kopf behalten. Stichwort: Kaffeesatzleserei.

Aber noch scheint dieser Zusammenhang bestens zu halten, auch wenn wir immer wieder ein Überschießen der Aufträge (meistens nach oben) beobachten können. Aktuell haben sich die Bestellungen von den Umfragewerten erst minimal entkoppelt. Von einem krisenhaften Rückgang sind Umfragen und Auftragseingang ebenfalls ein gutes Stück entfernt. Die Aufträge führen gewöhnlich, wenn sie nicht storniert werden, nach einer gewissen Zeit auch zu einem wachsenden Umsatz. In der Regel können wir sagen, dass rund drei Monate vergehen, bis sich der Auftragseingang im Umsatz niederschlägt, was wir in der nächsten Grafik sehen werden. Und der Umsatz deutscher Investitionsgüterhersteller misst genau das, was wir als Investitionen kennen – nur dass im Bruttoinlandprodukt noch die importierten Investitionsgüter dazukommen.

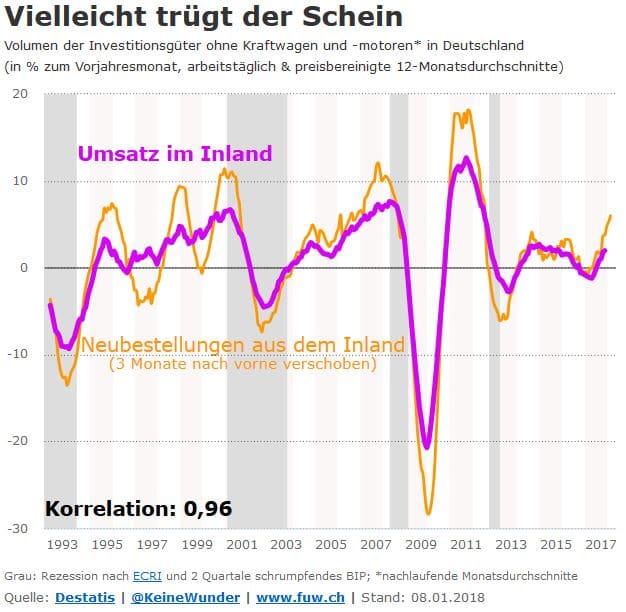

Dennoch ist Vorsicht geboten. Denn was in dieser Grafik auffällt: Es gibt immer wieder Phasen, wo die Aufträge praktisch überschießen und keine verlässliche Aussage mehr über den künftigen Umsatz liefern. Meistens passiert dies kurz vor konjunkturellen Wendepunkten, weshalb wir diese Möglichkeit für die nächste Zeit nicht wirklich ausschließen sollten. Die Gründe für dieses Überschießen können darin liegen, dass Aufträge storniert werden oder in typischen Hochphasen der Konjunktur besonders viele Großaufträge eingehen, die entsprechend auch über eine längere Zeit abgearbeitet werden. Etwas konkreter zeigt sich das, wenn wir uns nicht nur die Zwölfmonatsdurchschnitte anschauen – sondern die jeweils zurückliegenden Dreimonatsdurchschnitte. Das sehen wir in diesem Chart:

Der Auftragseingang zeigt auch in der kurzen Frist eine starke Nachfrage aus dem Inland nach den heimischen Investitionsgütern. Allerdings können wir hier bereits erkennen, dass das Umsatzwachstum nachlässt – ein weiterer Beleg für das Überschießen des Auftragseingangs. Wenn die Jahresrate so stark zurückgeht, dürfte dies nicht unbemerkt in der Veränderung von Quartal zu Quartal passieren. Wie gesagt, die amtlichen Zahlen zu den Investitionen werden erst in gut einem Monat veröffentlicht, sodass wir nur grob abschätzen können, was dies für die Investitionen in Deutschland bedeutet. Dabei ist der Gleichlauf der Investitionen (inklusive der Importe) mit dem Inlandumsatz allerdings etwas schwächer ausgeprägt, als wir zuvor in den Grafiken gesehen haben.

Für diese Grafik müssen wir den Inlandumsatz noch etwas glätten, weil er sonst zu stark schwankt und keine Aussagen mehr erlaubt. Nehmen wir allein den Durchschnitt von Oktober und November, so liegt der Umsatz 0,5% unter dem Niveau des dritten Quartals. Positiv fällt dagegen die Veränderung aus, wenn wir wie oben in der Grafik den Zweiquartalsdurchschnitt nehmen. Wie am Anfang dieses Beitrags bereits erwähnt, kennen wir den Anstieg der Bruttoausrüstungsinvestitionen im vergangenen Jahr: er lag bei 4,2%.

Theoretisch könnte man daraus folgern, wie die Investitionen sich im vierten Quartal verändert haben. Allerdings müssten wir dabei unterstellen, dass die drei Vorquartale nicht mehr revidiert werden. Machen wir das aus Spaß an der Freude einmal, so komme ich auf einen Rückgang der Ausrüstungsinvestitionen im vierten Quartal von rund 1%. Was noch kein Ende des Investitionsaufschwungs bedeuten muss. Immerhin schrumpften die Investitionen auch Ende 2016 für ein einziges Quartal.

Ob die Investitionen also tatsächlich die Kurve kriegen, werden wir erst wissen, wenn die Daten für die ersten Monate des Jahres 2018 vorliegen. Dafür, dass die optimistischen Prognostiker recht behalten, spricht immerhin der vorherige Chart – wegen des extrem kurzen Beobachtungszeitraums aus der Kategorie Kaffeesatzleserei … Das Jahr beginnt aus konjunktureller Sicht sehr spannend.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweis:

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.