Anlässlich der jüngsten Konjunkturdaten wurde bereits viel darüber geschrieben, dass die neuesten Zahlen zum Wirtschaftswachstum in den USA auf den zweiten Blick nicht gut aussehen. Das erste Quartal ist auch aus der Taktiksicht dieses Blogs alarmierend. Wenn wir uns auf das Wesentliche im Konjunkturzyklus konzentrieren wollen, können wir uns derzeit allerdings nur den privaten Kapitalaufbau der Amerikaner etwas genauer anschauen. Für die Profitabilität des US-Standorts müssen wir uns noch etwas gedulden, denn die Statistiker veröffentlichen die Profitdaten traditionell erst jeweils einen Monat nach den ersten Quartalsraten zum Bruttoinlandprodukt – in diesem Fall also Ende Mai.

„Das Wesentliche” bedeutet hier im Blog, dass der Kapitalaufbau (also die Investitionen) und die Profitabilität entscheidend für den Konjunkturverlauf sind – Hand in Hand mit der Kreditentwicklung. Handelskriege, Brexit oder andere Unsicherheiten rücken dabei in den Hintergrund. Der Grund ist einfach: Jeder Konjunkturzyklus prägt seinen eigenen Charakter aus, verläuft am Ende aber doch typischerweise so, dass die Muster in jedem Aufschwung und Abschwung gleich oder doch sehr ähnlich sind. Was heute der Handelskrieg ist, war 2001 zum Beispiel 9/11, und doch gab es damals eine Wirtschaftskrise, deren Ursache in erster Linie nicht in dem Terroranschlag lag, sondern zyklischer Natur war.

Diese zyklische Natur hat nichts mit Zufällen oder Schocks zu tun. Denn die Nachfrage nach Kapitalgütern (Maschinen, elektrischen Geräten, Gebäuden oder Patenten) wächst in jedem Aufschwung schneller als die Nachfrage nach Produkten, die wir alle täglich konsumieren oder über Jahre nutzen (iPhone, Auto oder Haarschnitte). Wenn nach Jahren des Aufschwungs sich alles im Abschwung umdreht und die Unternehmen Jobs abbauen, liegt dies daran, dass die Konsumnachfrage mit der Kapitalnachfrage nicht Schritt hält. Vor einer Wirtschaftskrise sinkt zudem bei den Unternehmen regelmäßig die Profitabilität, vor allem weil sie weniger in ihren Produktivitätsfortschritt investieren.

Im Chart sehen wir das Alarmierende in den USA zu Beginn des Jahres 2019: Die private Investitionsquote (hier als Anteil am Nettoinlandsprodukt) hörte im Vergleich zum Vorjahresquartal praktisch auf zu wachsen. Was wir bisher nur in einem Quartal sehen, könnte sich im weiteren Jahresverlauf zu einer ausgeprägten Schwäche im Kapitalaufbau (also auch im Vierquartalstrend) entwickeln. Wenn die Investitionsquote sinkt, heißt das aber nichts anderes, als dass die Kapitalnachfrage langsamer wächst als alle anderen Nachfragekomponenten zusammen (Privatkonsum, Staat, Ausland) oder dass sie sogar sinkt.

Dabei dürfen wir nicht vergessen: Jede Rezession geht zwar mit einer sinkenden Investitionsquote einher – aber nicht jede schrumpfende Investitionsquote bedeutet am Ende auch automatisch eine Rezession.

Andererseits: Dass bei nachlassender Kapitalnachfrage viele Gelder in länger laufende Anleihen fließen, ist kaum ein Zufall. So wie die Zinsstrukturkurve in den USA invertieren kann, wenn weltweit die Wachstumssorgen zunehmen. Wie neulich geschehen (als die zehnjährigen US-Zinsen kurzzeitig unter den Dreimonatszins rutschten) sendet dies ein Rezessionssignal für die folgenden ein bis zwei Jahre. Und dies ist ein interessanter Unterschied zu den Jahren 2015/16, als die Investitionsquote ebenfalls absackte, was aber nicht in einer Rezession mündete.

Dabei war 2015/16 die Industriekrise in den USA vor allem von der Schiefergas- und -ölbranche ausgegangen. Zugleich hielt sich der Jobaufbau landesweit noch so robust, dass ein breiterer Rückgang der Kapitalnachfrage im ganzen Land aufgefangen wurde. Grund für die Krise der Energieunternehmen war damals der Einbruch der Ölpreise, was viele kleinere Produzenten vernichtete. Die Erholung der Wirtschaft, die bereits ein halbes Jahr vor der Wahl Donald Trumps Mitte 2016 einsetzte, bekam wiederum starke Impulse aus der Energiebranche, die sich mit den steigenden Ölpreisen erholte.

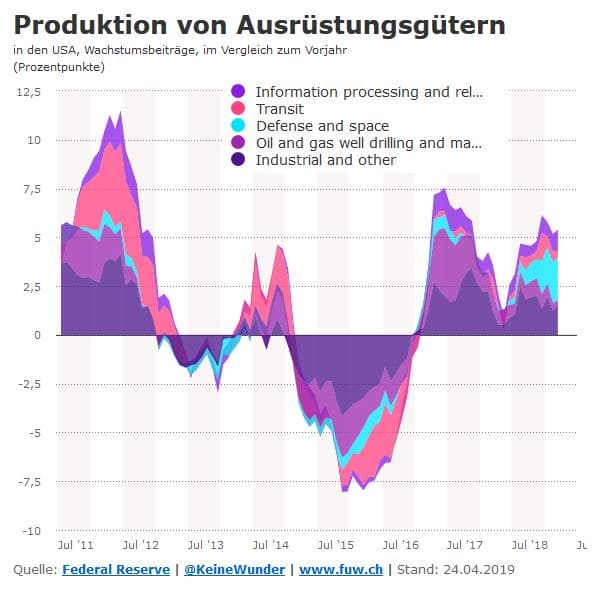

In den monatlichen Industriezahlen (vgl. Grafik oben) können wir genauer beobachten, wie sich die heimische Kapitalproduktion in den USA entwickelt: Seit Mitte 2018 tragen die Ausrüstung für die Öl- und Gasbohrung sowie die Herstellung von Häusern (Oil and Gas Well Drilling and Manufactured Homes) kaum noch zum Wachstum bei. Dafür setzte Mitte vergangenen Jahres ein Boom in der Rüstungsproduktion ein, den Donald Trump mit seinem gewaltigen Ausgabenpaket ausgelöst hat: 40% des Wachstums trug die Branche zuletzt zur Kapitalproduktion bei. Die staatlichen Verteidigungsausgaben wachsen bereits schneller als die gesamte Wirtschaftsleistung.

Bislang bleibt die Privatwirtschaft in den USA aber vom Kriegs-Keynesianismus des Donald Trump unbeeindruckt. Und so kann es sehr gut sein, dass sein Ausgabenpaket zu früh gekommen ist, die Defizite also vergeblich waren, weil der Anschub wohl kaum bis zu Präsidentenwahl 2020 halten wird. Es sei denn, die private Kapitalnachfrage prallt wie 2013 zurück oder dreht gleich wieder ins Plus wie 2016, falls sie denn jetzt, wie ich erwarte, zunächst ins Negative abrutscht. Vieles hängt von der Profitabilität und dem Jobaufbau in den nächsten Monaten ab. Bislang sieht es jedenfalls nicht danach aus, dass Trump zum genialsten Konjunkturpolitiker aller Zeiten wird.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweise:

Die State-of-Swing-Taktiktafel der Konjunkturanalyse finden Sie hier.

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.