Wenn wir uns aktuell ein Bild von der Konjunkturentwicklung in den USA machen wollen, ist die berühmt-berüchtigte Zinsstrukturkurve nur so semiinteressant – auch in Zeiten wachsender Rezessionsgefahr. Klar, es lassen sich immer Gründe finden, warum Monate vor einer Rezession in den USA die 10-jährige Rendite der Staatsanleihen regelmäßig unter den Dreimonatszins rutscht. Aber das war es dann auch schon. Tatsächlich sagt die Zinsstrukturkurve wenig darüber aus, was in der Wirtschaft passiert. Interessant ist nur, dass der Zinsabstand im Mai noch gar nicht negativ war, wenn man ihn so berechnet wie die Notenbank von New York. Dies könnte sich nun im Juni geändert haben – neue Daten gibt es Anfang Juli.

Spannender als der Blick auf die Zinskurve sind der Kapitalimpuls und der Profitimpuls in den USA, die uns beide in diesem Blog ohnehin am meisten interessieren. Sie sagen uns, ob die Investitionen in neuen Kapitalstock (Maschinen, Gebäude, Patente usw.) und die operativen Gewinne stärker wachsen als die Wertschöpfung der Unternehmen – das ist vor Steuern: die Profit- und Lohnsumme zusammen. Es gibt bestimmt einige Ökonomen, die stundenlang darüber theoretisieren können, warum sich ein wachsender Kapital- und Profitimpuls gegenseitig bedingen und antreiben, wenn ihnen das bei aller Modellbastelei von zufälligen Makroschocks überhaupt auffällt und bewusst wird.

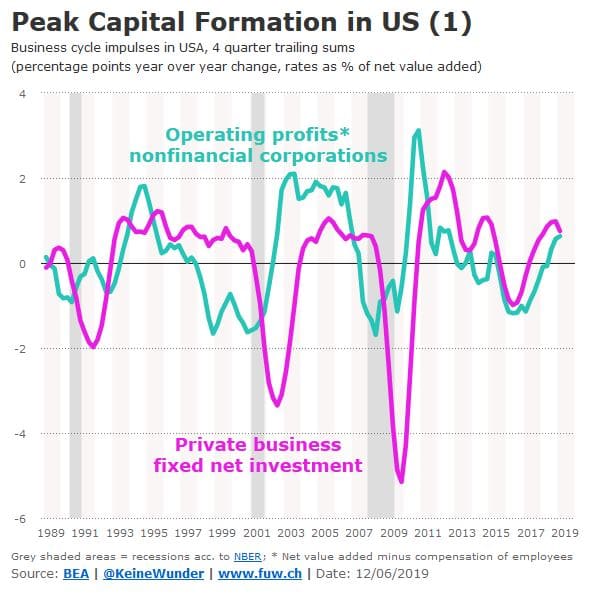

Hier im Blog geht es wie gewohnt darum, diese Impulse überhaupt erst einmal zu identifizieren und einzuordnen. Im vorherigen Beitrag haben wir bereits gesehen, dass der Kapitalimpuls in den USA Anfang des Jahres kurz davor stand, negativ zu werden. Mittlerweile liegen auch die Profitdaten für die ersten drei Monate des Jahres vor. Hier geglättet in den 4-Quartalssummen, bei denen wir aber noch wenig erkennen:

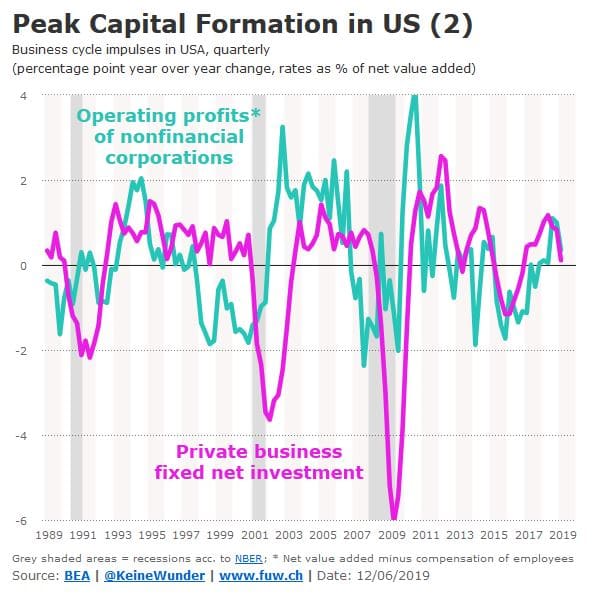

In den Quartalswerten erkennen wir jedoch etwas Bemerkenswertes: Auch die operativen Überschüsse (aus den BIP-Zahlen extrahiert sind sie eher mit dem Cashflow auf Unternehmensebene vergleichbar) zeigen steil nach unten – die Profitquote wächst also auf Jahressicht deutlich langsamer als auf dem Höhepunkt im zweiten Halbjahr 2019, nämlich praktisch gar nicht mehr.

Genau das war auch zu erwarten: Denn der Anteil der Profite an der Wertschöpfung wächst eben oft nur, wenn die Investitionsquote steigt – oder in anderen Worten: wenn Profit- und Kapitalimpuls positiv sind. Im Prinzip geht das nur, wenn die Investitionen die Produktivität verbessern, die verkaufte Produktion pro Arbeitsstunde steigt und so die Profitsumme stärker wachsen kann als die Lohnsumme. Das ist die wichtigste Triebkraft eines jeden Aufschwungs, der deswegen nie ewig dauert, weil die Investitionsquote nicht unendlich steigen kann. Sie hängt halt auch vom Konsum und der Lohnsumme ab, und die hinken im Aufschwung immer hinterher.

Das war kurz die Beschreibung dessen, was wir im Konjunkturverlauf als zyklisch verstehen können. Da in den Medien oft die Auffassung auftaucht, dass die aktuellen Rezessionssorgen vor allem durch den Handelskrieg von Donald Trump ausgelöst werden: Es hätte vermutlich wie in jedem Zyklus gar keiner Begleitturbulenzen gebraucht, damit sich die Wirtschaft irgendwann abkühlt: Aber wie jede Abwärtsbewegung tritt auch jede Aufwärtsbewegung nicht losgelöst von besonderen politischen Ereignissen auf. Niemand kann dies absolut voneinander trennen.

Wer die Charts oben genauer anschaut, wird sich eventuell schon gefragt haben: Woran hängt es nun, dass es mitunter auch vorkommt (wie 2015/16), dass die Investitionsquote und Profitquote sinken, aber die Volkswirtschaft dennoch eine Rezession vermeiden kann?

Auslandsgewinne kompensieren Inlandsschwäche

Eine These wäre, dass dies auch von den Auslandsgewinnen der US-Konzerne abhängt. Laufen die Geschäfte im Ausland besser als im Inland, unterlassen die Unternehmen es vielleicht, Stellen zu streichen – obwohl ihre Gewinne im Inland sinken: Dies stabilisiert die Konsumnachfrage soweit, dass eine Abwärtsspirale aus schwachem Jobwachstum und Investitionen und damit eine Rezession ausbleibt. Wenn die These stimmt, sollte es uns derzeit aber eher beunruhigen, dass die Auslandsgewinne bei den S&P500-Unternehmen einbrechen und die globalen Geschäfte der US-Konzerne die nachlassende Profitabilität daheim also nicht kompensieren.

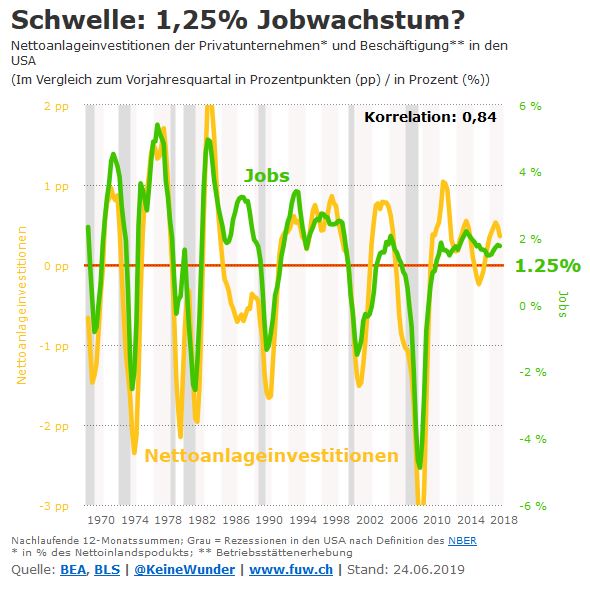

Doch wann wird es kritisch, wann schwächt sich das Jobwachstum soweit ab, dass die Nachfrage nach Konsumprodukten den Unternehmen nicht mehr ausreicht, um eine Gewinnrezession wegzustecken? Eine simple grafische Darstellung zeigt, dass bei 1,25% Jobwachstum vielleicht sehr grob so eine kritische Schwelle liegen könnte: Schrumpft die Investitionsquote und fällt der Stellenaufbau unter diese Schwelle, bricht eine Rezession aus. So wäre die grafische Logik:

Zumindest können wir uns mit dieser groben Schwelle von 1,25% Jobwachstum erklären, warum trotz der sinkenden Investitionsquoten in den 1980ern und 2015/16, als der Kapitalimpuls also negativ war, keine Rezession ausgebrochen ist. Gleichwohl stellt sich nun die Frage, was passiert, wenn sich die US-Wirtschaft wieder dieser Schwelle nähert. Aber schauen wir doch erst einmal, wie stark sie davon entfernt ist: Oben im Chart ist nur das erste Quartal eingezeichnet, die Werte für April und Mai fehlen da. Gleichwohl sieht es bislang noch komfortabel aus – trotz jüngster Enttäuschungen wie Anfang Juni.

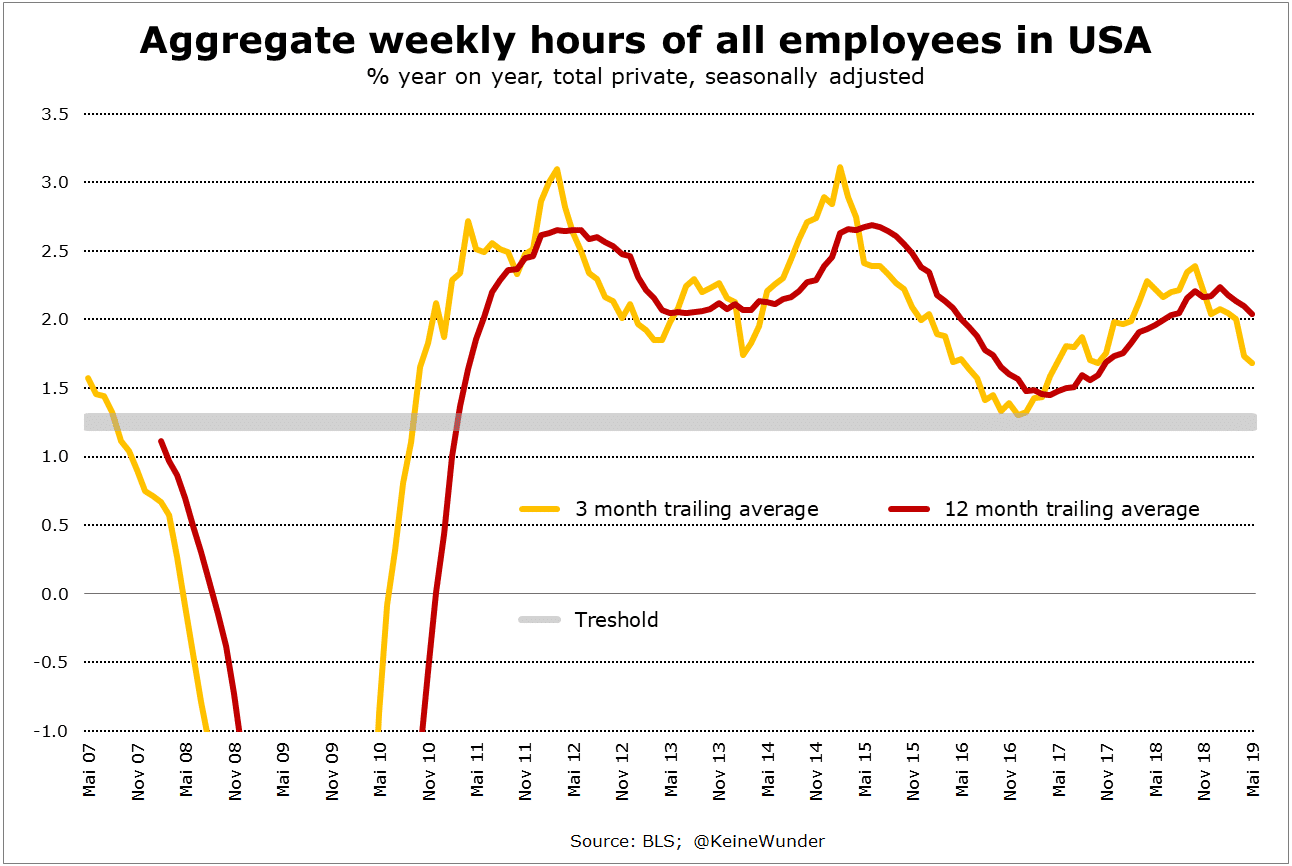

Doch vielleicht würde es sich ohnehin besser anbieten, auf das Arbeitsvolumen statt auf die Zahl der Jobs zu schauen:

Wir sehen sehr schön, wie das Wachstum des Arbeitsvolumens im vierten Quartal 2016 den Tiefpunkt genau über der von mir eingezeichneten Schwelle erreicht hatte. Damals ging die durch den Ölpreisverfall ausgelöste Krise der Schieferöl- und Gasproduzenten zu Ende und – Zufall oder nicht: Donald Trump gewann die Wahlen. Egal ob und wie stark Trump nun die Wirtschaft angeschoben hat, der Aufschwung verliert seit November/Dezember 2018 an Kraft: als der Konjunkturpessimismus in den USA einen ersten Höhepunkt erreichte und die Notenbank Federal Reserve eine Kehrtwende in ihrer Strategie verkündete und den Ausstieg aus dem Ausstieg der lockeren Geldpolitik einleitete.

Seitdem haben sich die globalen Aktienmärkte sehr stark erholt, was am Anleihenmarkt und damit auch an den Inflationserwartungen aber fast schon spurlos vorüberging. Wie in Europa waren es vor allem die Industriefirmen in den USA, wo das Wachstum der Arbeitszeit in den vergangenen Monaten an Schwung verloren hat. Die Dienstleister hielten sich noch sehr stabil über der kritischen Schwelle. In den nächsten Wochen/Monaten lohnt es sich also, stärker auf das Arbeitsvolumen zu schauen und nicht auf die Zinsstrukturkurve. Die spiegelt im Prinzip zuletzt auch nur das, was auf dem US-Arbeitsmarkt passiert. Ein Update zur Arbeitszeit gibt es am Freitag in der ersten Juli-Woche auf Twitter.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweise:

Die State-of-Swing-Taktiktafel der Konjunkturanalyse finden Sie hier.

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.