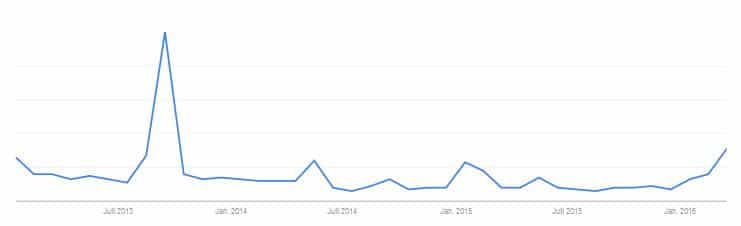

Die FDP ist zurück, oder zumindest ein bisschen weniger weg. Bei den Landtagswahlen in Baden-Württemberg und Rheinland-Pfalz hat die Partei den Wiedereinzug in die Landtage geschafft. Im März wurden die Liberalen in Deutschland so oft gegoogelt wie zuletzt im September 2013, als sie aus dem Bundestag geflogen waren.

Grund genug, dass FDP-Chef Christian Lindner der FAZ endlich mal wieder ein größeres Interview geben durfte. Lindners bemerkenswertester Satz drehte sich um die Geldpolitik der Europäischen Zentralbank (EZB): “Ich wundere mich, dass der Präsident der Bundesbank vernehmbarer ist als der Bundesfinanzminister. Mehr Unterstützung von Herrn Weidmann durch Herrn Schäuble wäre keine Verletzung der Unabhängigkeit der EZB, sondern eine zwingende Notwendigkeit zum Erhalt der Stabilität im Interesse von Millionen Sparern”, so der FDP-Chef.

Zugegeben: Die Äußerungen eines politischen B-Promis, der versucht, seine Partei über der 5%-Hürde zu stabilisieren, indem er dem deutschen Zeitgeist ein bisschen den Nacken krault, sind an sich nicht wirklich spektakulär. Aber sie zeigen, wie weit die Kritik an der EZB inzwischen geht: Selbst eine Partei wie die FDP, die sich früher vehement für die Unabhängigkeit der Zentralbanken stark gemacht hat, fordert nun eine aktive Einmischung in die Geldpolitik (dass Lindner im gleichen Atemzug ernsthaft behauptet, dies sei keine Verletzung der Unabhängigkeit, erschließt sich wirklich nur ihm).

Forderungen nach einem grundsätzlichen Umbau der Notenbank-Systeme werden immer lauter, je mehr die EZB und andere Zentralbanken ihre Zinsen senken. Einen ziemlich repräsentativen Artikel für diesen Unmut hat der Ökonom, Blogger und Buchautor Daniel Stelter im Manager Magazin veröffentlicht, in dem die Geldpolitik für gefühlt so ziemlich alles verantwortlich gemacht wird, was in der modernen Menschheitsgeschichte schiefgelaufen ist. Stelter schreibt: „Die falsche Medizin der Notenbanken wirkt immer weniger. Die Nebenwirkungen werden immer offensichtlicher. Verlieren die Finanzmärkte das Vertrauen in die Allmacht der Notenbanken, droht uns die „Mutter aller Krisen“. Spätestens dann sollten wir die Notenbanken entmachten. Es ist Zeit für eine gänzlich neue Politik.“

Selbstmord aus Angst vor dem Tod

Was genau diese „neue Politik“ sein soll, bleibt – wie so oft – im Unklaren. Es ist anzunehmen, dass damit gemeint ist, die Zentralbanken sollten im Krisenfall einfach die Hände in den Schoß legen, frei nach dem Motto: „Lieber ein Ende mit Schrecken, als ein Schrecken ohne Ende.“

Man könnte auch Selbstmord aus Angst vor dem Tod dazu sagen. Denn diese Forderung ignoriert, dass die Entwicklung starker, unabhängiger Zentralbanken wohl einer der wichtigsten Fortschritte ist, die das globale Finanzsystem in den letzten Jahrzehnten gesehen hat. Die Zentralbanken als „Lender of Last Resort“, als ultimatives Sicherheitsnetz für einen kollabierenden Finanzsektor, haben geholfen, die Schockwirkungen von Krisen für die Bevölkerung abzufedern.

Kritiker der derzeitigen Zentralpolitik argumentieren häufig, dass durch die Eingriffe die notwendige Marktbereinigung nicht mehr stattfinden könnte und Firmen ohne Geschäftsmodell weiter durchgeschleppt würden (Phänomen der „Zombie-Banken“). An dieser These mag bis zu einem gewissen Grad auch etwas dran sein. Allerdings zeigt beispielsweise eine Analyse der KfW-Bank zu den Auswirkungen der Finanzkrise von 2008/09 auf den deutschen Mittelstand wie wichtig es ist, die Wirtschaft in Zeiten der Not zu unterstützen und eben nicht kollabieren zu lassen: Das zentrale Ergebnis der Studie lautet, dass „gerade schöpferische Unternehmer in Krisenzeiten Einbußen erleiden und daher von stabilisierenden wirtschaftspolitischen Eingriffen profitieren können“. Krisen von solch großem Ausmaß sind demnach eben nur sehr bedingt Phasen „Schöpferischer Zerstörung“.

(Weltweit handelbare) Privat-Währungen sind ein Irrweg

Zunehmender Beliebtheit erfreuen sich auch Thesen, nach denen das Geldmonopol der Zentralbanken durch die Verwendung von Privat-Währungen wie Bitcoin aufgeweicht werden sollte. Diese Forderung vertritt etwa Thomas Mayer, Ex-Chefvolkswirt der Deutschen Bank und Gründungsdirektor des Flossbach von Storch Research Institute. In seiner jüngsten FAZ-Kolumne äußert Mayer den Wunsch, „dass sich staatliche Zentralbanken die Reputation für von ihnen geschaffenes Kryptogeld im Wettbewerb mit anderen Anbietern erwerben, statt ihr Geld im Monopol als gesetzliches Zahlungsmittel durchzusetzen“.

Aber was ist überhaupt eine „virtuelle Währung“ oder „Kryptogeld“? Die EZB definiert sie als „eine Form nicht-regulierten, digitalen Geldes, das üblicherweise von seinem Entwickler ausgegeben und kontrolliert wird, und von den Mitgliedern einer spezifischen virtuellen Community benutzt und akzeptiert wird“.

Virtuelle Währungen sind also nichts anderes als eine weitere Form von Komplementärwährungen, wie es sie bereits seit Jahrhunderten gibt. So verwenden einige indigene Völker heute immer noch das sogenannte Muschelgeld als Alternative zu den gesetzlichen Zahlungsmitteln. Auch im deutschsprachigen Raum sind Komplementärwährungen keinesfalls unbekannt. So wurden 2014 mittels des „Chiemgauer“ – der größten der rund 40 deutschen Regionalwährungen – Waren und Dienstleistungen im Wert von umgerechnet über sieben Millionen Euro umgesetzt.

Der zentrale Unterschied von virtuellen Währungen wie Bitcoin zu anderen Komplementärwährungen ist jedoch, dass sie nicht nur regional, sondern international verwendet und zudem an den Finanzmärkten gehandelt werden können. Das bedeutet, dass sie – anders als die analogen und regionalen Komplementärwährungen – enormen Schwankungen unterliegen. So haben sich allein im letzten Jahr Bitcoins gegenüber dem Euro um rund 60% verteuert. Gut möglich, dass es in ein paar Wochen genauso stark wieder nach unten oder auch nach oben geht.

Sollte Mayers Wunsch nach einer viel stärkeren Rolle der Krypto-Währungen in Erfüllung gehen, würde dies die Instabilität des globalen Finanzsystems also tendenziell noch weiter erhöhen, statt sie zu senken. Das mag für Spekulanten interessant sein, die von hohen Schwankungen an den Märkten profitieren können. Für die Realwirtschaft ist das allerdings Gift.

So zeigt der Berliner Ökonom Jan Priewe in einer Studie für die Friedrich-Ebert-Stiftung auf, wie stark beispielsweise der Handel zwischen der Eurozone und den USA durch die starken Schwankungen des Euro-Dollar-Kurses in Mitleidenschaft gezogen wird. Laut Priewe könnte der Handel wesentlich stärker sein, wenn er nicht nur durch die aus den Volatilitäten resultierende Unsicherheit gehemmt werden würde.

Die Studie macht auch deutlich, dass diese Schwankungen nicht durch Kaufkraftveränderungen von Euro oder Dollar erklärbar sind. Sie sind vielmehr durch den spekulativen Handel auf den Devisenmärkten getrieben, die sich größtenteils von der realwirtschaftlichen Entwicklung abgekoppelt haben – sie aber dennoch maßgeblich beeinflusst. Diese Fehlentwicklung würde durch den verstärkten Einsatz von unkontrollierten virtuellen Währungen noch verstärkt werden. Somit dürfte es im Gegenzug sogar sinnvoller sein, über internationale Wechselkurs-Koordinierungen die Macht der Zentralbanken über den Wert ihrer Währung noch auszuweiten. Das würde zudem die Risiken eines Währungskrieges erheblich verringern.

Helicopter Money wäre zutiefst undemokratisch

Forderungen nach einer Änderung der Zentralbankregime werden nicht nur von den Kritikern, sondern auch von den Befürwortern der expansiven Geldpolitik erhoben. Derzeit besonders im Trend liegt der Vorschlag des Helicopter Money. Das Konzept sieht in seiner radikalsten Ausgestaltung vor, dass die EZB oder andere Zentralbanken ihren Bürgern direkt Geld schenken sollen.

Die Logik dahinter: Wenn die Politik nicht mit der nötigen Ausweitung ihrer Staatsausgaben gegen die Krise interveniert, dann macht es halt die Notenbank selbst. Die Idee, die bremsende Sparpolitik über die Notenbank-Bilanz zu umgehen, ist in gewisser Weise reizvoll. Aber sie wäre auch extrem undemokratisch (abgesehen davon, dass sie praktisch kaum realisierbar ist).

Denn Helicopter Money ist keine reine Geldpolitik mehr, sondern Fiskalpolitik – und die Hoheit darüber liegt aus gutem Grund bei den demokratischen gewählten Regierungen. Schließlich sollte die Bevölkerung eines Landes selbst darüber entscheiden, mit welchen finanziellen Mitteln sie ihr Gesellschaftsmodell (Bildung, Sicherheit, Sozialsysteme etc.) ausgestalten und den Reichtum eines Landes erwirtschaften und verteilen will.

Eine Zentralbank, die zu Maßnahmen wie dem Helicopter Money greift, setzt sich de facto über die souveräne Regierung eines Landes hinweg. Das mag ökonomisch durchaus sinnvoll sein – aber aus demokratischer Sicht wäre es hoch gefährlich.

Ich persönlich bin beispielsweise der Meinung, dass in der aktuellen Situation eine deutliche Ausweitung der Staatsausgaben dringend nötig wäre. Aber meine Position ist offenbar in Deutschland nicht mehrheitsfähig oder war es jedenfalls bei den letzten Wahlen nicht. Das ist schade und ärgerlich, aber eben auch Ausdruck des demokratischen Wettbewerbs, den die Schwäbischen Hausfrauen und -Männer von CDU und CSU 2013 eindeutig für sich entschieden haben. Dieses Wählervotum sollte man nicht durch einen (überspitzt formuliert) geldpolitischen Putsch umgehen.

Menschliches Versagen statt Systemfehler

Es ist ein verständlicher und absolut normaler Reflex, angesichts einer so lange anhaltenden wirtschaftlichen Misere wie der europäischen einen grundsätzlichen Umbau des geldpolitischen Systems zu fordern. Aber die von links wie rechts zunehmend ersehnte Radikalkur wäre ein Fehler. Denn das institutionelle geldpolitische System ist an sich eigentlich schon ganz in Ordnung.

Die Zentralbanken haben in einem jahrzehntelangen Prozess ihre Rolle gefunden. Es ist die einer übergeordneten staatlichen Instanz, die unabhängig von den oft kurzfristigen Interessen der Politik die Grenzen setzt, innerhalb derer sich die Marktwirtschaft entfalten kann. Mal ziehen Mama Yellen und Papa Draghi die Zügel an, mal lockern sie sie. Und bei zu hohem Fieber muss halt auch mal ein (QE-)Zäpfchen verabreicht werden.

Das dabei auch Fehler gemacht werden, versteht sich von selbst. Aber dieses System bietet die nötigen Möglichkeiten, um die Krise zu beenden. Klar: es gibt noch jede Menge Verbesserungsbedarf. Da wären vor allem die institutionellen Fehler der Eurozone, die die einheitliche Geldpolitik nach wie vor nicht durch eine gemeinsame Fiskalpolitik ergänzt. Und die unvollendete Bankenunion, deren dritte Säule, die gemeinsame Einlagensicherung, immer noch im europäischen Gesetzgebungsprozess feststeckt. Und die schwierige Frage, wie man den Finanzsektor sicherer macht, ohne es mit der Regulierung zu übertreiben. Und das Problem, dass gerade die US-Notenbank durch die starke internationale Rolle des Dollar mit ihren Entscheidungen auch die Geschicke anderer Länder wesentlich beeinflusst. Und so weiter und so fort…

Aber falls die Eurozone oder gleich die gesamte globale Wirtschaftsordnung tatsächlich irgendwann die von vielen prognostizierte Bruchlandung erlebt, läge die Ursache nicht in einem “technischen Fehler” des geldpolitischen Systems. Es wäre vielmehr ein klarer Fall von menschlichem Versagen.