Im vergangenen Herbst sorgte die Bank für Internationalen Zahlungsausgleich (BIZ) mit einem Aufsatz zum Thema Sustainable Finance für Aufruhr. Sie sieht Anzeichen dafür, dass die Bewertungen von Assets mit ESG-Bezug überzogen seien. Im gleichen Zeitfenster folgten Beiträge in der Financial Times, dem Economist und auf Bloomberg, die zu ähnlichen, teilweise noch deutlicheren Aussagen kamen. Gibt es also eine „Grüne Blase“, also eine strukturelle Überbewertung von Anlageformen mit Nachhaltigkeitsbezug?

Nun sagen hohe Bewertungen zunächst nicht zwangsläufig aus, dass es sich in bestimmten Anlagesegmenten um Überhitzungen handelt, dies könnte auch ein generelles Marktphänomen sein. Es muss die relative Betrachtung von „grün“ und „nicht-grün“, oder „braun“, wie Krahnen et al. es klassifiziert, herangezogen werden. Aber auch dann mag es begründbare Bewertungszuschläge für nachhaltige Anlagen geben. Es kann sich um ökonomische Veränderungen ebenso handeln, wie um Veränderungen der Anlagepräferenzen, also der Zahlungsbereitschaft. Auch das Risiko-/Ertragsprofil kann eine Begründung liefern, oder die Faktorattribution: Am Ende ist ein vermeintlicher Bewertungszuschlag nicht ursächlich dem grünen Faktor geschuldet, sondern es zeigt sich möglicherweise eine Sektorendominanz, die diesen im Benchmark-Vergleich überlagert.

Nicht übersehen werden kann die gewachsene Bedeutung von „Green Finance“. Das beginnt schon mit dem Siegeszug, welchen die ESG-Kriterien bei der Kapitalanlage gefunden haben. Sehr früh in dieser Entwicklung entstand 2006 die sogenannte PRI-Initiative („Principles for Responsible Investment“). Diese Initiative, die sich den Prinzipien verantwortungsvollen Investierens verschrieben hat, setzt sich aus Assetmanagement-/Vermögensverwaltungsgesellschaften sowie Banken und „Asset Ownern“ in Form von Pensionskassen und Versicherungen zusammen, die sich verpflichtet haben, ihren Investitionsentscheidungen die ESG-Kriterien zu Grunde zu legen. Die knapp 4.000 PRI-Unterzeichner (Stand: September 2021) verwalten zusammen ca. 120 Billionen US-Dollar.

Inzwischen gibt es eine ganze Reihe von Initiativen, welche über den Finanzsektor Nachhaltigkeitsziele erreichen wollen, wobei es ausdrücklich auch um den Kampf gegen den Klimawandel geht. Das Network for Greening the Financial System und die Net Zero Asset Managers Initiative sind hier jüngere Beispiele. Nicht zu vergessen die Taxonomie der EU-Kommission, die den Investitionsentscheidungen einen einheitlichen Rahmen zu geben versucht.

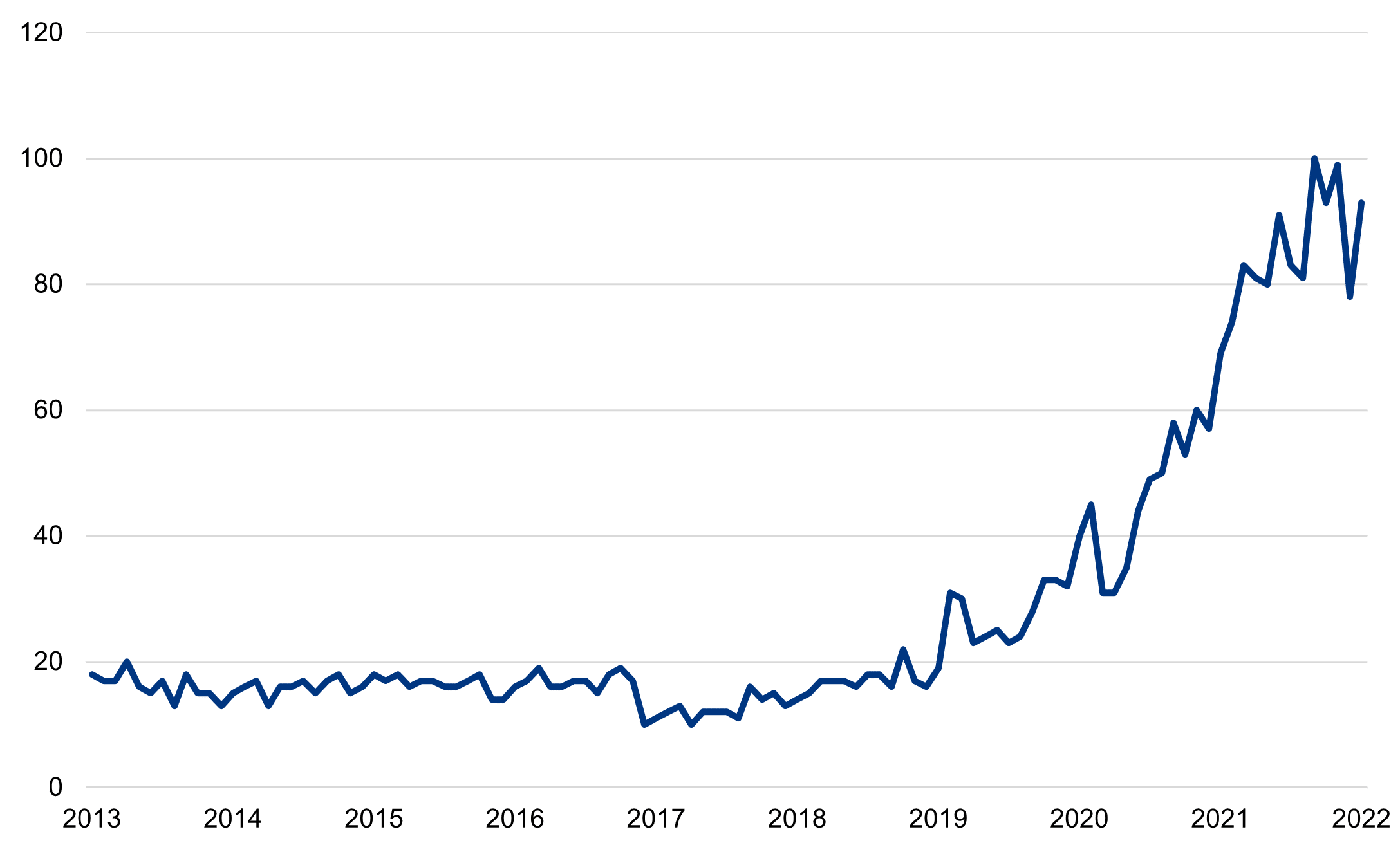

Was sich in einem anschwellenden Zustrom in ESG-bezogene Anlagen zeigt, spiegelt sich auch außerhalb des Finanzmarktes. Geradezu sprunghaft entwickelten sich die Google-Anfragen rund um das Thema „ESG Anlagekriterien“ über die letzten Jahre. Diese Entwicklung findet weltweit statt, wie unsere Grafik zeigt. Die gestiegenen Google-Anfragen finden sich in ähnlicher Weise auch für allgemeine Begriffe wie „Nachhaltigkeit“ und selbst für die spitzer gefasste Anlagephilosophie „Impact Investing“.

Google-Suchanfragen rund um ESG-Anlagekriterien

Es darf also unterstellt werden, dass es zu einer Änderung der Anlagepräferenzen gekommen ist, die, begleitet von regulatorischen Maßnahmen wie der EU-Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten („EU Sustainable Finance Disclosure Regulation – SFDR“) von Dauer sein wird.

Zu den geänderten Rahmenbedingungen auf Seiten der Kapitalanlage, welche nachhaltige Investitionen begünstigen, ja gezielt versuchen Veränderungen in Richtung Nachhaltigkeit zu erreichen, kommen die geänderten volkwirtschaftlichen Rahmenbedingungen. Bis 2050 wollen die USA und Europa klimaneutral sein. Deutschland bereits 2045, China hat sich 2060 und Indien 2070 zum Ziel gesetzt. Über das Tempo lässt sich streiten, aber wir befinden uns definitiv auf dem Weg zur Dekarbonisierung der Weltwirtschaft. Der 6. Kondratieff-Zyklus ist eingeläutet. Wer Produktionsprozesse wie Produkte nicht darauf anpasst, wird massive Wettbewerbsnachteile haben, bis dahin, dass er aus dem Markt ausscheidet. „Stranded assets“ sind eine reale Gefahr.

Höhere Nachhaltigkeit – höhere Kurse?

Wäre es dann aber nicht folgerichtig, dass die zukunftsfähigeren – sprich nach ESG-Nachhaltigkeitskriterien mit weniger Risiken behafteten – Firmen höher bewertet werden? Was auf der Anleiheseite als „Greenium“ bekannt ist (der Renditeabschlag von sogenannten „Green Bonds“ gegenüber herkömmlichen Anleihen) sollte auch auf der Aktienseite zu höheren Kursen und damit im Vergleich zu Aktien mit niedrigeren ESG-Ratings zu höheren Bewertungen führen. Dies gilt umso mehr, als sich ja auch das Risiko-/Ertragsprofil geändert zu haben scheint. In einer breit angelegten Metaanalyse kommen Friede et al. zu dem Ergebnis, langfristig verantwortungsvolles Investieren sei für alle „rationalen Investoren“ zur Erfüllung ihrer fiduziarischen Pflichten von Bedeutung.

Eine sich dem Zeitfenster von Friede et al. anschließende Studie des NYU Stern Center of Sustainable Business und Rockefeller Asset Management untersucht über 1.000 akademische Studien, die zwischen 2015 bis 2020 entstanden sind und kommt zu einem ähnlich positiven Ergebnis. 58% der auf die Unternehmensebene bezogenen Studien weisen einen positiven Zusammenhang von ESG-Kriterien und den Unternehmenskennzahlen aus. Studien, welche den risiko-adjustierten Anlageerfolg auf Portfolioebene untersuchen, zeigen in 59% eine gleiche oder bessere Performance, wenn ESG-Kriterien ins Spiel kommen. In einer jüngeren Studie haben Naumer und Yurtoglu gezeigt, dass Portfolien mit Unternehmen höherer ESG-Ratings bei schlechter Medienberichterstattung besser performen als Portfolien mit Unternehmen niedriger ESG-Ratings, es also ansatzweise eine Art Versicherungsschutz gegen schlechte Nachrichten gibt.

Nachhaltige Anlageformen – eine Performancebetrachtung

Wie also schlagen sich nachhaltigere Anlageformen, die wir mittels ESG-Kriterien erfassen, gegenüber herkömmlichen? Da es sich um eine Entwicklung handelt, welche den Kapitalmarkt in seiner Breite durchzieht, konzentrieren sich unsere Betrachtungen auf breite, global allokierende Benchmarks mit einer jeweils unterschiedlichen Betonung von Nachhaltigkeit. Den von MSCI angebotenen Vergleichsindizes (es wurden jeweils Total Return Indizes gewählt) ist dabei gemein, dass Nachhaltigkeit mittels der ESG-Kriterien („Environment“, „Social“, „Governance“) erfasst wird. Der „MSCI World ESG Screened“ schließt einzelne Geschäftspraktiken bzw. Branchen aus. Dazu gehören z.B. kontroverse, nukleare sowie zivile Waffen, Tabak, Förderung von Thermalkohle und Ölsand und Unternehmen mit schwerwiegenden Verstößen gegen die Grundsätze des Global Compact der Vereinten Nationen.

Beim „MSCI World ESG Focus“ werden Unternehmen aus dem Ausgangs Index ausgewählt mit dem Ziel, das ESG-Rating zu maximieren, das Risiko-Ertragsprofil des zugrundeliegenden Indexes aber vergleichbar zu halten. Dieser Optimierungsprozess ist mit einer Ausschlussliste, ähnlich der des ESG Screened verbunden. Der dritte Vergleichsindex im Bunde ist der „MSCI World ESG Leaders“. Er verfolgt einen „Best in Class“-Ansatz für die einzelnen Sektoren. Die hier enthaltenen Titel repräsentieren die Firmen mit den höchsten ESG-Ratings und stehen für 50% der Marktkapitalisierung. Unternehmen aus den Bereichen Alkohol, Glücksspiel, Tabak, Atomkraft, zivile Schusswaffen, Gewinnung fossiler Brennstoffe, thermische Kohlekraft und Waffen sind darüber hinaus ausgeschlossen.

Die unterschiedlichen Betonungen der Nachhaltigkeitskriterien spiegelt sich in der Zusammensetzung der Indizes und entsprechend in den Indexgewichten wider. Das breiteste Schiff ist der MSCI World ESG Screened, der nur ca. 80 Unternehmen weniger enthält als der 1.555 Titel umfassende MSCI World. Der ESG Leaders hat nur noch knapp die Hälfte an Titeln, der ESG Focus ca. ein Drittel.

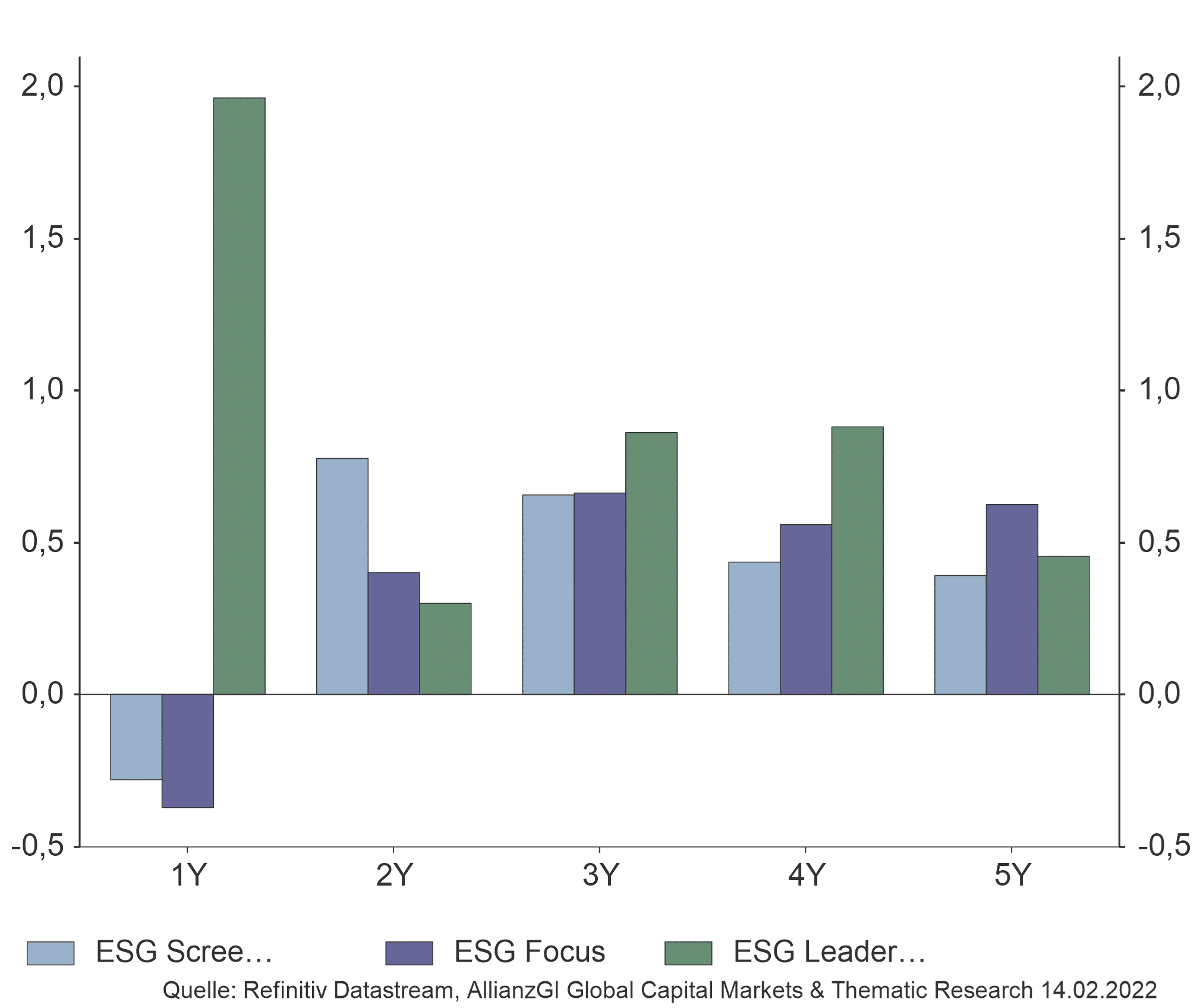

Im Rückblick auf die letzten Zwei-, Drei-, Vier- und Fünf-Jahresabschnitte zeigen sich dabei für die drei ESG-Indizes leichte und je nach ESG-Strategie unterschiedliche Renditevorteile gegenüber dem Welt-Index (Stand: Anfang Februar 2022).

Relative Performance gegenüber dem MSCI World (annualisierte Über-/Unterrendite)

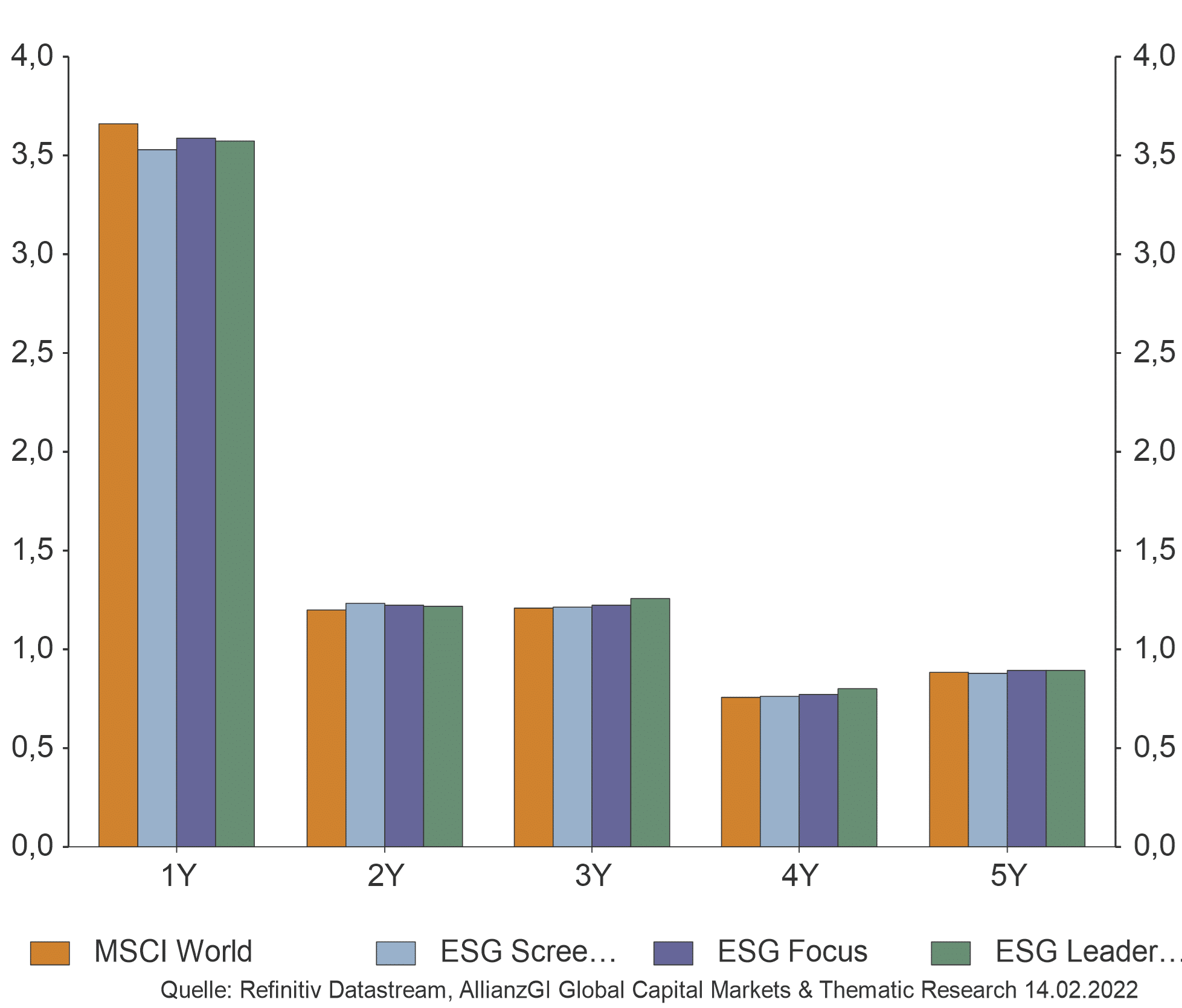

Dabei ist, je nach den unterschiedlichen Jahresscheiben, kein durchgängiger Vorteil einer ESG-Strategie gegenüber den anderen feststellbar. Die leichten Renditevorteile drücken sich, bei teils leicht geringeren Volatilitäten einzelner ESG-Indizes und Zeiträumen, in für die ESG-Strategien vorteilhafteren Sharpe-Ratios aus.

Sharp Ratios MSCI World im Vergleich mit ESG unterlegten MSCI Benchmarks

Auch die Betrachtung der maximalen Verluste („Drawdowns“) zeigt über die letzten 5 Jahre für die betrachteten Indizes, wie schon teils bei den Volatilitäten als Risikomaß, etwas geringere Ausschläge nach unten. Aus der historischen Perspektive lässt sich festhalten, dass eine ESG-Unterlegung ein besseres Risikoprofil gebracht hat, was auch höhere Preise rechtfertigen würde.

Interessanterweise zeigt sich die Vorteilhaftigkeit bei der Sharpe-Ratio nicht im Rückblick der letzten zwölf Monate (Ende Januar 2021 – Ende Januar 2022). Zwar konnte der ESG Leaders auch innerhalb dieses Zeitraums eine Überrendite gegenüber dem MSCI Welt erzielen. Die anderen beiden Indizes jedoch nicht, sie weisen eine Underperformance auf – was sich jedoch auflöst, wenn man den Januar 2022 aus der Betrachtung herausnimmt und dafür nur das Kalenderjahr 2021 insgesamt betrachtet. Das führt zu der Erkenntnis, dass die erhöhte Unsicherheit an den Kapitalmärten in den ersten Wochen des Jahres 2022 die Performance beeinträchtigt hat.

Dabei dürfte es sich jedoch kaum um einen ESG bedingten Nachteil handeln. Der Effekt dürfte vielmehr auf die sektorielle Zusammensetzung zurückgehen. So zeigen die zuletzt schlechter performenden ESG Screened und Focus im Vergleich zum World eine höhere Sektorengewichtung bei IT an. Der Leader hat diesen „Nachteil“ nicht („Nachteil“ in Anführungszeichen deswegen, da während der zurückliegenden Wochen vor allem IT gelitten hatte).

Die Ergebnisse des unterschiedlichen ESG-Screenings zeigen also einen Sektor-Bias an. Die gerne angestellte Vermutung, dass die (bessere) Performance der ESG bezogenen Benchmarks vom Ölpreis beeinflusst wird, findet nach unseren Berechnungen keine Bestätigung. Eine einfache Regressionsanalyse, bei der die monatliche Renditedifferenz der jeweiligen ESG bezogenen Benchmarks auf die Änderungen des Ölpreises regressiert wurde, zeigte keinen signifikanten Zusammenhang.

Zu leichten Biases der ESG-Benchmarks kommt es auch bei den Investmentstilen Large- vs. Small-Caps, bzw. Value vs. Growth. Die folgende Abbildung zeigt exemplarische für den ESG Leaders, dass dieser gegenüber Value-Werten deutlich stärker outperformen konnte, als gegenüber Growth. Ähnlich verhielt es sich gegenüber Small-Caps, was dafür spricht, dass sich hier eine Neigung mehr zu den größeren Werten zeigt. Bei der geringen Outperformance der ESG-Strategien ist dabei im relativen Vergleich mit der Welt-Benchmark kein signifikanter Bewertungszuschlag gemessen an den Kurs-Gewinn-Verhältnissen feststellbar, der auf eine relative Überbewertung hindeuten würde.

MSCI ESG Leaders im Vergleich mit Growth und Value

Investieren gegen den Klimawandel

Wird das Anlageuniversum noch konzentrierter in Richtung „Investieren gegen den Klimawandel“ ausgerichtet, z.B. indem die Anforderungen an den CO2-Ausstoß verschärft oder Unternehmen fossiler Energieträger ausgeschlossen werden, zeigen sich ähnliche Ergebnisse. Auch hier dient die Benchmark-Betrachtung als Ausgangspunkt: Der MSCI World Low Carbon Leaders allokiert in Unternehmen mit geringem CO2-Ausstoß, konkret in Firmen, die einen mindesten 50% geringeren CO2-Fußabdruck als der Ausgangsindex haben. Der MSCI World ex Fossil Fuels schließt Unternehmen mit Kohle-, Öl- oder Gas-Reserven aus. Der MSCI World Climate Change gewichtet zugunsten von Unternehmen um, die von der Energiewende profitieren. Neben den Unterschieden bei der Sektorgewichtung (der Climate Change ist z.B. deutlich stärker im IT-Sektor investiert) zeigt sich auch hier eine Neigung zu eher größeren Titeln mit Growth-Bezug.

Die Performance-Betrachtung über die letzten Jahre zeigt, dass die Einschränkungen nicht nachteilig, sondern eher vorteilhaft waren. Selbiges gilt für die Sharpe-Ratio. Lediglich in jüngere Zeit hat die Sektorenrotation den MSCI World besser performen lassen.

Finance For Future

Im Kontext des gestiegenen Bewusstseins für den Klimawandel und begleitet sowohl von regulatorischen Maßnahmen als auch von Initiativen von Finanzmarktinstitutionen ist eine Veränderung der Anlegerpräferenzen bzgl. Nachhaltigkeitskriterien zu beobachten, die von Dauer sein dürfte. Für das Jahr 2021 hat sich der Nettomittelzufluss in Nachhaltigkeitsfonds gemäß BVI im Vergleich zum Vorjahr verdreifacht. Damit stecken 16 Prozent des gesamten Fondsvermögens in Produkten mit Nachhaltigkeitsmerkmalen. Bei Publikumsfonds sind es 31 Prozent in Deutschland, so der BVI. Im Schnitt der EU sind es bereits 40% des Publikumsfondsvermögens.

Auf Ebene der breit aufgestellten, global allokierenden ESG-Benchmarks lässt sich keine „Grüne Blase“ erkennen, sondern vielmehr ein etwas besseres Risikoertragsprofil, was in der Summe für die Berücksichtigung von ESG-Kriterien in den Investmentprozess spricht. Während der Performance-Vorteil anhält, verschwindet im Januar die leicht geringere Schwankungsanfälligkeit, welche zumindest der ESG Leaders, in einzelnen Phasen aufwies. Der Vorteil in den Sharp Ratios bleibt jedoch bestehen. Leichte Bewertungszuschläge ließen sich damit begründen, dass eine geringere Risikoprämie für das eingegangene Risiko erwartet wird. Das verbindet sich mit der höheren Resilienz, mit der die Aktien von Firmen mit besserem ESG-Rating auf schlechte Nachrichten reagieren, wie Naumer und Yurtoglu gezeigt haben.

Im Vergleich der Benchmarks kommt es bei der Berücksichtigung von ESG-Kriterien bzw. von Klima-Zielen gegenüber dem World zu leichten Biases für Growth, den IT-Sektor und Large-Caps – eine Einladung an das aktive Management, dies den Marktentwicklungen anzupassen.

Rückblickend zeigt sich, dass die Berücksichtigung von ESG-Kriterien nicht nachteilig, sondern eher vorteilhaft war. Ein positives Signal für „Finance For Future“ – dem Investieren für eine bessere, nachhaltigere Welt.

Zu den Autoren:

Hans-Jörg Naumer leitet Global Capital Markets & Thematic Research bei Allianz Global Investors. Im Sommer 2022 erscheint sein Buch „Green Growth“ bei SpringerGabler.

Paul Eubel studiert Wirtschaftswissenschaften an der Justus-Liebig-Universität Gießen mit Schwerpunkt Finance.