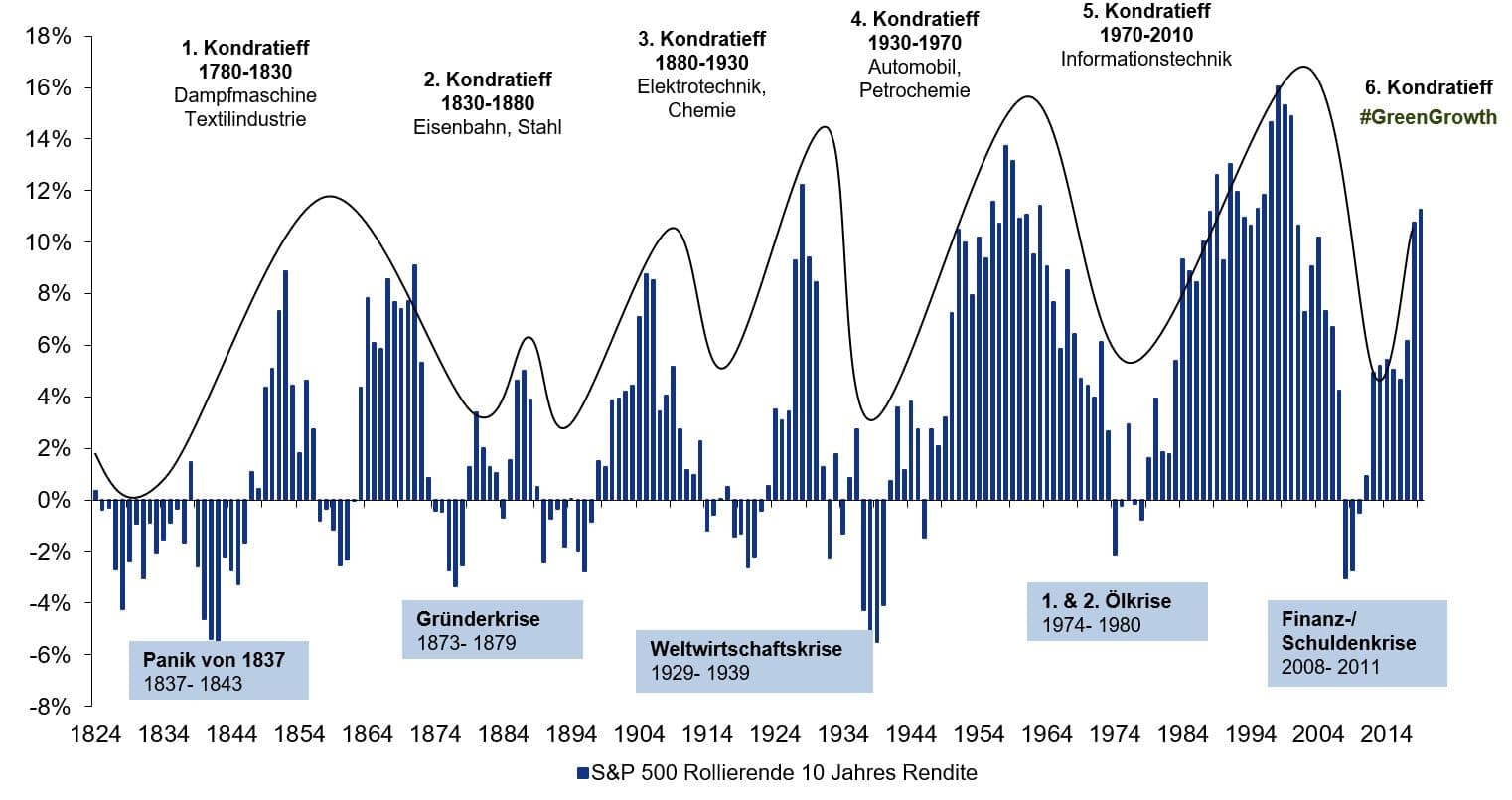

Laut dem russischen Ökonomen Kondratieff und seinen Schülern lassen sich bisher fünf lange Wachstumszyklen seit der industriellen Revolution Ende des 18. Jahrhunderts feststellen: zunächst die von der Dampfmaschine ausgelöste Welle, auf welche Stahl und Eisenbahn als neue Technologie folgten. Diese wurden von Chemie und Elektrifizierung abgelöst, bevor sich Petrochemie und das Automobil durchsetzten. Die bisher letzte Welle wurde von Informationstechnologie und Kommunikation geprägt.

Diese langen Wachstumszyklen, die von Nikolai Kondratieff erstmalig dargelegt und untersucht wurden, erforschten in jüngerer Zeit vor allem Leo A. Nefiodow und Erik Händeler. Kondratieff-Wellen markieren Zeiten des technologischen Umbruchs. Diese erstrecken sich über lange, 40 bis 60 Jahre umfassende Aufschwünge, bevor sie sich in einem krisenhaften Abschwung entladen, um wiederum einem neuen Aufschwung Raum zu geben. Zusammenfassend ergeben sich fünf Kennzeichen, die eine Trendwende zu einem neuen Kondratieff-Zyklus einleiten:

- Das Nutzungspotenzial alter „Basisinnovationen“, die „aus einem Bündel eng vernetzter Technologien“ bestehen, ist zunehmend erschöpft. Neue Erfindungen setzen sich, getrieben von einem neu entstehenden Bedarf, durch.

- In der Endphase des Zyklus entsteht ein hoher Überschuss an „Finanzkapital“ gegenüber dem langfristig ausgerichteten Realkapital. Es kommt zu Über- und Fehlinvestitionen, da das Finanzkapital keine rentierlichen Anlageformen mehr findet. Die (Real-)Renditen gehen zurück, Blasen bilden sich.

- Die auslaufende Welle endet in einer starken Rezessionsphase, bevor es zu einer neuen langen Welle des Wachstums kommt.

- Begleitend zu der Ablösung alter und der Einführung neuer Basisinnovationen kommt es zu starken sozialen/institutionellen Veränderungen bis hin zu Unruhen und Umstürzen – man denke z. B. an das zeitliche Umfeld des Kommunistischen Manifests aus dem Jahr 1848 und seine Folgen.

- Volkswirtschaftliche Engpässe werden durch neue Technologien gelöst. Die entstehende Nachfrage sorgt dafür, dass sich die Basisinnovationen durchsetzen.

Die Wirtschaftswissenschaftlerin Carlota Perez weist darauf hin, dass es nicht nur neuer Technologien bedarf, sondern auch des „Finanzkapitals“, das bereit ist Risiken zu übernehmen und in diese Technologien zu investieren. Gemäß ihren Untersuchungen ergibt sich das ideale Umfeld gerade dann, wenn die Renditezuwächse bei Investitionen in alte Technologien sinken und die Bereitschaft besteht, in potenziell höher rentierliche, aber in diesem frühen Stadium auch risikoreichere neue Technologien zu investieren. Blasenbildung an den Kapitalmärkten und Krisen sind die Begleiterscheinungen.

Nach der Aufschwungphase der neuen, langen Wachstumswelle, die von steigenden Renditen geprägt wird, wächst in der säkularen Abschwungphase die Kreditnachfrage langsamer. Und am Ende tendieren die (Real-)Zinsen gegen Null. Das war so bei der Panik von 1837, rund um die Zeit des Gründerkrachs 1873, bei der Weltwirtschaftskrise 1929 und den Ölkrisen 1974 sowie 1980. Genau diese Tendenz war auch in den zeitlich nah aufeinanderfolgenden Krisen der Dotcom-Blase 2000 sowie der globalen Finanzkrise 2008 samt der anschließenden Eurokrise zu beobachten.

Die langen Wellen des Wachstums und die Kraft „schöpferischer Zerstörung“

Negative Realzinsen herrschen aktuell ebenfalls in weiten Teilen der Welt vor. Erstmalig in der 5.000-jährigen Geschichte von Schulden und Sühne sind sogar die Nominalzinsen in Teilen der Welt negativ, wobei sich der negative Trend bei den Renditen bereits über die letzten Jahrzehnte hinzieht.

In diesen Kontext passt die viel diskutierte „Savings Glut“. 2005 sprach der damalige Chef der US-Zentralbank, Ben Bernanke, davon. 2007 stellte die OECD einen Überschuss der Bruttoersparnis gegenüber den Anlageinvestitionen fest. Zuvor hatte bereits der Internationale Währungsfonds (IWF) aufgezeigt, dass die Unternehmen in vielen Industrieländern seit dem Platzen der Aktienmarktblase Anfang der 2000er Jahre von der sonst üblichen Kreditaufnahme zur Finanzierung ihrer Investitionsausgaben zu laufenden finanziellen Überschüssen übergegangen seien, die sie nun an andere Wirtschaftssektoren verleihen würden. „Savings Glut“ – ein Phänomen, von dem schon Kondratieff 1928 mit Bezug auf den Rückgang des „Kapitalzinses“ schrieb.

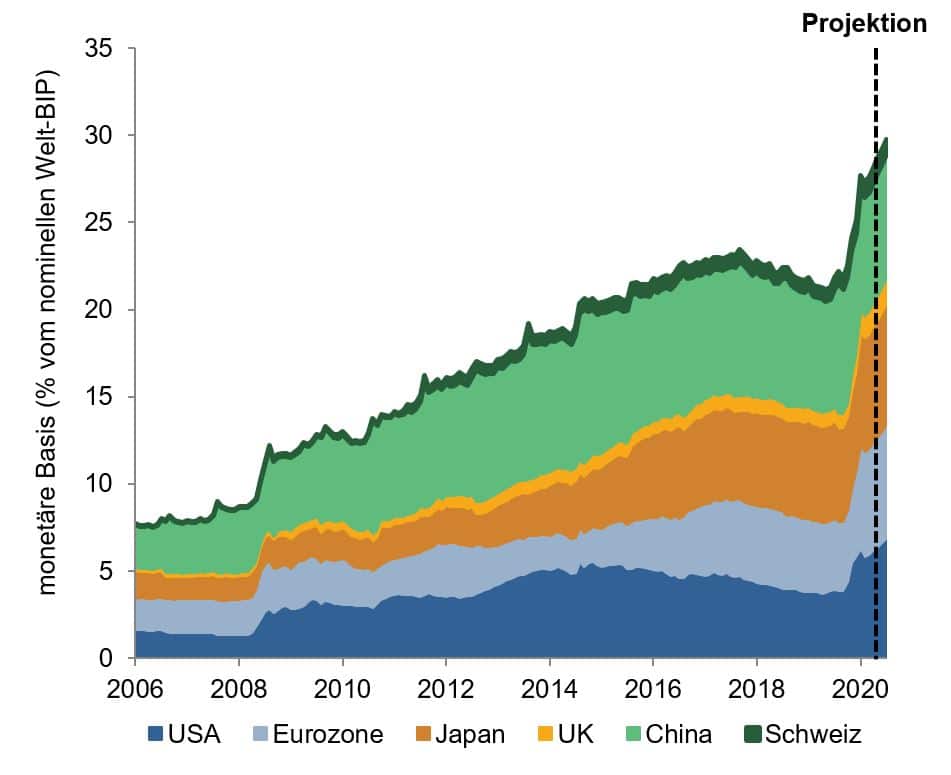

Bei dem vorherrschenden Niedrig-/Negativzinsumfeld und den, in der Abfolge der Krisen der letzten Jahrzehnte (zuletzt auch der Corona-Krise), expansiven Geldpolitiken der Zentralbanken ist Liquidität im Überfluss vorhanden:

Explodierende Zentralbankbilanzen

Zudem sind nicht nur in den Industriestaaten nachlassende Produktivitätszuwächse festzustellen, und dies seit Jahren. Eine Trendumkehr ist nicht erkennbar. In diesem Gefolge geraten die sogenannten „Zombie-Firmen“ in den Blick, also Firmen, deren Geschäftsmodell eigentlich nicht mehr tragfähig ist, die aber durch billige Refinanzierungsmöglichkeiten am Leben gehalten werden – ein Phänomen, das zwar mit Maßnahmen gegen die wirtschaftlichen Folgen der Corona-Pandemie an Schwung gewonnen hat, das aber deutlich länger zurückreicht. Auch das ist ein Zeichen für das Ende einer langen Wachstumswelle. Die Produktivität der „Basisinnovationen“ erschöpft sich, neue Technologien müssen sich erst noch durchsetzen.

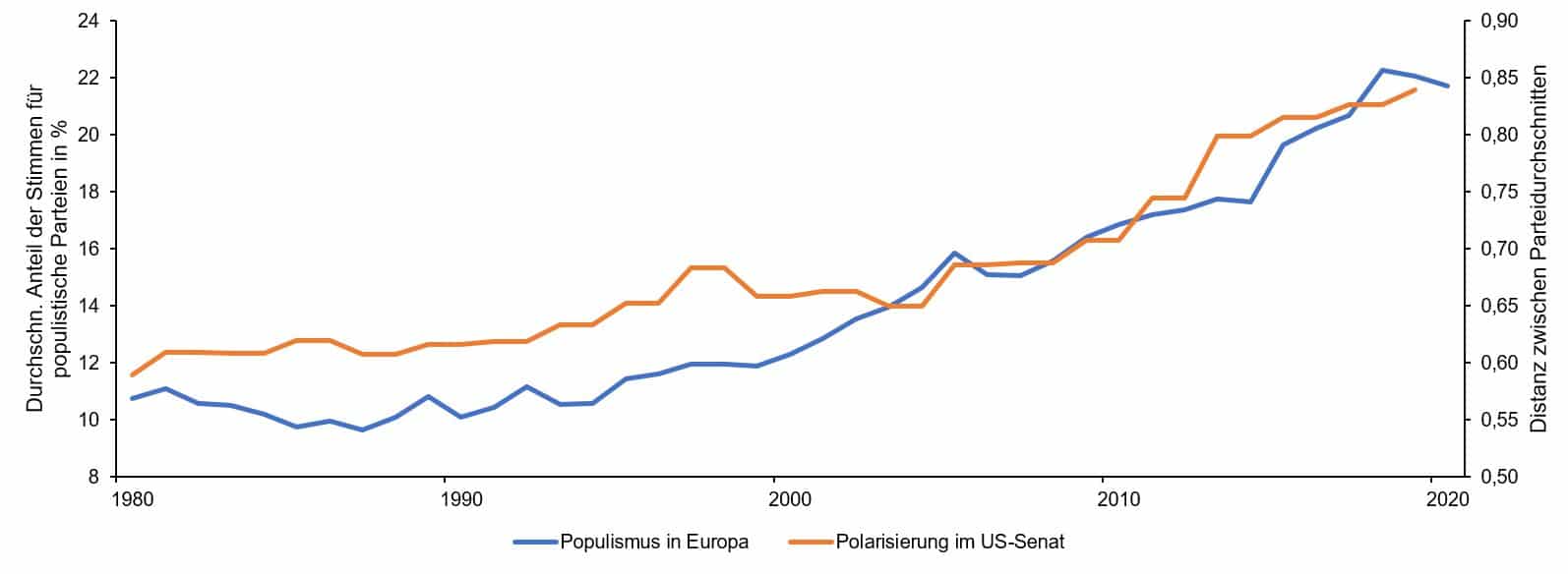

Gesellschaftliche Umbrüche, als weiteres Zeichen für das Ende einer Kondratieff-Welle, sind ebenfalls nicht zu verkennen. Am augenscheinlichsten mag sich dies im Populismus entladen, wohinter vor allem die Veränderungen an den Arbeitsmärkten stecken dürften.

Anteil an Unterstützern für populistische Parteien in Europa und die Polarisierung des US-amerikanischen Senats

Die beiden MIT-Forscher Brynjolfsson und McAfee vertreten in Das Zweite Maschinenzeitalter die Auffassung, dass Realeinkommen in Zukunft nicht mehr zwangsläufig entlang der Produktivität wachsen, wie es noch im 1. Maschinenzeitalter, d. h. der Zeit vor der Digitalisierung, der Fall war.* Der Ökonom David Autor weist für die OECD-Staaten nach, dass der Anteil der Bezieher mittlerer Einkommen kleiner geworden ist und dafür die unteren sowie oberen Einkommensgruppen wuchsen. Frey und Osborne gehen in ihrer – nicht unumstrittenen – Analyse zur Entwicklung der Arbeitsmärkte davon aus, 47% der Arbeitsplätze in den USA könnten durch Digitalisierung entfallen. Das heißt zwar ausdrücklich nicht, dass es zu einem Nettoverlust von 47% der Stellen kommt, denn sie berücksichtigen nicht, welche Tätigkeiten für die Arbeitnehmer neu entstehen werden. Aber gewaltige Umbrüche sind dies allzumal.

Drei der fünf typischen Kennzeichen für das Ende eines langen Zyklus – sinkende Produktivität und Rentabilität der alten Basisinnovationen, Überhang des Finanzkapitals, soziale/institutionelle Veränderungen – scheinen damit erfüllt zu sein. Und zum vierten Kriterium – den zu rezessiven Phasen – kam es im Rückblick auf die letzten zwei Jahrzehnte immer wieder, wobei berücksichtig werden muss, dass diese durch geld- und fiskalpolitische Maßnahmen abgefedert wurden.

Das fünfte Kriterium lässt sich bereits erkennen: Der Bedarf an neuen Technologien – „Basisinnovationen“. Der Engpassfaktor, welcher die Nachfrage danach treibt, ist die Umwelt. Nach Berechnungen des „Global Footprint Network“ übertrifft der biologische Fußabdruck der Menschheit bereits seit den frühen 1970er Jahren die jährlich neu zur Verfügung gestellte Biokapazität – wir leben längst von der Substanz: Aktuell verbrauchen wir das 1,7-Fache dessen an Biokapazität, was uns die Erde zur Verfügung stellt. Trend: weiter steigend. Auch der CO2-Ausstoß ist trotz des Pariser Klimaabkommens von 2015 unbeeindruckt weiter gestiegen. Das Intergovernmental Panel on Climate Change (IPCC, Weltklimarat) geht in seinem „Business-as-usual-Szenario“ von einer Erderwärmung von 3 bis 5 °C bis zum Jahr 2100 aus.

Das dürfte auch massive Auswirkungen auf das Wirtschaftswachstum haben. Marshall Burke et al. erwarten beispielsweise einen Verlust der globalen Wirtschaftsleistung bis 2100 von ca. 25%. Klima und Umwelt werden „disruptiert“. Im sechsten Kondratieff geht es um nichts anderes als um die Umstellung auf eine nachhaltige Weltwirtschaft. Es geht um „Green Growth“.

Fazit

Wenn aber alle wichtigen, ökonomischen („savings glut“, rückläufige Produktivität, Zombie-Firmen)und gesellschaftlichen Phänomene (Populismus) im Kern auf einen langfristig wirkenden, strukturellen Wandel zurückgehen, dann heißt dies: Die Kraft der schöpferischen Disruption (wie sich Schumpeter in die neuere Zeit übersetzen ließe) sollte nicht aufgehalten, sondern gefördert werden. Das heißt in aller Konsequenz auch, dass die Geldpolitik sich ändern muss, denn es geht nicht um kurzfristige Konjunkturschwankungen, sondern um strukturellen Wandel – ein Aspekt, auf den Händeler schon kurz nach der globalen Finanzmarktkrise hingewiesen hat, und der auch von der BIZ beleuchtet wird. Damit die Produktivität wieder steigen kann, dürfen Zombie-Firmen nicht durch billiges Geld am Leben gehalten werden.

Zum Autor:

Hans-Jörg Naumer ist Leiter der Abteilung Capital Markets & Thematic Research bei Allianz Global Investors. Auf Twitter: @NaumerOekonom