Disruption – kein anderer Begriff scheint unsere Gegenwart und Zukunft so treffend zu beschreiben wie dieser. Disruption – die Kraft der (nicht immer nur schöpferischen) Zerstörung des Alten und das Schaffen von Neuem. Disruption der Wirtschaft („Digitalisierung“), Disruption der Bevölkerungspyramide („Demografie“), Disruption von Umwelt und Klima, Disruption der Gesellschaft (Populismus). Bei all dem Wandel gibt es jedoch eine Grundkonstante, die den Weg ebnet in eine bessere Welt: das Kapital.

Der Übergang in die Industrie 4.0 ist ein Fakt. Fragt sich nur, wer davon profitiert. Nach Berechnungen der OECD hat der Anteil am Volkseinkommen, welcher der Arbeit zufließt, in den letzten Jahrzehnten im Trend abgenommen, während die Kapitaleinkommen zulegen konnten. David Autor wies gleichzeitig schon 2014 nach, dass die mittleren Einkommensanteile prozentual abgenommen und die geringen sowie höheren Einkommen bei den Beschäftigungsverhältnissen prozentual zugenommen haben. Laut Facundo Alvaredo et al. kam es zur „Elefanten-Kurve“ bei der Einkommensentwicklung: Während in den Jahren 1980 – 2016 die untersten 50% der Einkommen 14% des Einkommenswachstums erbrachten, entfielen auf das oberste Prozent 23% des gesamten Einkommenswachstums.

Sind diese Entwicklungen Anzeichen dafür, dass (wie auch bei der Globalisierung) nicht alle gleichermaßen von den Früchten der Digitalisierung profitieren – und am Ende vielleicht sogar der Populismus gefördert wird, während der Zusammenhalt in der Bevölkerung erodiert? Der Wirtschaftshistoriker Barry Eichengreen sowie der Technologie- und Beschäftigungsforscher Carl-Benedikt Frey befürchten genau das. Brian Burgoon et al. weisen einen Zusammenhang nach zwischen dem Abstiegskampf beim Einkommen und der Neigung, links- respektive rechtspopulistische Parteien zu unterstützen. Der Globalisierungsexperte Richard Baldwin geht noch weiter und spricht von „The Globotics Upheaval“ – dem Aufstand der Arbeitnehmer gegen Technologien und der dadurch auf Roboter und/oder ins Ausland verlegbaren Arbeit.

Dabei kommt der technologische Wandel eigentlich zum richtigen Zeitpunkt. Wie sich aus den Daten der Vereinten Nationen (Population Division) ergibt, war 2013 ein einschneidendes Jahr: Seither verlassen mehr Menschen die Arbeitsmärkte in den entwickelten Regionen (Japan wegen seines demografischen Sonderstatus herausgerechnet) als neue hinzutreten. Ein unumkehrbarer Trend.

Aber das immense, seit der industriellen Revolution exponentiell zu verzeichnende, Wirtschaftswachstum hat auch seinen Preis. Seit Anfang der 1970er Jahre verbraucht die Menschheit mehr an „Bio-Kapazität“ als die Erde bereit hält. Der danach gemessene ökologische Fußabdruck ist seither immer größer geworden: Mittlerweile verbrauchen wir pro Jahr das 1,7-Fache an Bio-Kapazität, was uns die Erde zur Verfügung stellt.

Auch der Karbondioxid-Verbrauch ist trotz des Pariser Klimaabkommens von 2015 unbeeindruckt weiter gestiegen. Das Intergovernmental Panel on Climate Change (IPCC) geht in seinem „Business-as-usual-Szenario“ davon aus, dass es bis zum Jahr 2100 zu einer Erderwärmung von 3 – 5° C kommen wird. Das dürfte auch massive Auswirkungen auf das Wirtschaftswachstum haben. Marshall Burke et al. erwarten einen Verlust der globalen Wirtschaftsleistung bis 2100 von 23 – 25%. Klima und Umwelt werden „disruptiert“.

Wohlstand für alle ermöglichen

Neben dem Versprechen neuer Produktivität und neuen Wohlstands wirft der technologische Wandel im Kern die Frage der Teilhabe auf: Wem kommen die Früchte des Wachstums und der Innovation zugute, aber auch danach, wer die Risiken des Wachstums trägt (anders als Umverteilung, wie es z. B. mit dem sogenannten „bedingungslosen Grundeinkommen“ diskutiert wird). Das geht nur, wenn die Brücke zwischen Kapital und Arbeit gebaut wird. Und wenn die Arbeitnehmer nicht nur Lohneinkommen, sondern auch Kapitaleinkommen beziehen – und damit Anteil an der Risikoprämie haben, die der eigentliche Treiber der Ungleichheit ist. Die gezielte Förderung von Kapitalbildung in der Hand breiter Bevölkerungskreise würde wichtige Beiträge gegen Ungleichheit und Populismus leisten. Sie würde helfen, Altersvorsorgekapital aufzubauen und dürfte auch die Technologieakzeptanz fördern. Kapitaleigentum an den Robotern und Algorithmen würde an die Stelle von Verdrängungsangst auf dem Arbeitsmarkt treten.

Nach Schätzungen der Europäischen Investitionsbank (EIB) besteht ein Investitionsbedarf von 175 bis 270 Milliarden Euro pro Jahr, um in der Europäischen Union bis 2030 drei Klima- und Energieziele zu erreichen: Reduktion der CO2-Emissionen um 40% vom Stand 1990 aus gemessen; Energieeinsparungen um ein Drittel des heutigen Verbrauchs in einem „Business-as-usual-Szenario“; Bedarfsdeckung des Energieverbrauchs zu mindestens 32% aus erneuerbaren Energien. Die Vereinten Nationen gehen global von einem jährlichen Investitionsbedarf von 5 bis 7 Billionen US-Dollar aus, um bis zum Jahr 2030 die 17 Nachhaltigkeitsziele („Sustainable Development Goals“) zu erfüllen. Dabei handelt es sich sowohl um den Bedarf an öffentlichen Investitionen als auch an privaten.

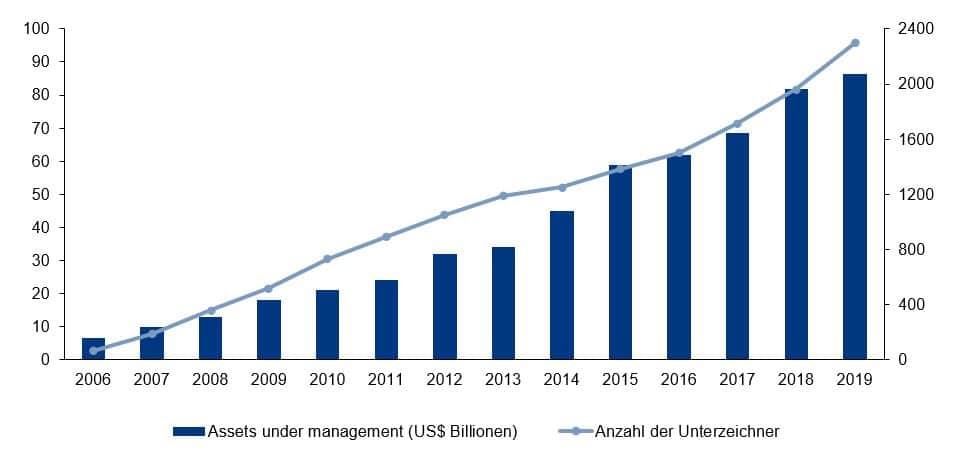

Dieses Investitionsvolumen zu erreichen, scheint nicht aus der Welt zu sein. Zum Vergleich: Die 2.372 Unterzeichner (Stand: Sommer 2019) der PRI-Initiative („Principles for Responsible Investment“) verwalten zusammen 83 Billionen US-Dollar. Sie alle haben sich verpflichtet, ihren Investitionsentscheidungen die sogenannten ESG-Kriterien zu Grunde zu legen.

Verwaltetes Vermögen und Zahl der Unterzeichner der PRI-Initiative

Das Akronym ESG steht für „Environmental“ (Umwelt), „Social“ (Gesellschaft), „Governance“ (Unternehmensführung). Es kann als Bindeglied zwischen den auf Nachhaltigkeit bezogenen Unternehmenskriterien und der Anlageentscheidung verstanden werden. ESG durchzieht auch die einzelnen Investmentstile rund um die Nachhaltigkeit und ist mittlerweile im „Mainstream“ der Kriterien für Anlageentscheidungen angekommen. Dabei scheint sich schon längst nicht mehr die Frage zu stellen, wie viel es denn an Rendite kosten darf, „Gutes“ zu tun. Es scheint erwiesen, dass die Integration von ESG-Kriterien in die Anlageentscheidung die Performance nicht verschlechtert, sondern eher noch verbessert – und außerdem einen Beitrag zur Risikoreduktion liefern kann.

Ob Demografie, Populismus, technologischer Wandel oder Klima – Investitionen können einen wichtigen Beitrag zur Lösung unserer wichtigsten Probleme leisten. Es geht um „Finance for Future“ – die gezielte Anwendung von Investitionen für die Aufgaben der Zukunft. Es geht um nichts weniger als um das Investieren für eine bessere Welt.

Zum Autor:

Hans-Jörg Naumer ist Leiter der Abteilung Capital Markets & Thematic Research bei Allianz Global Investors. Auf Twitter: @Naumeroekonom