Die Wirtschaft der Eurozone ist derzeit durch folgende Parameter charakterisiert: Sie weist einen immer weiter steigenden Überschuss in der Leistungsbilanz auf, die Arbeitslosigkeit ist hoch, Inflationsgefahr besteht keine. Eine weitere Senkung der Zinsen kann nicht mehr viel helfen, um die Nachfrage anzukurbeln, zumal die Zinsen bereits im negativen Bereich liegen. Dies betonen auch immer wieder die Vertreter der europäischen Geldpolitik, wie etwa unlängst EZB-Vorstandsmitglied Benoît Cœuré.

Die Standardbücher der Volkswirtschaftslehre haben eine ziemlich eindeutige Antwort auf eine solche Gemengelage: Es wird eine (moderate) Ausweitung der staatlichen Ausgaben benötigt. Allerdings weist die Eurozone als Ganzes einen Primärüberschuss auf – trotz des kriselnden wirtschaftlichen Umfelds betreiben die Euro-Finanzminister unterm Strich also eine restriktive Fiskalpolitik.

Es gibt in der internationalen Ökonomenszene kaum jemanden von Rang und/oder Namen, der diese Politik nicht für falsch hält. Die Austeritätspolitik der Europäer drückt nicht nur auf die gesamtwirtschaftliche Nachfrage – auch ist der (ohnehin nicht sonderlich gut funktionierende) Ansatz, sich über Exportüberschüsse aus der Krise zu arbeiten, brandgefährlich: Denn der Welthandel ist in Ermangelung außerirdischer Handelspartner unterm Strich ein Nullsummenspiel, bei dem die Überschüsse des einen die Defizite des anderen sind.

Die Überschüsse der Eurozone müssen also zwangsläufig von anderen Handelspartnern (mit Schulden) finanziert werden, was an den Leistungsbilanzen ablesbare Ungleichgewichte entstehen lässt. Bei großen Volkswirtschaften wie der deutschen, die bekanntlich seit Jahren immer neue Leistungsbilanzrekorde aufstellt, ist das mindestens grenzwertig – im Fall der Eurozone ist es aber definitiv eine Gefährdung der globalen Stabilität, die massive negative Folgen haben kann. Wir sollten nicht vergessen, dass es in erheblichem Ausmaß die Gelder aus Deutschland und anderen Überschussländern waren, die letztlich die Kreditblasen in Spanien und den USA finanziert und so die globale Finanzkrise mitverursacht haben.

Widersprüchliche Empfehlungen

Auch der Internationale Währungsfonds warnt vor diesen globalen Ungleichgewichten. In seinem kürzlich veröffentlichten neuesten External Sector Report kommt der IWF zu dem Schluss, dass die globalen Ungleichgewichte im letzten Jahr wieder größer geworden sind. Die IWF-Ökonomen sprechen daher folgende Empfehlung aus:

„Überschussländer, die unter einer schwachen Binnennachfrage leiden, sollten mehr auf eine lockere Fiskalpolitik setzen, um gegen die Problematik der Produktionslücke (output gap) anzugehen“. Defizitländer sollten dagegen eine „aktive Geldpolitik“ einsetzen, um sowohl die interne als auch die externe Lücke zu schließen (aber natürlich auch vermeiden, von der lockeren Geldpolitik abhängig zu werden).

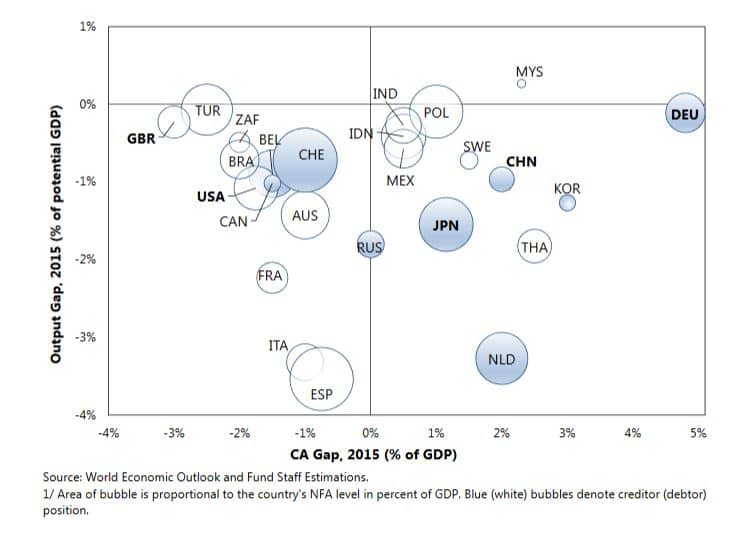

Der IWF belegt seine These unter anderem mit folgendem Chart:

Aus der Grafik geht hervor, dass Länder wie z.B. Südkorea, die Niederlande und Deutschland einen hohen Leistungsbilanzüberschuss an den Tag legen und zugleich eine Produktionslücke (im Fall von Deutschland etwas geringer als in den anderen Ländern) ausweisen. Als Abhilfe empfiehlt sich daraus eben die (für nicht-deutsche Ohren) wenig überraschende Forderung nach einer lockeren Fiskalpolitik als Stimulus für die gesamtwirtschaftliche Nachfrage.

Bemerkenswert daran ist allerdings, dass der IWF in der Praxis genau diese Empfehlung eben nicht ausspricht. Wie der Ökonom Brad Setser herausgearbeitet hat, empfahl der Währungsfonds in der jüngeren Vergangenheit mehrfach verschiedenen Euroländern, am Kurs der „Haushaltskonsolidierung“ (a. k. a. Austeritätspolitik) festzuhalten, was wohl zu einer weiteren Ausweitung des Leistungsbilanzüberschusses der Eurozone führen würde. Beispiele dafür finden sich etwa in den IWF-Länderberichten für Italien, Frankreich und Spanien.

Mit Blick auf die die globalen Ungleichgewichte ließe sich die Forderung nach mehr Konsolidierung in diesen Ländern noch erklären, wenn der IWF Deutschland eine deutlich expansivere Fiskalpolitik nahelegen und so die Eurozone als Ganzes einen expansiven Fiskalimpuls erhalten würde.

Dem ist aber nicht so: In seinem im Juni erschienenen Deutschland-Bericht spricht sich der IWF zwar dafür aus, dass Deutschland eine etwas expansivere Fiskalpolitik betreiben solle – aber nicht in einem solchen Ausmaß, als dass die Konsolidierungseffekte in anderen Ländern aufgefangen würden.

Einerseits vor Ungleichgewichten warnen, andererseits in der Praxis eine Politik empfehlen, die diese aller Wahrscheinlichkeit nach noch verstärken würde – diese Doppelmoral des IWF wird sicherlich nicht dazu führen, den Druck auf die dringend notwendige Anpassung der europäischen Fiskalpolitik zu erhöhen.

Eine denkbare Erklärung für diese Widersprüchlichkeit: Man sollte nicht unterschätzen, wie stark der Einfluss von Schwergewichten wie Deutschland auf den IWF ist, was sich etwa in der länderspezifischen Empfehlung widerspiegeln könnte. Außerdem hat beim IWF die Meinung der – teils exzellenten – Research-Abteilung in der Vergangenheit oftmals nur begrenzte Ausstrahlungskraft auf das hoch politisierte Geschäft der Exekutiv-Gremien gehabt.

In jedem Fall steigt aber leider die Wahrscheinlichkeit, dass es erneut zu einer Finanzkrise nach dem Muster von 2008/09 kommt, wenn die globalen Leistungsbilanzungleichgewichte nicht wieder stärker in den Fokus von Öffentlichkeit und Politik geraten. Nur noch einmal zur Erinnerung: Die Eurokrise war nicht in erster Linie eine Staatsschuldenkrise einzelner südlicher Euroländer, sondern vor allem das Resultat gravierender Ungleichgewichte innerhalb der Währungsunion.

Unter anderem hatten Überschussländer wie Deutschland den Hang, sich mittels einer zurückhaltenden Lohnpolitik Wettbewerbsvorteile gegenüber den innereuropäischen Nachbarn zu verschaffen und sich auf deren Kosten gesund zu exportieren. Diesem Modell eifert die Eurozone mit ihren steigenden Leistungsbilanzüberschüssen nun auf einer noch größeren – und somit gefährlicheren Ebene – nach. Mit seinen widersprüchlichen Empfehlungen leistet der IWF leider nur einen sehr begrenzten Beitrag, um diese Fehlentwicklungen zu bremsen.

Zu den Autoren:

Ben Dispinar hat an der Universität St. Gallen studiert und ist seit über einem Jahrzehnt im Wealth und Asset Management tätig. Außerdem betreibt er den Blog Acemaxx Analytics, wo er regelmäßig über aktuelle makroökonomische Entwicklungen schreibt. Auf Twitter: @acemaxx

Philipp Stachelsky ist Herausgeber des Makronom.