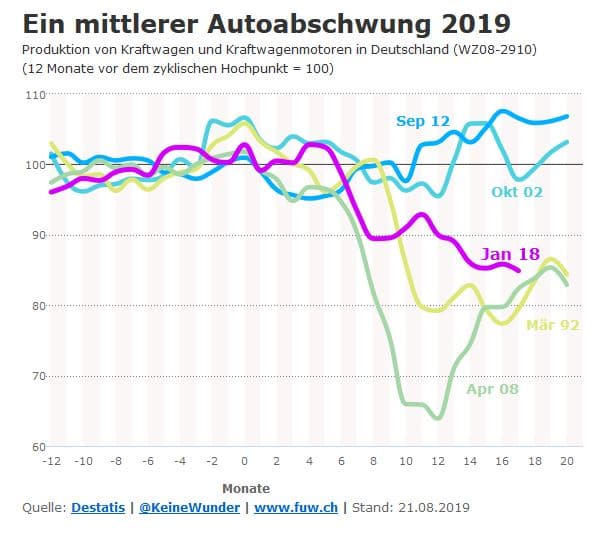

Im Internet kursiert momentan folgender Chart, der einen dramatischen Einbruch der deutschen Pkw-Produktion zeigt:

Laut Zahlen des Automobilverbands VDA ist die Produktion in den zwölf Monaten (Excel) bis Juli sogar unter das Krisenniveau von 2008/2009 gesunken. Doch Vorsicht mit Schnellschüssen: Der gesamte Kraftfahrzeugbau war auf dem Höhepunkt der Krise Anfang 2009 um 40% eingebrochen, aktuell liegt das Minus aber im Vergleich zum Jahr 2017 „nur“ bei rund 15%. Beim „gesamten Kraftfahrzeugbau“ zählen Statistiker neben den Pkw auch Busse und Lkw und Motoren mit. Bislang haben wir also – wenn wir die Finanzkrise als Maßstab nehmen – keine „Autokrise 2.0“. Vielmehr haben wir noch nicht einmal eine Autokrise 0.5, also eine halbe Autokrise.

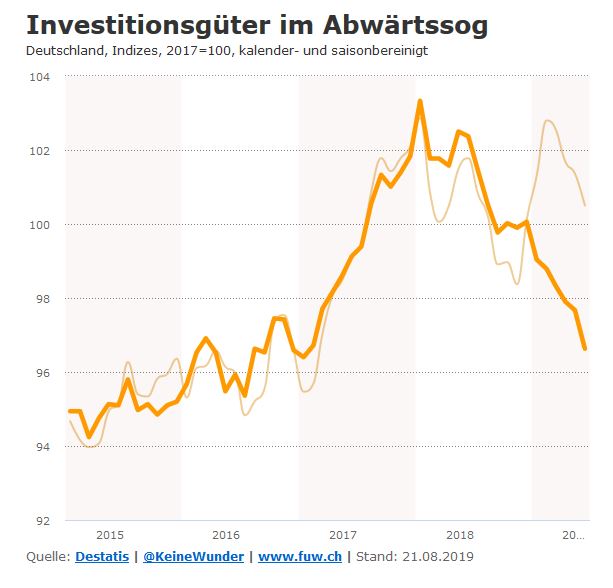

Am 27. August wird das Statistische Bundesamt (Destatis) die Details zum Rückgang des Bruttoinlandsprodukts im 2. Quartal veröffentlichen. Dabei werden auch frühere Daten revidiert, besonders der Umsatz bei Investitionsgütern, zu denen teilweise auch Kraftwagen gehören, dürfte dabei interessant werden. Vielleicht bekommen wir dann auch ein etwas anderes Bild vom Kapitalaufbau in Deutschland.

Die technische Rezession beginnt

Zunächst hier zur Einordnung das größere Bild, soweit es uns bislang in den Daten vorliegt: Im 2. Quartal dürfte mit dem leichten Minus im BIP die Rezession in Deutschland begonnen haben. Einige Volkswirte (darunter auch die Bundesbank) ergänzen schnell, dass es zumindest eine „technische“ Rezession werden könnte – also die Wahrscheinlichkeit sehr hoch ist, dass auch im 3. Quartal die Wirtschaftsleistung zurückgeht. Dafür spricht die Auftragslage in der Industrie und die Auslastung der Maschinen, Computer und sonstigen Geräte, die nun auch bei den Dienstleistern schrumpft, wie wir seit Juli wissen.

„Technisch“ sagen Ökonomen deswegen, weil damit zunächst nur eine gängige Definition einer Rezession (zwei Quartale schrumpfende Wirtschaftsleistung in Folge) erfüllt wäre. Dies soll auch ein bisschen die Hoffnung ausdrücken, dass es vielleicht nur bei einer milden Rezession bleibt, es also unterm Strich nicht so viele Stellenverluste geben wird (noch wächst die Gesamtzahl). Da ist viel Psychologie dabei, denken doch viele Ökonomen, dass der Konjunkturverlauf wesentlich durch Unsicherheit (aktuell vom Handelskrieg oder Brexit), sonstigen Erwartungen oder zufälligen Schocks bestimmt wird.

Ohne Psychologie und Zufälle

Aber Zufälle (selbst wenn sie mathematisch in Modellrechnungen ermittelt werden) oder psychologische Erklärungen kommen in der Ökonomie doch immer etwas schwammig und wenig greifbar daher – selbst wenn sie stimmig klingen mögen. Daher verfolge ich in diesem Taktikblog der Konjunkturbeobachtung auch den Ansatz der klassischen Ökonomie: Wir schauen darauf, was sich nicht durch Psychologie und Zufälle erklären lässt.

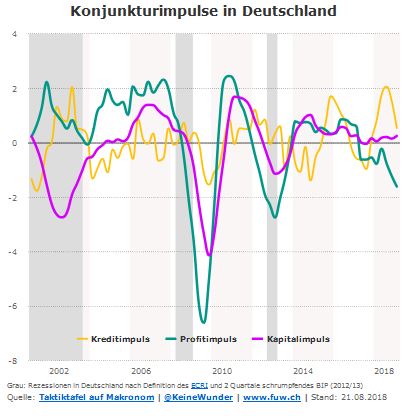

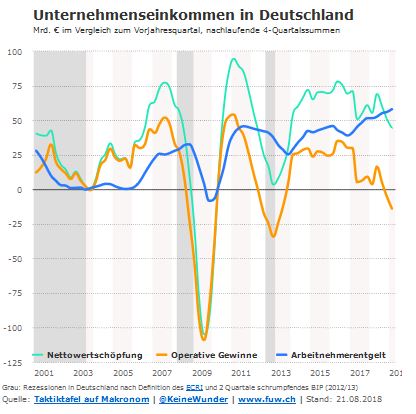

Wir haben schon länger gesehen, dass die Profitabilität des Standorts Deutschland bereits seit 2017 schrumpft. In der State-of-Swing-Taktiktafel ist dies am negativen Profitimpuls zu erkennen: Der Anteil der operativen Profite an der Wertschöpfung der Unternehmen sinkt und der Anteil der Löhne steigt. Dies ist typisch für einen Abschwung. Aktuell (d.h. im 1. Quartal) sinken die operativen Gewinne in Deutschland sogar absolut in Milliarden Euro gerechnet. Im Aufschwung ist es umgekehrt: Dann können wir immer einen positiven Kapitalimpuls erkennen. Der Anteil der Investitionen an den Ausgaben steigt, der Konsumanteil sinkt.

Und damit sind wir auch schon beim tieferliegenden Grund aller Konjunkturzyklen: nämlich den Ungleichgewichten, die sich im Aufschwung aufbauen. Die Produktion von Kapitalgütern (Maschinen, Autos, Anlagen, Gebäude, Patente), die wir mit den Investitionen messen, rennt im Aufschwung der Produktion von Konsumgütern (Computer, Autos, Fernseher, Kühlschränke) davon – der Kapitalanteil steigt, die Konsumquote sinkt. Autos teilen sich dabei übrigens auf: In den Unternehmen zählen wir sie zum Kapital und in den Privathaushalten sind sie für uns Konsumgüter.

Parallel dazu wächst das operative Profiteinkommen (vor Umverteilung durch Steuern und Abgaben) auch schneller als das Lohneinkommen (in %) – dank der steigenden Produktivität der Unternehmen. Klafft die Schere zwischen Kapitalproduktion und Konsum auseinander, und rennen zugleich die operativen Profite dem Lohneinkommen zu sehr davon, kommt ein Punkt, wo der Zyklus kippt: Die Unternehmen drosseln zunächst den Jobaufbau, genau wie das Investitionswachstum, weil die Profite erst als Quote sinken (siehe erste Grafik) und dann auch in Euro gemessen (siehe zweite Grafik).

Erst wenn die Profitabilität wieder anfängt zu steigen und die Investitionen hochgefahren werden, geht der Konjunkturzyklus von vorne los (was zuerst steigt, ist dabei oft eine Frage von Henne oder Ei). So weit sind wir aber aktuell noch nicht, sondern erst am Beginn einer Rezession. Dass der Autobau dabei eine Krise einleitet, ist nicht unüblich. Wahrscheinlich liegt es daran, dass die Unternehmen bei den Investitionen am schnellsten die Ausgaben für neue Fahrzeuge zurückfahren können, wenn sie Kosten sparen wollen. Später dann, wenn die Rezession den Arbeitsmarkt erreicht, kaufen die Leute für den Privatgebrauch weniger Autos.

Hier zur Einordnung, wo die aktuelle Autokrise in zyklischen Abschwüngen bzw. Rezessionen seit der deutschen Einheit einzuordnen ist. Ausgehend vom Gipfel vor jeder der vier Rezessionen (das sind die Monatsangaben bei den Kurven), habe ich die 12 Monate vor dem Höhepunkt der Autoproduktion jeweils auf 100 normiert. So können wir besser erkennen, wie stark die Produktion in jeder Rezession zurückgefahren wurde. Aktuell erkennen wir den Einbruch um 15% im Vergleich zum Jahr 2017. Das ist bereits schlechter als 2002 und 2012.

Dabei wurde der Abwärtstrend 2018 dadurch verschärft, dass die Autobauer ihre Modelle mit dem neuen WLTP-Emissionsstandard zertifizierten mussten. Nach den Abgasschwierigkeiten geriet die Autobranche seit Anfang dieses Jahres erneut in den Abwärtssog, ohne den vorherigen Einbruch aufzuholen. Da ging es 2009 bereits steiler abwärts und 1992 tiefer. Die Aussichten sind nicht gut, denn die Neuaufträge zeigen keine Besserungen in nächster Zeit an.

Wie bereits oben erwähnt, zeigt sich bei der Autoproduktion eine Divergenz zwischen Produktionszahlen (-15% vs. 2017) und Umsatzvolumen (-5% vs. 2017). Andere Branchen habe ich nicht überprüft, aber dieses Auseinanderdriften schlägt zumindest auf die Gesamtproduktion von Investitionsgütern nieder.

Allerdings geht die Divergenz in der Autoproduktion laut Destatis darauf zurück, dass Anfang 2019 das Güterverzeichnis für Produktionsstatistiken im Bundesamt umgestellt wurde (von GP 2009 auf GP 2019). Demnach sei die Umstellung in den Produktionszahlen zwar bereits erfolgt, im Umsatz dagegen noch nicht. Mit den Julizahlen sollte die starke Divergenz wieder verschwunden sein, so Destatis. Derzeit würden die Produktionszahlen jedenfalls ein besseres Bild der Konjunkturdynamik liefern.

Nun kaufen deutsche Unternehmen ihre Investitionsgüter nicht nur im Inland. Auch geht ein Großteil (62%) der heimischen Produktion ins Ausland. Mit Blick auf den bislang noch positiven Kapitalimpuls, den wir in der ersten Grafik gesehen haben, und dem Rückgang der Investitionsgüterproduktion um jeweils 1,7% in jedem Quartal seit Jahresanfang, sollten wir uns also vielleicht auf Überraschungen einstellen, wenn die Statistiker am 27. August die Details zum deutschen BIP veröffentlichten. Es dürften keine positiven Überraschungen sein.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com. Auf Twitter: @keineWunder

Hinweise:

Die State-of-Swing-Taktiktafel der Konjunkturanalyse finden Sie hier.

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.