Das sind doch einmal gute Nachrichten: Die deutsche Wirtschaft hat ihren Kurs, exorbitante Außenhandelsüberschüsse zu erzielen, verlassen und strebt nach einer stärker ausbalancierten Leistungsbilanz.

Das ist jedenfalls die Interpretation, die Donato Di Carlo in einem Makronom-Beitrag präsentiert. Demnach zeigt die deutsche Wirtschaft klare Anzeichen eines Rebalancing weg von Überschüssen hin zu einem außenwirtschaftlichen Gleichgewicht. Hat also die Kritik vieler Mitgliedstaaten des Euroraums und nicht zuletzt des amerikanischen Präsidenten Donald Trump letztlich Erfolg gehabt und Deutschland eine wirtschaftspolitische Kehrtwendung vollzogen?

Das Narrativ hat sich geändert

Di Donatos These ist schon verschiedentlich angezweifelt worden. Und tatsächlich gibt es Grund zur Skepsis – aber auch zur Hoffnung. Doch zunächst ein Blick auf die Fakten.

Die deutsche Leistungsbilanz wies in den ersten Jahren nach der Wiedervereinigung erst einen hohen Überschuss auf und wurde dann nach der Einführung des Euro leicht defizitär. Seit Mitte des vorigen Jahrzehnts wurden schließlich massive und fast ständig zunehmende Überschüsse aufgebaut. Erst in jüngster Zeit geht der Überschuss in Relation zum BIP leicht zurück. Er bleibt aber auf einem auch im internationalen Vergleich sehr hohen Wert.

Diese Tendenz wurde von einem politischen Narrativ begleitete, das die Leitungsbilanz als Indikator wirtschaftlichen Erfolgs interpretierte. Dementsprechend waren die Jahre des Defizits Jahre des wirtschaftlichen Misserfolgs. Deutschland wurde als kranker Mann Europas verspottet. Dagegen wurde der nachfolgende Überschuss als Ausweis hoher wirtschaftlicher Leistungsfähigkeit interpretiert. Deutschland war auf dem Weg nach oben.

Die Problematik dieser Sichtweise ist an anderer Stelle vielfach aufgezeigt worden (z.B. hier). Bemerkenswert ist, dass sich das herrschende Narrativ zumindest wissenschaftlich und auch in weiten Teilen der Politik geändert hat: Mit unterschiedlichen Begründungen werden langanhaltende und hohe Leistungsbilanzüberschüsse wie -Defizite als Problem für die außenwirtschaftliche Stabilität empfunden. Dies kommt nicht zuletzt in der Macroeconomic Imbalance Procedure (MIP) der EU zum Ausdruck, die immerhin Ober- bzw. Untergrenzen für Abweichungen von der Nulllinie vorschreibt. Diese sind zwar großzügig festgelegt und weisen sogar eine ökonomisch nicht zu begründende Asymmetrie zu Gunsten höherer Überschüsse auf. Gleichwohl wird selbst diese Grenze von der deutschen Wirtschaft fortwährend verletzt.

Die übliche Kritik an Handelsungleichgewichten, die zu Recht von der Sorge um Verschuldungs- oder Währungskrisen getragen wird, wird in jüngster Zeit um eine nationalistische Variante verschärft. Vor allem US-Präsident Trump interpretiert das Außenhandelsdefizit seines Landes als Ausdruck einer Übervorteilung durch das böswillige Ausland. Entsprechend harsch und für den Handel schädlich fallen die Gegenmaßnahmen aus. Vor diesem Hintergrund stellt sich die Frage, ob und wie der Leistungsbilanzüberschuss der deutschen Wirtschaft überwunden wird oder überwunden werden kann mit erhöhter Brisanz. Insofern wäre es sehr wünschenswert, wenn Deutschland auf dem Weg zum Rebalancing tatsächlich signifikante Fortschritte erzielen würde.

Richtige Wahrnehmung – falsche Argumente?

Laut Di Carlo ist dies der Fall. Aber schaut man sich seine Argumente etwas näher an, entdeckt man zwar mehrere Körnchen an Wahrheit, aber auch einen übertriebenen Optimismus und eine schlicht inadäquate Vorgehensweise.

Richtig ist, dass der Überschuss in jüngster Zeit gemessen in % des BIP nicht mehr gestiegen, sondern sogar leicht rückläufig ist. Für diese Entwicklung spielen aber zwei Faktoren eine Rolle, die mit einem Rebalancing der deutschen Wirtschaft nichts zu tun haben. Das ist zum einen die in letzter Zeit lasche Exportkonjunktur, die zu einer nur verhaltenen Ausfuhrdynamik beiträgt. Handelskriege, der Brexit und eine erhöhte Unsicherheit über die Grundlagen der außenwirtschaftlichen Beziehungen mögen dazu beigetragen haben, dass die Exporterlöse nur verhalten expandierten. Aber die Gründe hierfür liegen in jedem Fall im Ausland und haben nichts mit einer veränderten deutschen Wirtschaftspolitik zu tun.

Zum zweiten schlägt auf der Importseite der in jüngster Zeit kräftige Anstieg der Rohölpreise zu Buche, wodurch die Ausgaben für Einfuhren merklich gestiegen sind. Auch dies führt zu einem geringeren Überschuss in der Leistungsbilanz und hat mit den Gegebenheiten in Deutschland nichts zu tun. Beide Tendenzen dürften zudem nur temporärer Natur sein. Nach ihrem möglichen Wegfall würde, wenn sonst nichts geschähe, sich der Überschuss wieder ausweiten.

Löhne steigen stärker

Aber hat die Wirtschaftspolitik in Deutschland vielleicht doch eine Kehrtwendung vollzogen und die Wiederherstellung des außenwirtschaftlichen Gleichgewichts (wenigstens implizit) in ihren Zielkatalog aufgenommen? Di Carlo behauptet: ja. Er macht dies zu Recht nicht an verbalen Aussagen fest, die, wenn überhaupt das Problem adressierend, eher dem alten Narrativ verhaftet sind, sondern untersucht Kennziffern.

Als erstes nimmt er den beschleunigten Anstieg der realen Lohnstückkosten als Beleg. Hierin meint er kräftigere Lohnzuwächse zu erkennen, die auf eine aggressivere Lohnpolitik der Gewerkschaften schließen lassen. Dies hätte die Wettbewerbsfähigkeit der deutschen Wirtschaft im Vergleich zu den übrigen europäischen Volkswirtschaften verschlechtert und damit zu der relativ moderaten Exportdynamik beigetragen.

Bei der Messung geht nun leider Einiges durcheinander. Zwar ist es richtig, dass die Lohnzuwächse in Deutschland seit der Finanzkrise stärker ausgefallen sind als vorher. Richtig ist auch, dass dies immer in Relation zur Produktivitätstendenz gesehen werden muss, die den Zuwachs an Leistungsfähigkeit abbildet. Insofern sind die Lohnstückkosten prinzipiell die richtige Kennziffer.

Allerdings sind nicht die realen Lohnstückkosten, die Di Carlo verwendet, der geeignete Indikator, sondern die nominalen. Bei den realen Lohnstückkosten wird die inverse Gewinnentwicklung gemessen. Ein Anstieg der Größe deutet auf abnehmende Renditen hin, da es den Unternehmen schlechter gelingt, die Lohnsteigerungen auf die Preise überzuwälzen. Auf dieser Basis lassen sich Aussagen über die Primärverteilung treffen – aber nicht, ob ein Rebalancing stattfindet. Insbesondere lässt diese Kennziffer außer Acht, was Di Carlo selbst als wichtig erachtet, nämlich, dass das Rebalancing ohne Verletzung der Preisstabilität stattfindet.

Adäquat lässt sich die Frage, ob es in der Lohnpolitik eine Tendenz zum Rebalancing gegeben hat, nur mit der Entwicklung der nominalen Lohnstückkosten beantworten. Idealerweise würde sich diese in allen Mitgliedsstaaten auf einem Pfad jährlicher Zuwächse von knapp 2% bewegen. In diesem Fall wäre die Lohnentwicklung mit dem Preisstabilitätsziel der EZB vereinbar und es käme gleichzeitig zu keinen realen Abwertungswettläufen.

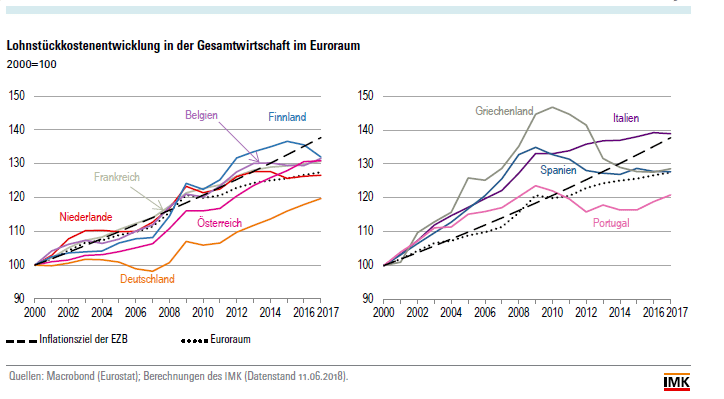

In der obigen Abbildung wird der Verlauf der Lohnstückkosten seit Beginn der Währungsunion aufgezeigt. Es erweist sich, dass es im Vorfeld der Eurokrise zu massiven Verletzungen der Stabilitätskriterien in beide Richtungen gekommen war. Diese wurden im weiteren Verlauf teilweise korrigiert.

Für unsere Frage ist nun der Verlauf der nominalen Lohnstückkosten vor allem in Deutschland von Bedeutung. Hier zeigt sich, dass Deutschland im vergangenen Jahrzehnt die Benchmark europäischer Stabilität massiv nach unten verletzte. Dieses Verhalten wurde in der Finanzmarktkrise durch Subventionierung von Kurzarbeit bei nahezu unverändertem Gehalt durchbrochen, was den Abstand zur Benchmark verringerte. Seit Ende der Krise steigen die Löhne stabilitätsgerecht, der Abstand bleibt nunmehr gleich.

Ist dies ein Rebalancing? Man kann sagen, dass die Lohnpolitik in Deutschland insofern korrigiert wurde, als dass der Abwertungswettlauf gestoppt wurde. Die Balance-Probleme verschlimmern sich also derzeit nicht weiter. Allerdings ist man noch weit davon entfernt, die Abwertungen der Vergangenheit zu korrigieren. Dies aber wäre notwendig, um den Überschuss in der Leistungsbilanz signifikant und nachhaltig zurückzuführen und auf diese Weise die Balance innerhalb der Währungsunion wiederherzustellen. Dies aber würde für eine begrenzte Zeit Lohnsteigerungen in Deutschland erfordern, die die Lohnstückkosten stärker steigen ließen als die Zielinflationsrate der EZB.

Bemerkenswert ist, dass ein solch temporäres Abweichen vom stabilitätsgerechten Pfad in jenen Volkswirtschaften, die übersteigerte Lohnzuwächse hatten, durchaus durchgeführt wurde. In Griechenland, Italien, Spanien und Portugal wurde teilweise eine massive Lohnzurückhaltung durchgesetzt, die am Ende eine Rückkehr auf bzw. sogar unter die Benchmark zum Ergebnis hatte. Die Lohnpolitik innerhalb der Währungsunion ist mithin gegenwärtig durch eine für die abhängig Beschäftigten unvorteilhafte Asymmetrie gekennzeichnet: Lohnkorrekturen nach unten sind möglich, nach oben aber nicht. Dies ist weder ökonomisch noch politisch auf Dauer durchhaltbar. Ein nachhaltiges Rebalancing steht in dieser Hinsicht also noch aus.

Kein nennenswerter Expansionsgrad der Fiskalpolitik

Das zweite Argument, das laut Di Carlo für ein Rebalancing der deutschen Volkswirtschaft spricht, ist der deutliche Anstieg der Staatsausgaben seit 2010. Es ist unstrittig, dass dieser Anstieg stattgefunden hat – aber das ist nicht gleichbedeutend mit einem Rebalancing. Ein fiskalpolitisches Rebalancing bestünde in einer expansiven Fiskalpolitik, die die gesamtwirtschaftliche Binnennachfrage stimuliert und auf diesem Wege zu erhöhten Importen führt. Dies wäre im Übrigen in Kombination mit der oben beschriebenen lohnpolitischen Ausrichtung eine vielversprechende Strategie gegen das außenwirtschaftliche Ungleichgewicht.

Ob die Fiskalpolitik expansiv ist, lässt sich aber nicht allein an den Staatsausgaben ablesen. Vielmehr spielen auch die staatlichen Einnahmen, insbesondere Steuern, eine große Rolle. Während erstere bei Unterauslastung ohne Zweifel die wirtschaftliche Aktivität stimulieren, dämpfen höhere Steuern diese. Es kommt also auf das Verhältnis von beiden Größen an. Dieses wird durch den Budgetsaldo des Staates abgebildet. Als eine erste Näherung für die Wirkung der Fiskalpolitik sei daher der gesamtstaatliche Finanzierungssaldo in % des BIP betrachtet:

Wird dieser Saldo weniger negativ oder immer positiver, entzieht der Staat letztendlich dem volkswirtschaftlichen Kreislauf Geld und wirkt restriktiv. Und genau dies ist seit dem Ende der Finanzmarktkrise der Fall: Der Finanzierungssaldo des Staates ist seit 2010 zunächst immer weniger defizitär geworden und weist seit 2014 sogar steigende Überschüsse auf.

Dies ist noch keine umfassende und wissenschaftlich ausgereifte Analyse. Dafür müsste noch nach Haushaltsimpulsen und -wirkungen sowie nach verschiedenen Ausgaben- und Einnahmenarten unterschieden werden. Dennoch spricht diese Ergebnis klar gegen einen nennenswerten Expansionsgrad der Fiskalpolitik. Die Ausgaben sind zwar erhöht worden, aber die Einnahmen sind noch stärker gestiegen, und dies hat die Wirtschaft eher gedämpft als angetrieben. Damit ist auch von dieser Seite kein klares Rebalancing erkennbar.

Alles in allem erweist sich damit die Aussage Di Carlos, die deutsche Wirtschaft sei auf einem Rebalancing-Kurs, als eine sehr optimistische Interpretation der Fakten. Sie ist zwar nicht gänzlich falsch, aber um ein nachhaltiges Rebalancing zu erreichen, wären erheblich stärkere Anstrengungen erforderlich.

Zum Autor:

Gustav A. Horn ist wissenschaftlicher Direktor des gewerkschaftsnahen Instituts für Makroökonomie und Konjunkturforschung (IMK) in der Hans-Böckler-Stiftung. Auf Twitter: @GustavAHorn