Wer wissen will, wie die Konjunktur eines Landes läuft, muss nur auf den Arbeitsmarkt schauen. Diese Erkenntnis gilt zwar besonders für die USA, wo die Unternehmen in Abschwungphasen schneller als in Europa ihre Jobs streichen. Doch auch hierzulande sollte niemand die Daten vom Arbeitsmarkt als nachrangig abtun, wenn es darum geht, die Konjunktursignale zu erkennen.

Entgegen einem Vorurteil lässt sich nicht nur aus sozialen Gründen beim Blick auf den Stellenzuwachs und die Zahl der Arbeitslosen sehr viel über den künftigen Konjunkturverlauf ablesen. Er liefert auch wertvolle Erkenntnisse darüber, ob ein Land an mangelnder Strukturpolitik leidet oder ob nicht doch das zyklische Auf und Ab eine Volkswirtschaft zurückhält. Eine Frage, die seit Monaten die deutsche Wirtschaft plagt.

Die ersten Tage im August haben es jetzt wieder einmal gezeigt: Viele Marktteilnehmer warten förmlich auf Signale vom US-Arbeitsmarkt, damit sie wie eine Herde überfällige Kursübertreibungen (wie zuletzt wohl bei den Mega-Techs) korrigieren können. Wie stark der aktuelle Kursverfall ausfallen wird, hängt aber entscheidend davon ab, ob die US-Wirtschaft in eine Rezession fallen wird und ob Schocks einen solchen Abschwung verstärken, wenn sie ihn nicht wie die Finanzkrise oder die Pandemie auslösen.

US-Jobreport von Juli löst Doom-Stimmung aus

Nun mögen die Arbeitsmarktdaten in den USA vom Juli, die die neue Doom-Stimmung an Börsen ausgelöst haben, tatsächlich wetterbedingt (weniger Jobaufbau wegen eines Hurrikans) verzerrt gewesen sein. Einige Ökonomen beeilten sich auch, darauf hinzuweisen, dass von einer Wirtschaftskrise bislang jede Spur fehlt. Allerdings: Wenn die Unternehmen ihre Jobs erst einmal abbauen, würde sich die Frage auch niemand mehr stellen.

Ein Blick auf den jüngsten Trend im Jobaufbau in den USA zeigt nämlich, dass die Sorgen der Marktteilnehmer nicht von der Hand zu weisen sind. Die US-Wirtschaft steht am Scheideweg: entweder Rezession, wenn auch vermutlich eher eine milde, oder eine sanfte Landung des Wachstums, die die Grundlage für einen längeren Aufschwung bildet.

Aufschwungsphasen sind in jeder Marktwirtschaft dadurch geprägt, dass die Unternehmen verstärkt investieren. Denn nur wer investiert, kann seinen Marktanteil (und damit Gewinnanteil) halten oder ausbauen. Es reicht also nicht nur, die verschlissenen Maschinen und Geräte zu ersetzen, sondern das Management muss den Kapitalstock erweitern, was eben meist auch einen Stellenaufbau erfordert.

Der Stellenaufbau hängt an den Investitionen

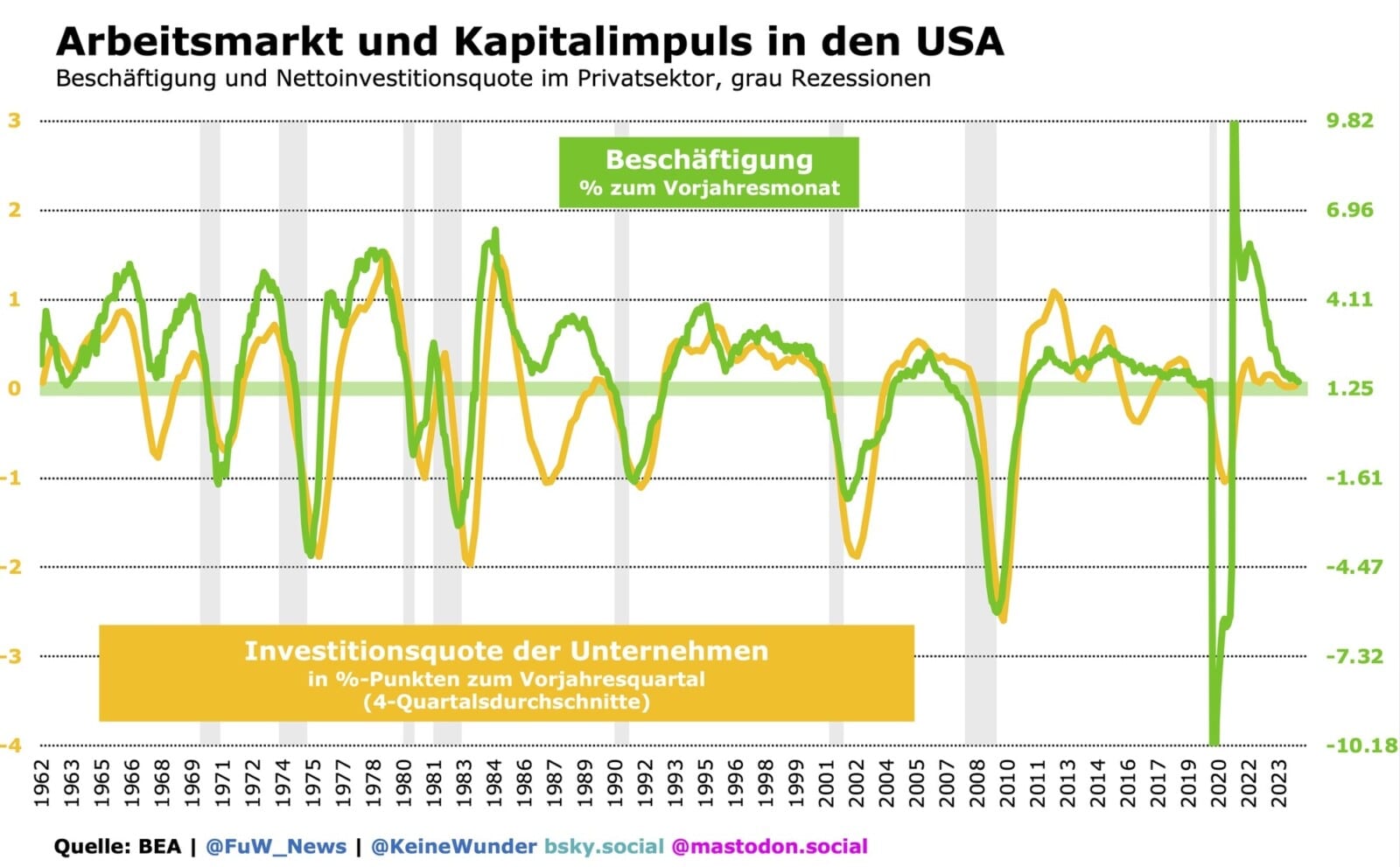

Solange ein Aufschwung läuft, führt die Marktkonkurrenz dazu, dass die Neu- oder auch Nettoinvestitionen der Unternehmen stärker steigen als die Gesamtausgaben einer Volkswirtschaft. Historisch ist dies in den USA sehr gut belegt, wie die Nettoinvestitionsquote zeigt, also der Anteil der Neuinvestitionen an den Gesamtausgaben.

Immer wenn diese Investitionsquote steigt, gibt es auch nennenswerten Jobaufbau. Dies stützt zugleich die Konsumnachfrage, die die Unternehmen mit ihren Investitionen schlussendlich bedienen wollen. Nun zeigt die Geschichte, dass eine steigende Investitionsquote in einem Aufschwung in der Regel mit Jobwachstum von mindestens 1,25% auf Jahressicht einhergeht (vgl. Grafik).

Genau um solche Schwellenwerte drehen sich die aktuellen Konjunktursorgen der Marktteilnehmer. Anders, als US-Notenbankchef Jerome Powell auf der jüngsten Pressekonferenz in einem anderen Zusammenhang meinte, sind sie aber keine zufälligen statistischen Schwellenwerte, die sich ökonomisch nur schwer begründen lassen würden.

Schwelle für das Jobwachstum bei 1,25%

Es ergibt Sinn, dass das Jobwachstum erst ein bestimmtes Tempo erreichen muss, damit der Unternehmenssektor überhaupt verstärkt investiert. Und auch andersherum: Es entstehen nur ausreichend neue Jobs, wenn die Unternehmen verstärkt in neuen Kapitalstock aus Geräten, Maschinen, Fabriken, Patenten oder Fahrzeugen investieren.

Man könnte es auch die Regel „State of Swing“ nennen: Ein geringerer Jobaufbau als grob 1,25% signalisiert in der Regel eine Rezession. Die Regel wurde in der gleichnamigen Blogkategorie – mittlerweile bei Never Mind the Markets untergekommen – schon öfter erwähnt. Zuletzt im September 2022, als wir darauf hingewiesen haben, dass der Jobaufbau in den USA nach der Pandemie so stark ist, dass eine Rezession noch lange nicht ansteht. Auch wenn die Entwicklung der Zinsen vordergründig etwas anderes suggerierte.

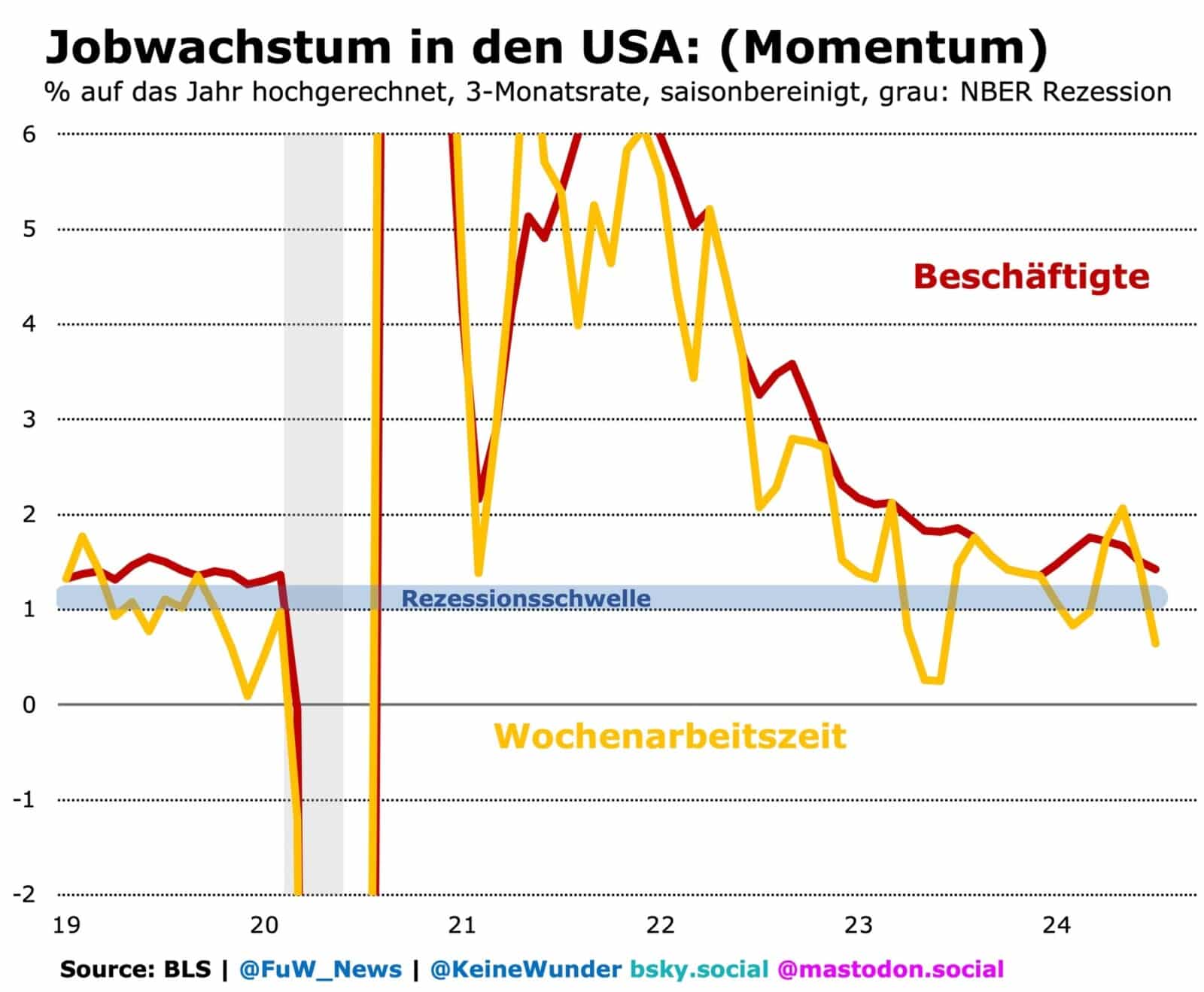

Gemäß der Regel „State of Swing“ wachsen seit Juni die Risiken für eine US-Rezession. Damals hatten die Statistiker die Jobzahlen der Vormonate erheblich revidiert: Zuvor sah es noch danach aus, als ob der Jobaufbau oberhalb der Schwelle von 1,25% abprallen würde – was genau dem Soft-Landing-Szenario entsprochen hätte.

Schwelle für die Arbeitslosenquote bei 0,5 Prozentpunkten

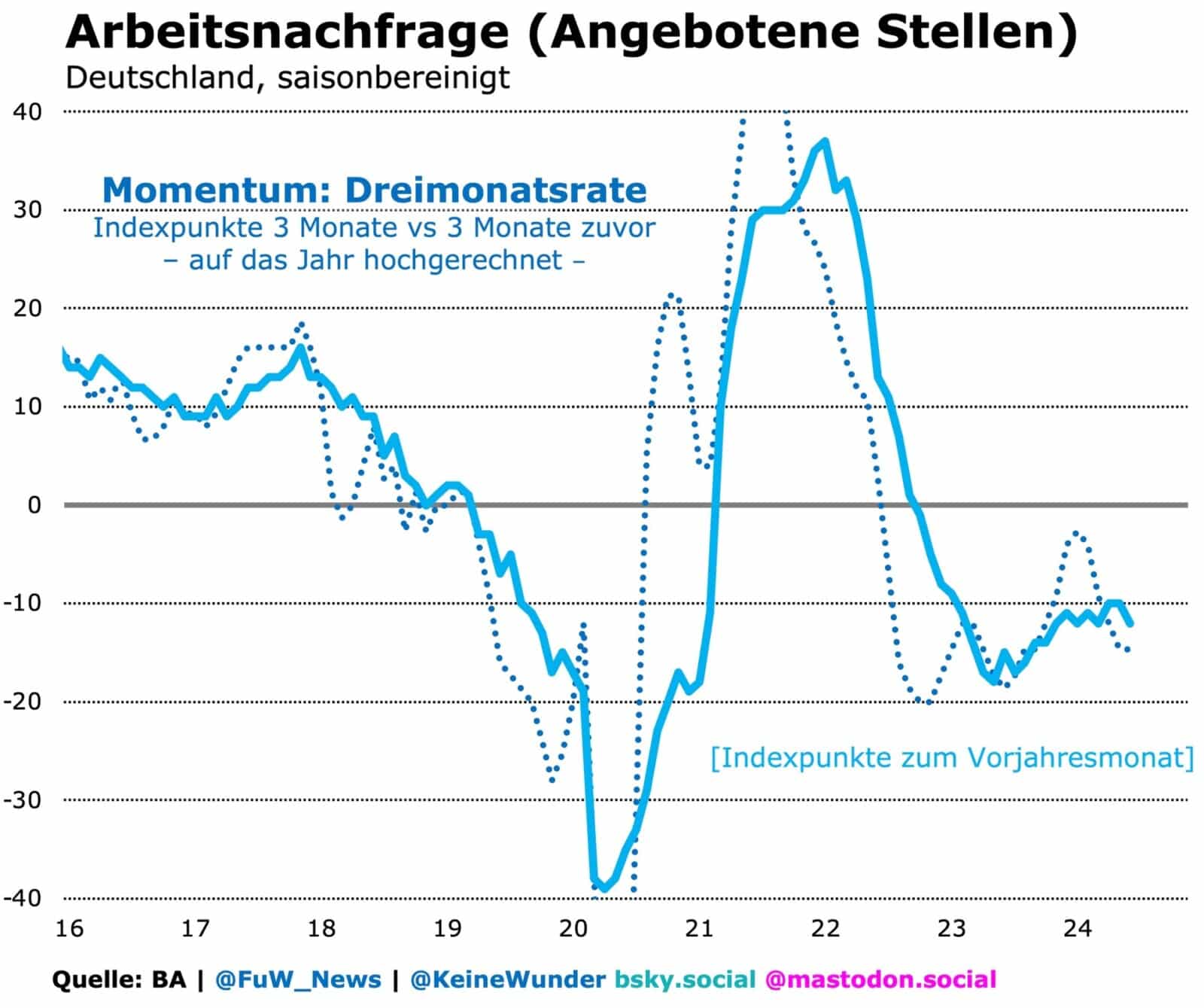

Doch nach den Revisionen sieht es danach aus, als ob sich der Jobaufbau nicht beschleunige. Das gestiegene Rezessionsrisiko zeigt sich bereits im Momentum der Arbeitszeit. Damit ist die Wachstumsrate der jüngsten drei Monate gegenüber den drei Monaten zuvor und auf das Jahr hochgerechnet gemeint (vgl. Grafik).

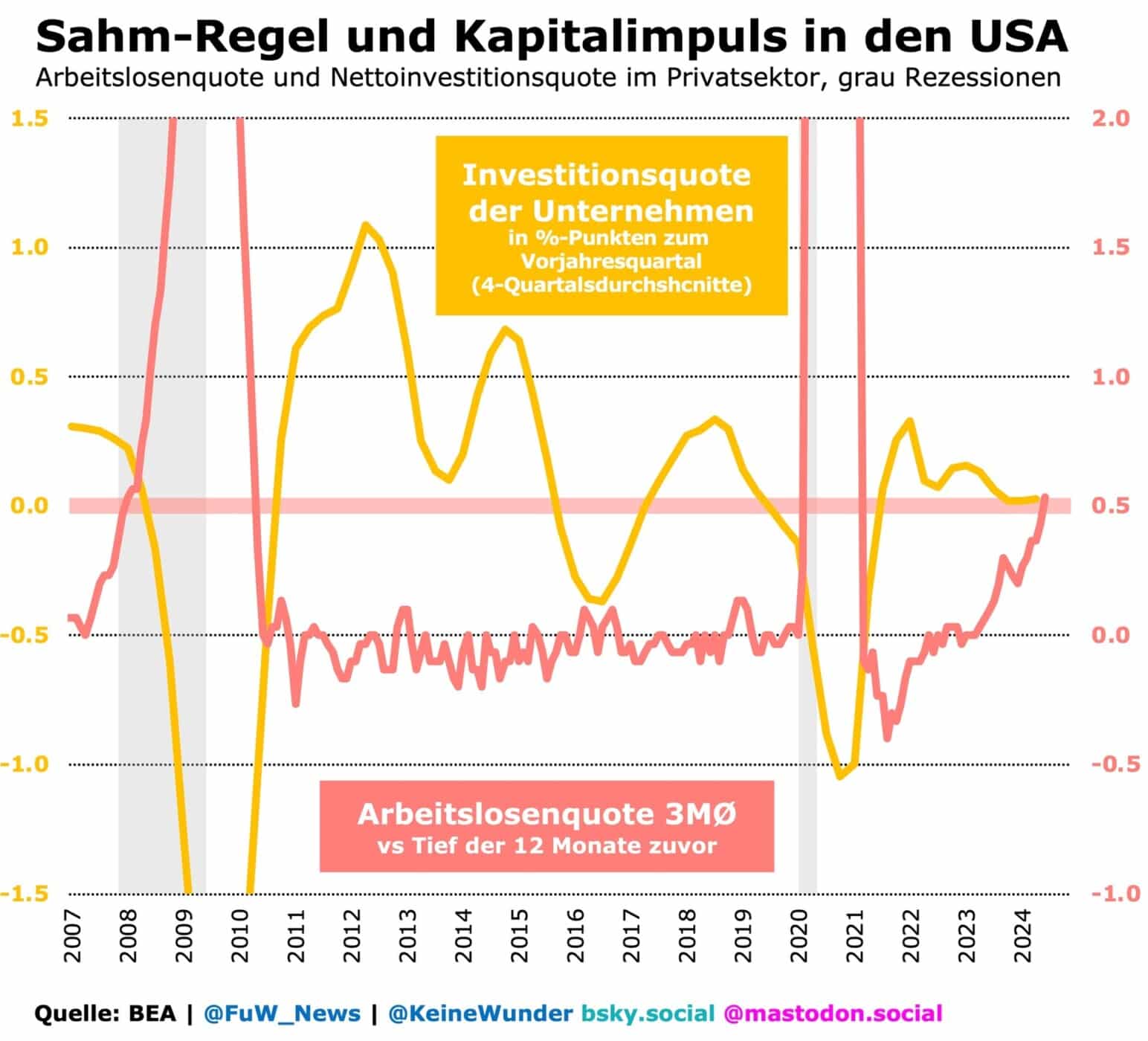

Eine analoge Schwelle ist seit Veröffentlichung der US-Jobzahlen für den Juli in aller Munde. Die Sahm-Regel, die nach der US-Ökonomin Claudia Sahm benannt ist. Die heutige Chefökonomin bei der Investmentgesellschaft New Century Advisors hatte früher bei der US-Notenbank gearbeitet. Ihre Formel ist genau das Spiegelbild zur Regel „State of Swing“: Lässt das Jobwachstum nach, steigt umgekehrt die Arbeitslosenquote.

Konkret schlägt Sahm vor, dass die kritische Schwelle für die Veränderung der Arbeitslosenquote bei 0,5 Prozentpunkten liegt. Dazu vergleicht sie jeweils den jüngsten Dreimonatsdurchschnitt der Arbeitslosenquote mit ihrem Tief in den vorherigen zwölf Monaten (also ohne den jeweils aktuellen Monat). Genau diese Schwelle ist nun im Juli gerissen worden mit einem Wert von 0,53 Prozentpunkten.

Eine Rückkopplungsschleife am Arbeitsmarkt droht

Wie ein historischer Vergleich zeigt, geht die Sahm-Regel genau wie die Regel «State of Swing» mit den beschriebenen Schwankungen der Investitionen einher (vgl. Grafik). Dies unterstreicht, dass Notenbankchef Powell sie nicht unbedingt als unökonomisch abtun sollte, wie er es eben auf der jüngsten Pressekonferenz getan hat. Schließlich stagniert die Investitionsquote (ohne den privaten Wohnungsbau) schon seit geraumer Zeit.

Deutlich ernster nimmt die Sahm-Regel Bill Dudley, der ehemalige Chef der Notenbank von New York. Er hatte mit dazu beigetragen, dass die Marktteilnehmer sich derzeit so sehr auf den Schwellenwert von 0,5 Prozentpunkten fokussieren. „Historisch gesehen erzeugen sich verschlechternde Arbeitsmärkte eine sich selbst verstärkende Rückkopplungsschleife“, schrieb er kürzlich in seiner Kolumne für den Finanzinformationsdienst Bloomberg.

Damit meint er Folgendes: Wenn Arbeitsplätze schwieriger zu finden sind, kürzen die Haushalte ihre Ausgaben, die Wirtschaft schwächelt und die Unternehmen reduzieren ihre Investitionen, was zu Entlassungen und weiteren Ausgabenkürzungen führt. „Aus diesem Grund ist die Arbeitslosigkeit nach Überschreiten der Schwelle von 0,5 Prozentpunkten immer viel stärker gestiegen – der geringste Anstieg betrug fast zwei Prozentpunkte von der Talsohle bis zum Höhepunkt.“

Die Sahm-Regel ist kein Krisenauslöser

Doch diesmal könnte sich Dudley irren, denn wie die Investitionsquote der US-Unternehmen zeigt, ist sie seit der Pandemie noch nicht wieder so stark gestiegen, dass sie entsprechend in einer Rezession wieder heftig korrigiert werden müsste. Auch deswegen bestehen noch gute Chancen, dass es bald zu einer „weichen Landung“ ohne Wirtschaftskrise kommen könnte. Und selbst wenn, dürfte der Abschwung wohl eher milde ausfallen – solange allerdings unvorhergesehene Schocks ausbleiben.

Claudia Sahm warnt auch davor, dass die Marktteilnehmer die Regel nicht mechanistisch als Auslöser einer Rezession interpretieren sollten. Die Idee sei eher gewesen, dass die Schwelle der Politik dabei helfen könnte, rasch Schritte zur Unterstützung der Wirtschaft zu beschließen. Da Investoren aber gerne mechanistische Regeln lieben, hat die aktuelle Marktreaktion wohl eher ihr Eigenleben.

Bei einem erwarteten Anstieg der realen (also inflationsbereinigten) US-Staatsausgaben um mehr als 4% und einem staatlichen Haushaltsdefizit im Wahljahr von mehr als 7% des Bruttoinlandprodukts (BIP), dürfte jedenfalls ohnehin wenig Bedarf bestehen, dass die Regierung noch eingreifen sollte.

Deutsche Arbeitslosigkeit steigt bereits kräftig

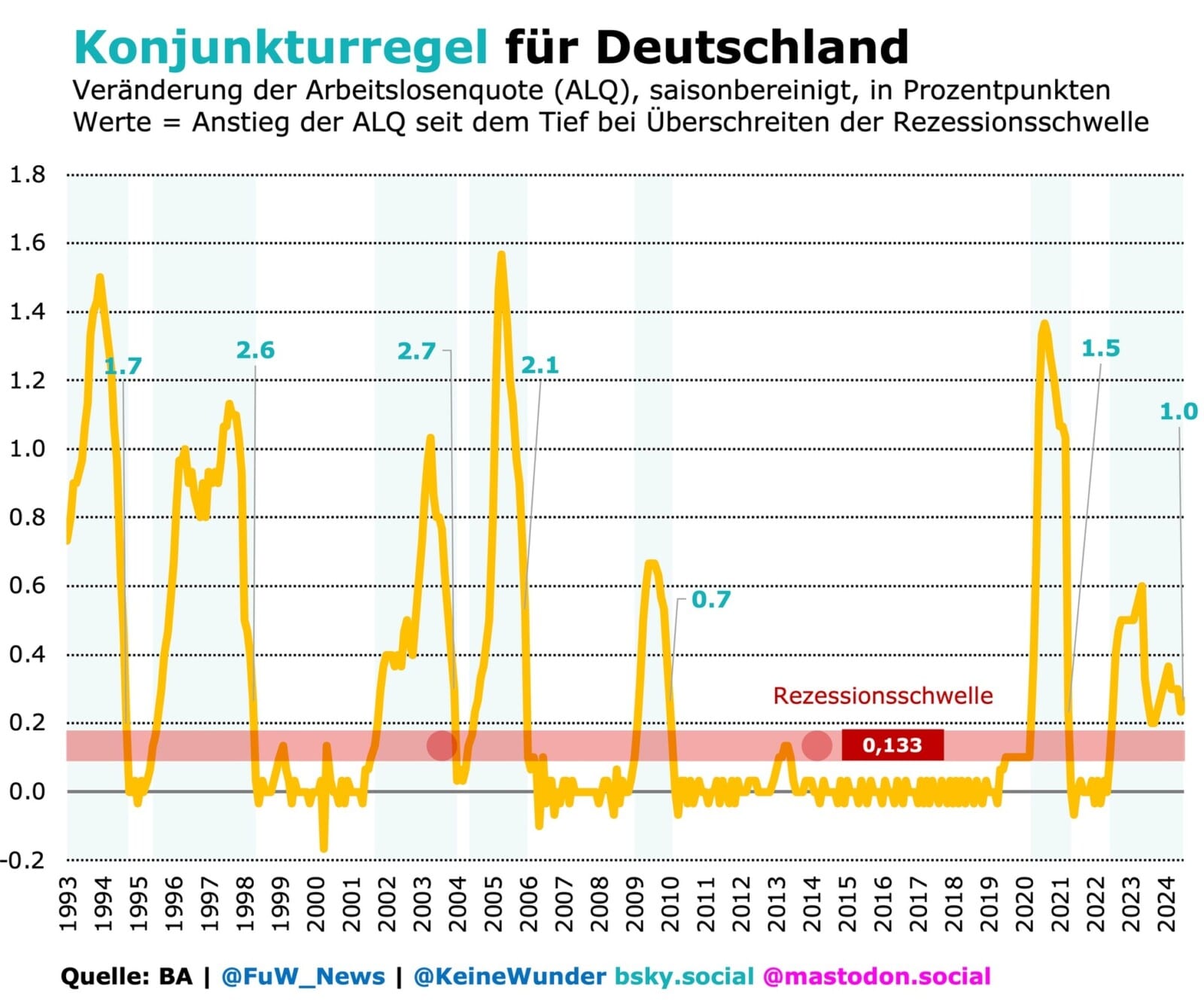

Ganz im Gegensatz zu Deutschland: Denn die Sahm-Regel ergibt hier einen Schwellenwert sogar von nur 0,133 Prozentpunkten. Um so viel ist die deutsche Arbeitslosenquote zum Beispiel in der technischen Rezession von Ende 2012/Anfang 2013 gestiegen, als zwei Quartale mit BIP-Minus gezählt wurden.

Alle größeren Wirtschaftseinbrüche wie die Finanzkrise oder die Pandemie gingen mit durchaus stärkeren Anstiegen der Arbeitslosenquote einher (vgl. Grafik). Für solche schweren Wirtschaftskrisen bietet die Schuldenbremse explizit die „außergewöhnliche Notsituation“ an, die nationale Schuldenregeln für den Bund vorübergehend außer Kraft setzt.

Nun kann aktuell zwar nicht von einer regelrechten Wirtschaftskrise in Deutschland gesprochen werden. Die mehr als zweieinhalbjährige Stagnation hat aber bereits dazu geführt, dass die Arbeitslosenquote insgesamt um einen Prozentpunkt seit ihrem jüngsten Tief auf 6% gestiegen ist.

Die Zeit ist reif für die Notfallklausel in der Schuldenbremse

Der Anstieg erreicht damit bereits Dimensionen wie in der Finanzkrise und in der Pandemie, als großzügige Kurzarbeitsregelungen die Jobkrise abgefedert hatten. Der Schwellenwert von 0,133 Prozentpunkten wird bereits seit Sommer 2022 gerissen, kurz darauf schrumpfte auch das Jobwachstum unter die 1,25%, die auch hier gemäß der Regel „State of Swing“ gelten.

Es bietet sich also an, dass sich der Bundestag für die Notfallklausel in der Schuldenbremse an der Schwelle von 0,133 Prozentpunkten ausrichtet. Diese könnte man auch die «Keine-Wunder»-Regel nennen, gemäß den Accounts des Autors dieser Zeilen auf den sozialen Medien. Denn eins ist klar, die Arbeitskräftenachfrage schrumpft eben bereits seit Sommer 2022 und keine Wende ist in Sicht (vgl. Grafik oben). Die neuesten Umfragen unter Einkaufsmanagern zeigen sogar, dass im Juli der Jobabbau bereits begonnen hat (vgl. Grafik unten).

Es spricht viel dafür, dass die von Dudley beschriebene Rückkopplungsspirale am Arbeitsmarkt – ausgelöst durch Krieg und Energiekrise – Deutschland längst voll erfasst hat. Auch wenn das Arbeitskräftehorten noch viel überdeckt. Und dies hat dann eher wenig mit mangelnder Strukturpolitik zu tun. Anders als in den USA erfordert dies eine drängende Reaktion der Politik, um eine lange Lähmung zu verhindern. Deutschland kann noch von Glück reden, dass die US-Rezession wohl eher milde verlaufen wird, wenn sie denn kommt.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Auf Twitter: @keineWunder

Hinweise:

Die State-of-Swing-Taktiktafel der Konjunkturanalyse finden Sie hier.

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.