In unserer Anatomie des deutschen Außenhandels haben wir eine Zergliederung des vorgenommen: Wir haben Exporte und Importe in Bezug auf Produktgruppen untersucht und einzelne Positionen in der Debatte um die Gründe für den anhaltenden Exportüberschuss analysiert. Dabei ging es unter anderem um die Exportstärke deutscher Produzenten, um die Zurückhaltung bei der Nachfrage nach Importgütern, um das Ungleichgewicht zwischen Sparen und Investieren oder die relative Abnahme des Arbeitseinkommens am Volkseinkommen.

Dabei ist vielen Leserinnen und Lesern sicherlich aufgefallen, dass sich die jeweiligen Debattenbeiträge manchmal nur indirekt mit „klassischen” Warenexporten und -Importen auseinandersetzen und viele Begriffe auftauchen, die wir sonst eher aus der volkswirtschaftlichen Gesamtrechnung kennen. Beispielsweise drehen sich die Beiträge „Schwäbische Hausfrau“ und „Lohnzurückhaltung“ um den Begriff der volkswirtschaftlichen Ersparnisse, während ein weiterer Beitrag sich die Entwicklung der deutschen Investitionen im Ausland anschaut. Große Teile unsere Anatomie spielen sich also gar nicht primär in der Leistungsbilanz ab, in der der Außenhandel gewöhnlich verortet wird, sondern auch in ihrem Gegenstück, der Kapitalbilanz.

Dafür gibt es gute Gründe. Denn im Hinblick auf die Beantwortung der Frage, ob und inwiefern etwas gegen eine unausgeglichene Leistungsbilanz unternommen werden kann, ist es notwendig, sich den Zusammenhang zwischen den Begriffen einmal genauer anzuschauen. Schließlich setzt ein wirksames Heilmittel auch eine korrekte Diagnose voraus.

Wer dominiert hier wen?

Die Volkswirtschaftliche Gesamtrechnung (VGR) lehrt uns bekanntermaßen, dass ein Überschuss in der Leistungsbilanz per Definition mit einem Überschuss in der Kapitalbilanz einhergehen muss. Das bedeutet: Ist die Leistungsbilanz einer Volkswirtschaft unausgeglichen, so muss zugleich auch gelten, dass in dieser Volkswirtschaft das gesamtwirtschaftliche Sparen und die gesamtwirtschaftlichen Investitionen nicht deckungsgleich sind. Da die Handelsbilanz üblicherweise den größten Teil der Leistungsbilanz ausmacht, liest man auch oft: Ein Exportüberschuss in Gütern- und Dienstleistungen (EX – IM) ist zugleich auch immer ein Kapitalexportüberschuss (S – I).

Dahinter steckt folgender Gedanke: Nimmt eine Volkswirtschaft mehr aus dem Ausland ein, als es an dieses ausgibt, hat es im Ausland(finanzielles) Kapital, also seinen gesamtwirtschaftlichen Sparüberschuss, angelegt. Umgekehrt gilt natürlich auch: Übersteigen die gesamtwirtschaftlichen Investitionen die gesamtwirtschaftlichen Ersparnisse, so importiert das betroffene Land zwangsläufig auch mehr Güter als es exportiert und muss sich daher über kurz oder lang finanzielles Kapital aus dem Ausland leihen.

Daraus leitet sich die Frage ab: Ist das Leistungsbilanzungleichgewicht nun eine Folge des Ungleichgewichts zwischen Sparen und Investieren (S – I), weil beispielsweise im Inland aufgrund einer zurückhaltenden Lohnentwicklung zu wenig nachgefragt wird? Oder ist das Ungleichgewicht zwischen Sparen und Investieren (S – I) an sich eine Folge des Ungleichgewichts im Handel (EX – IM), weil beispielsweise der Wechselkurs zu niedrig ist? Oder wirkt gar eine Veränderung des im Ausland gehaltenen Vermögens zurück auf die Exporte, weil beispielsweise eine Wertänderung des Auslandsvermögens zu steigenden Primäreinkommen (Zinsen, Dividenden etc.) führt, die wiederum Rückwirkungen auf den inländischen Konsum hat? Salopp formuliert: Bestimmt die Kapitalbilanz die Leistungsbilanz oder verhält es sich umgekehrt? Und lässt sich diese Frage überhaupt so stellen, geschweige denn eindeutig beantworten?

Allein die Kausalität macht des Ökonomen Glück und wie so häufig in der Ökonomik gibt es auf die obige Frage nur eine eindeutige Antwort: Es kommt darauf an! In diesem Beitrag zeichne ich zunächst eine grobe Skizze der historischen Entwicklung dieser Beziehung und schaue dann im zweiten Abschnitt konkret die Kapitalbilanz Deutschlands an.

Die guten, alten Zeiten

Unser grundlegendes Verständnis grenzüberschreitender Güter- und Kapitalströme entstammt einer Zeit, in der internationale wirtschaftliche Verflechtungen vornehmlich realwirtschaftliche Ursprünge hatten. Ich meine damit das Ende des 19. Jahrhunderts, als der internationale Goldstandard den reibungslosen Austausch von Gütern aus allen Teilen der Erde ermöglichte und London das Finanzzentrum des internationalen Kapitalmarktes war. Ein Kreditnehmer, etwa in Argentinien, emittierte damals Anleihen oder beauftragte eine Handelsbank in London, um die Finanzierung seiner Ausgaben für englische Lokomotiven und Stahl sicherzustellen. Das heißt: der Großteil seiner im Ausland finanzierten Ausgaben war eng mit den Investitionsgütern verbunden, die, meistens auch im Ausland erworben, zusammen mit den übriggebliebenen Kapitalströmen Ozeane und Grenzen überschreiten würden.

Selbst aus heutiger Perspektive handelte es sich bei dem Kapitalmarkt der vorletzten Jahrhundertwende um einen wahrhaft globalen Kapitalmarkt, der sich allerdings im Gegensatz zu heute vornehmlich durch die langfristige Natur der auf internationalem Parkett eingegangenen finanziellen Beziehungen auszeichnete und auch in entlegeneren Gegenden der Weltwirtschaft einen großen Beitrag zur Entwicklungsfinanzierung leistete. Kapitalströme, denen in erster Linie finanzielle oder spekulative Beweggründe vorausgingen, fielen zumindest auf internationalem Niveau verhältnismäßig gering aus.

Europa war aus Perspektive des Wirtschaftshistorikers Herbert Feis „The Worlds Banker“: ein Geldgeber, der bereitwillig Eisenbahnen, Kanäle, Häfen sowie viele andere Infrastrukturprojekte auf der ganzen Welt finanzierte. Nicht zuletzt aufgrund dieser entwicklungspolitischen Bedeutung des finanziellen Kapitals zur Jahrhundertwende blickte der Entwicklungsökonom Ragnar Nurkse 1954 etwas nostalgisch auf die Zeit vor 1914 zurück:

„We recognize, above all, that foreign investment was associated during that era with a tremendous spurt in world production and trade.”

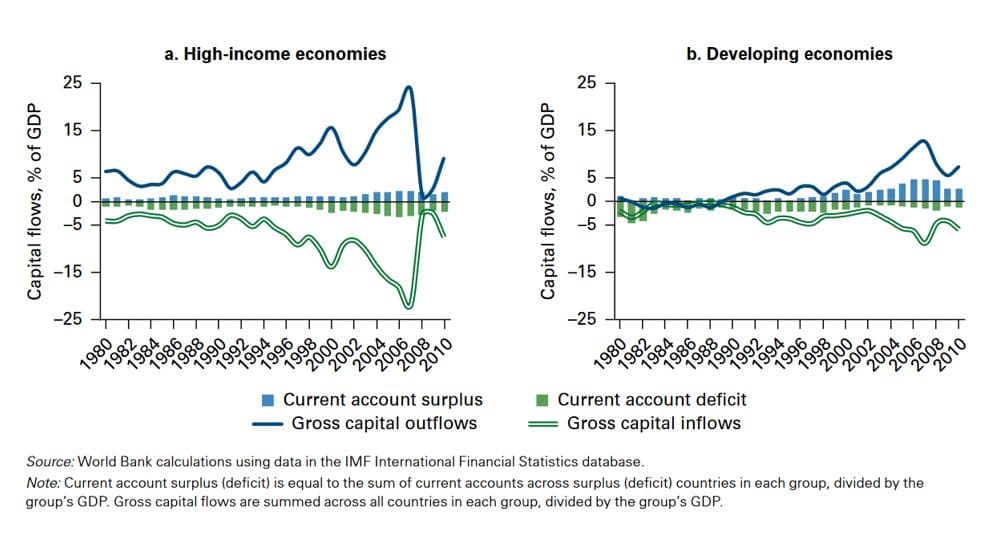

Diese realwirtschaftliche Relevanz des grenzüberschreitenden Kapitalverkehrs, vor allem bis zum zweiten Weltkrieg, zeigt sich auch anhand der Richtung der grenzüberschreitenden Kapitalströme. So schätzte Moritz Schularick in einem Aufsatz aus dem Jahr 2006, dass 1914 neun der zwölf größten Kapitalimporteure Entwicklungsländer waren: Sparüberschussländer (S>I) waren wohlhabende Staaten, die den sich entwickelnden Volkswirtschaften, vornehmlich Spardefizitländern (I>S), gewissermaßen ihr Überschusskapital zur Verfügung stellten. Wie die nachfolgende Grafik zeigt, betrugen diese jährlichen Nettokapitalströme, die ja mit Leistungsbilanzungleichgewichten gleichzusetzen sind, zwischen 1875 und 1930 durchschnittlich 1% des globalen Bruttoinlandsprodukts. Hinzu kommt, dass aufgrund der eher unilateralen Austauschbeziehungen das Volumen der grenzüberschreitenden Bruttoströme nicht allzu stark von jenem der Nettoströme (Leistungsbilanzungleichgewichte) abweichen konnte, wodurch sich das Netzwerk globaler Finanzbeziehungen zumindest aus heutiger Sicht deutlich übersichtlicher gestaltete.

Netto-Kapitalflüsse von reichen in arme Volkswirtschaften im Verhältnis zum BIP (1875-2010)

Dieses Bild hat sich vor allem seit Anfang der 1970er Jahre umgekehrt: Sparüberschussländer (S>I) sind heute vornehmlich unter den Entwicklungsländern zu finden, während umgekehrt viele wohlhabende Volkswirtschaften zu den Spardefizitländern (I>S) zählen. Das bedeutet: Vor allem Entwicklungs- und Schwellenländer investieren heute die in den letzten Jahren aufgrund ihrer hohen Exportüberschüsse entstandenen Sparüberschüsse vornehmlich in Dollar denominierte Anlagegüter in den wohlhabenden Teilen der Weltwirtschaft.

Auch im Hinblick auf die Unterscheidung zwischen Netto- und Bruttoströmen können wir feststellen, dass sich das Bild der Globalisierung deutlich gewandelt hat. Erstens beobachten wir vor allem seit Mitte der 90er Jahre und der zunehmenden Internationalisierung von Wertschöpfungsketten eine deutliche Zunahme der globalen Leistungsbilanzungleichgewichte (Nettoströme). Zweitens hat sich im Verhältnis zu diesen das Volumen grenzüberschreitender Bruttoströme eindrucksvoll vergrößert und überstieg im Jahre 2007 sogar das Verhältnis von etwa 10 zu 1. Mit anderen Worten: das Volumen grenzüberschreitender Finanzströme übersteigt das Volumen, das eigentlich zur Finanzierung von Leistungsbilanz-Ungleichgewichten nötig wäre, inzwischen um ein Vielfaches.

Brave New World

Brave New World

Für die Jahre 1945 bis Anfang 1970 lässt sich qualitativ ein ähnliches Bild wie für die Jahre 1875 – 1930 zeichnen. Der US-Dollar übernahm nach dem Zweiten Weltkrieg die Rolle der nominalen Ankerwährung für das internationale Währungssystem und die Spielregeln von Bretton Woods schränkten den freien Verkehr grenzüberschreitender Kapitalströme stark ein. Trotz des großen Eigenbedarfs an finanziellem Kapital fanden Leistungsbilanzüberschüsse aus Europa weiterhin ihren Weg in die ärmsten Volkswirtschaften der Welt, wenn auch in einem deutlich geringeren Ausmaß als während der ersten Welle der Globalisierung Ende des 19. Jahrhunderts.

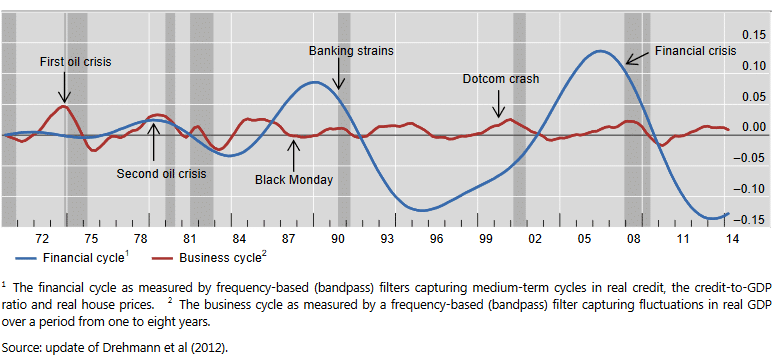

Doch mit der Auflösung des Bretton-Woods Systems und des Dollar-Gold-Standards Anfang der 1970er Jahre setzte – vorsichtig formuliert – auch eine gewisse regulatorische Nachlässigkeit ein, die die Struktur der internationalen Finanzmärkte bis heute deutlich verändert hat. Ein entscheidender Aspekt dieses Wandels ist die Fähigkeit und der Wille des globalen Finanzsystems, im Verhältnis zur jährlichen Wertschöpfung immer größere Finanzierungsquellen bereitzustellen. Beispielhaft zeigt sich dies anhand des von der Bank für Internationalen Zahlungsausgleich (BIS) entwickelten Konzepts der „finanziellen Elastizität“, das die Wechselwirkung von Kreditvergabe und Immobilienpreisen beschreibt. Der Gedanke ist folgender: Eine Zunahme der Finanzierungsmöglichkeiten führt zu steigender Kreditvergabe, die wiederum zu steigenden Vermögenspreisen führt, die ihrerseits aufgrund des Vermögenseffekts wiederum zu steigender Kreditvergabe führt. Seit Anfang der 1980er Jahre beobachten wir nun, dass sich sowohl das Ausmaß als auch die Dauer dieses sich selbst verstärkenden Finanzzyklus von der Entwicklung des realwirtschaftlichen Konjunkturzyklus zunehmend abgekoppelt hat.

Einen ersten Höhe- oder eher: Tiefpunkt dieser Entwicklung stellte beispielsweise die lateinamerikanische Schuldenkrise Ende der 1970er, Anfang der 1980er Jahre dar, als man von Mexiko bis Argentinien gewissermaßen den Finanzierungskarren vor das reale Pferd gespannt hatte, bis der sich daraus ergebende Schuldendienst die betroffenen Länder in die Zahlungsunfähigkeit drängte und die wirtschaftlichen Turbulenzen der Folgejahre den dort lebenden Menschen ein verlorenes Jahrzehnt bescherten. Weitere Tiefpunkte folgten mit der Tequila-Krise in Mexiko 1994/95, dem Tiger-Crash der ostasiatischen Staaten 1997, der Russlandkrise 1998, der Argentinienkrise 2000/01 und der globalen Finanzkrise 2007/08.

Das seit dem Ender der 1970er Jahre immer größer werdende Volumen an international verfügbaren Finanzierungsmöglichkeiten stellt zunehmend das oben skizzierte Verständnis von der Entstehung von Leistungsbilanzungleichgewichten in Frage. Zum einen kehrte sich, wie bereits aus der gezeigten Abbildung ersichtlich wurde, Schritt für Schritt die gewohnte Richtung grenzüberschreitender Kapitalströme zwischen „reichen“ und „armen“ Volkswirtschaften um: Ärmere Volkswirtschaften erwirtschafteten durch die zunehmende Einbindung in die internationale Wertschöpfungskette sowie des globalen Nachfragebooms nach Rohstoffen zunehmend selbst Leistungsbilanzüberschüsse. Dadurch wurden sie vor allem nach dem Jahr 2000 selbst zu Kapitalexporteuren, wodurch sie ihrerseits wiederum zur Vergrößerung des internationalen Finanzierungspools beitrugen – mit China befand sich zur Jahrausendwende nur noch ein einziges Entwicklungs- bzw. Schwellenland unter den zwölf größten Kapitalempfängern.

Zum anderen erhöhte sich sukzessive durch die Aushöhlung regulatorischer Standards, die sich auftürmenden Auslandsvermögen aufgrund der bestehenden Leistungsbilanzungleichgewichte und die neue Struktur des Weltwährungssystems die „Finanzierungselastizität“ des Finanzsystems: Wegen dieser stetig wachsenden Liquidität wurde es für global agierende Finanzakteure zunehmend leichter, Finanzierungsmöglichkeiten anzubieten, deren Ausmaß zu einer Entkoppelung von Güter- und Kapitalbewegungen geführt hat – eindrücklich zeigt sich dies am Verhältnis von globalen Netto- zu Bruttoströmen.

Man sagt, eine Beziehung wird vorwärts gelebt und rückwärts verstanden. Was bedeutet diese Entwicklung nun für die eingangs gestellte Frage über den Zusammenhang zwischen der Leistungs- und der Kapitalbilanz?

Zunächst einmal ist es wichtig festzuhalten, dass sich an der theoretischen Natur der Leistung- bzw. Kapitalbilanz bis heute nichts geändert hat. Die Leistungsbilanz beschreibt auch weiterhin die während einer Berichtsperiode angefallenen grenzüberschreitenden Transaktionen einer Volkswirtschaft, während die Kapitalbilanz die ihnen zugrundeliegenden Forderungen und Verbindlichkeiten verbucht.

Aber eben nicht nur. Ein kurzer Blick auf die strukturellen Veränderungen des globalen Finanzmarkts der letzten Jahrzehnte zeigt uns, dass der internationale Güterverkehr nicht mehr zwangsläufig als Hauptverursacher internationaler Finanztransaktionen verstanden werden kann – und wir dementsprechend Leistungsbilanzungleichgewichte auch nicht mehr zwangsläufig nur als Folge von (zu) großen Außenhandelsüberschüssen oder -Defiziten verstehen sollten. Die zunehmende Bedeutung internationaler Auslandsvermögen sowie das schiere Ausmaß grenzüberschreitender Bruttofinanzströme stellt daher auch unser grundlegendes Verständnis über das Verhältnis grenzüberschreitender Kapitalströme zur Leistungsbilanz in Frage. Ein Musterbeispiel dieser Entwicklung können wir in der irischen Leistungsbilanz des Jahres 2015 finden, als im Zuge der Verlagerung von Vermögenswerten und Gewinnen das reale Bruttoinlandsprodukt plötzlich um 26% anwuchs.

Hier stellt sich nun die Frage, wie es um jenes Land steht, das momentan von allen fortgeschrittenen Volkswirtschaften der Welt das größte Ungleichgewicht in seiner Leistungsbilanz aufweist: Deutschland. Schauen wir uns also die deutsche Leistungsbilanz etwas genauer an.

Wenn aus Stromgrößen Bestandsgrößen werden

Wie eingangs erwähnt ist ein Sparüberschuss immer auch ein Leistungsbilanzüberschuss, der seinerseits zugleich mit einer Nettozunahme an Forderungen gegenüber dem Ausland, also einer Veränderung des Netto-Auslandsvermögens, einhergeht. Neben der Erfassung des Güterhandels innerhalb einer Periode verrät die Leistungsbilanz also auch, inwiefern die grenzüberschreitenden Transaktionen einer bestimmten Periode zum bereits bestehenden Auslandsvermögen eines Landes beitragen.

Diese Unterscheidung lenkt unser Augenmerk von periodischen Stromgrößen auf die Bedeutung von Bestandsgrößen und wirft die Frage auf, inwiefern bereits bestehende Auslandsvermögen (Bestandsgrößen) wiederum auf die Ausgestaltung der Leistungsbilanz (Stromgröße) zurückwirken – eine Frage, die in Anbetracht der stetig wachsenden Auslandsvermögen von zunehmender Relevanz ist.

Die folgende Abbildung zeigt die Entwicklung des deutschen Auslandsvermögens zwischen 1971 und 2017. Ende Oktober 2017 betrug das deutsche Gesamtvermögen im Ausland knapp 8,5 Billionen Euro bzw. das 2,5-fache des Bruttoinlandproduktes. Zieht man davon die Verbindlichkeiten, also die Forderungen des Auslands gegenüber Deutschland, ab, bleibt ein beachtliches Nettovermögen (rechte Skala) von etwa 2 Billionen Euro. Dieses teilt sich zu jeweils etwa einem Drittel in Direktinvestitionen, Wertpapiere und übrige Kapitalanlagen auf, wobei die Direktinvestitionen etwas geringer ausfallen. Bei den übrigen Kapitalanlagen handelt es sich unter anderem um den kurz- und langfristigen Kreditverkehr, der sich zum Beispiel aus dem Güterexportgeschäft ergibt. Noch zu Beginn der 70er Jahre, als der globale Finanzmarkt in den Kinderschuhen steckte, spielte lediglich die „übrige Kapitalanlage“, die vor allem Finanz- und Handelskredite erfasst, eine wesentliche Rolle im deutschen Auslandsportfolio.

Wie ist das enorme deutsche Auslandsvermögen entstanden?

Zum einen speist sich das deutsche Auslandsvermögen aus dem jährlichen Außenhandelsüberschuss, der zu den bereits bestehenden Forderungen gegenüber dem Ausland hinzugerechnet wird. Zum anderen spielen neben den jährlichen Stromgrößen auch Bewertungseffekte wie etwa Preis- und Wechselkursveränderungen bei der Bestimmung des Nettoauslandsvermögens eine Rolle, was sich beispielsweise in der Abnahme des Auslandsvermögens zwischen 2007 und 2008 sowie 2013 zeigt. Diese Bewertungseffekte sind keinesfalls immer nur buchhalterische Nuancen, sondern können sich auch realwirtschaftlich bemerkbar machen. Einerseits bringen sie einen Vermögenseffekt mit sich, der sich wiederum in der aggregierten Nachfrage, und dadurch auch in der Leistungsbilanz, widerspiegeln könnte. Andererseits können die Bewertungseffekte zu „Pseudo“-Vermögenseffekten führen, also Vermögenseffekte die realwirtschaftlich keine Aussicht auf „Erfüllung“ erfahren und dadurch zu Finanzkrisen führen, die mit langwierigen realwirtschaftlichen Anpassungskosten verbunden sind (Subprime lässt grüßen).

Setzen wir das deutsche Auslandsvermögen wie in der folgenden Abbildung in Relation zur jährlichen Wirtschaftsleistung, zeigen sich zwei eindeutige Trends: Erstens haben sich vor allem seit der Einführung des Euro die deutschen Forderungen gegenüber dem Ausland mehr als verdoppelt (linke Skala). Auch hier zeigt sich, dass ein Großteil dieses Vermögensaufbaus auf die Zunahme von Finanz- und Handelskrediten zurückzuführen ist (erfasst unter den „übrigen Kapitalanlagen”), was angesichts der anhaltenden Handelsbilanzüberschüsse der letzten Jahre wenig verwunderlich ist. Zweitens: Vergleichen wir allerdings das Vermögen aus übrigen Kapitalanlagen mit dem in Finanzinstrumenten und Wertpapieren gehaltenen Auslandsvermögen, zeigt sich, wie stark sich die Zusammensetzung der deutschen Forderungen gegenüber dem Ausland verändert hat. Betrugen Anfang der 1990er Jahre Wertpapieranlagen etwa 25% der übrigen Kapitalanlagen, sind diese in den letzten 25 Jahren auf etwas mehr als 100% der übrigen Kapitalanlagen angewachsen.

Ziehen wir wiederum von den Forderungen der jeweiligen Berichtsperiode die deutschen Verbindlichkeiten gegenüber dem Ausland ab, zeigt sich auch im Verhältnis zum BIP ein eindeutiger Trend: Das Nettovermögen der Deutschen hat sich vor allem seit 1999 deutlich erhöht und lag Ende 2017 knapp unter 60% des Bruttoinlandsprodukts. Das entspricht ungefähr einer jährlichen Wachstumsrate von knapp 18% bzw. einer Verdoppelung des Nettovermögens alle 4 Jahre. Wir können zudem davon ausgehen, dass diese Zahl das deutsche Auslandsvermögen noch deutlich unterschätzt, weil es sich bei diesen Daten um „residenz-basierte“ Daten handelt, also nur Transaktionen erfasst werden, die eindeutig auf eine Wirtschaftseinheit mit Hauptsitz in Deutschland zurückzuführen sind.

Aus Bestandsgrößen werden Stromgrößen

Zurück aber zu unserer Ausgangsfrage: wie entsteht nun der Zusammenhang zwischen dem Vermögensbestand und der Leistungsbilanz?

Dem wachsenden Reichtum folgt der Ertrag. Und dieser ist wiederum eine Stromgröße, die für einen bestimmten Zeitraum in der Leistungsbilanz unter der Unterbilanz Primäreinkommen (früher: Erwerbs- und Vermögenseinkommen) erfasst wird. Unter Primäreinkommen verstehen wir anfallende Kapitalerträge wie etwa Dividenden und sonstige Gewinne aus Direkt- und Portfolioinvestitionen, sowie anfallende Zinsen aus den Handels- und Finanzkrediten.

Wie wir nun aufgrund der extremen Zunahme des deutschen Auslandsvermögens auch erwarten würden, haben sich Kapitalströme aus Vermögenseinkommen, also jene in der Primäreinkommensbilanz erfassten Größen, seit der Euro-Einführung deutlich erhöht. Sowohl in Bezug auf die Leistungsbilanz als auch anteilig an den Einnahmen und Ausgaben aus dem Warenhandel zeigt sich, dass Kapitalerträge aus dem Auslandsvermögen vor allem seit 2001 einen beachtlichen Anteil am Leistungsbilanzsaldo ausmachen. Vor allem seit den Jahren 2004 und 2005 wächst das Einkommen aus Vermögen stetig und betrug in den letzten Jahren knapp 30% des gesamten Leistungsbilanzsaldos. Zudem stellen wir fest, dass seit 2004 die Einkommen aus deutschem Vermögen im Ausland deutlich größer sind, als die Ausgaben, die für ausländische Anlagen in Deutschland ausbezahlt werden.

Wie steht es um das Verhältnis zwischen Einkommen aus Vermögen und Einkommen aus dem Warenhandel? Hier zeigt sich, dass die Einkommen aus Vermögensanlagen zwar zwischen 1991 und 2008 deutlich schneller zugenommen haben als die Einnahmen aus dem Warenhandel. Seit 2008 hat dieser Anteil allerdings durch die außergewöhnliche Entwicklung des Güterhandels wieder etwas abgenommen. Ende 2017 betrugen Einkommen aus Vermögen knapp 15% der Einnahmen aus dem Warenhandel.

Wir halten also fest: Oftmals denken wir bei der Betrachtung des grenzüberschreitenden Leistungsverkehrs lediglich an den Austausch von Waren und Dienstleistungen und vernachlässigen dabei, dass auch Faktorleistungen eine zentrale Rolle bei der Ausgestaltung der Leistungsbilanz spielen können – und diese auch in Deutschland in den letzten 20 Jahren zu einer gewissen Finanzialisierung der Leistungsbilanz geführt haben. Das liegt zum einen an der enormen Zunahme grenzüberschreitender Vermögensbestände, die ihrerseits wiederum zu immer größeren grenzüberschreitenden Kapitalertragsströmen, sprich Faktorleistungen aus Kapital, führen. Und andererseits an der zunehmenden Fragmentierung internationaler Wertschöpfungsketten, denen ein grenzüberschreitendes Geflecht komplexer Firmenkonstellationen zu Grunde liegt, die die volkswirtschaftliche Gesamtrechnung und unser Verständnis grundlegender makroökonomischer Zusammenhänge vor eine große Herausforderung stellt – man denke hier beispielsweise an Offshoring oder Hauptsitzverlagerungen aufgrund von Steuervermeidung oder an die Aussagekraft der irischen Zahlungsbilanz.

Nun sag, wie hast du’s mit der Kausalität?

Allein aufgrund der oben aufgezeigten systematischen Zusammenhänge der VGR steht also fest: ein Sparüberschuss ist zugleich immer ein Leistungsbilanzüberschuss, der seinerseits zugleich auch immer mit einer Veränderung des Nettovermögens im Ausland einhergeht. Die sich aus dem Außenhandel ergebenden Überschüsse haben über die Jahre zum Aufbau eines beachtlichen Auslandsvermögens beigetragen, dessen Erträge wiederum auf die Ausgestaltung der Leistungsbilanz rückwirken. Zwar sind diese Einkommensströme im Vergleich zum Einkommen aus dem Warenhandel in einer Exportnation wie Deutschland noch verhältnismäßig gering, ein Blick auf die letzten Jahre hat allerdings gezeigt, dass sie in ihrer Bedeutung deutlich zugenommen haben.

Im Hinblick auf unsere Debattenbeiträge und die Frage, was (wenn überhaupt) man gegen ein Außenhandelsungleichgewicht unternehmen kann, stellt die in diesem Beitrag beschriebene Mehrdimensionalität des Überschusses jeden geübten Wirtschaftspolitiker vor eine große Herausforderung. Hier zeigt sich, dass die tiefergehende Analyse dieser komplizierten Beziehung enorm wichtig ist, weil je nach Diagnose eben teils sogar gegensätzliche Rezepte notwendig werden könnten, um die Ungleichgewichte in den Zahlungsbilanzen zu korrigieren. Dies erklärt auch, weshalb wir so grundsätzlich verschiedene Meinungen zur Anatomie des deutschen Außenhandels finden.

Zum Autor:

Mario Huzel ist Doktorand an der Freien Universität Bozen und hat vorher Volkswirtschaftslehre an der Universität Freiburg studiert. Zu seinen Forschungsschwerpunkten zählt die internationale Makroökonomie, insbesondere der Zusammenhang zwischen internationalen Kapitalströmen und strukturellem Wandel in Schwellenländern. Außerdem war er zuvor in der Entwicklungszusammenarbeit tätig.