Die EZB hat ihre gezielten langfristigen Refinanzierungs-Operationen (targeted longer-term refinancing operations, TLTRO) erstmals im Sommer 2014 bekanntgegeben. Die Operationen starteten im September 2014. In der ersten Version des Programms konnten sich Banken Mittel in Höhe von 7% ihrer ausstehenden Kredite an den nicht-finanziellen Privatsektor leihen. In einer zweiten Phase konnten sie sich dann im März 2015 und Juni 2016 abhängig von ihrer Netto-Kreditvergabe an die Realwirtschaft weitere Mittel besorgen.

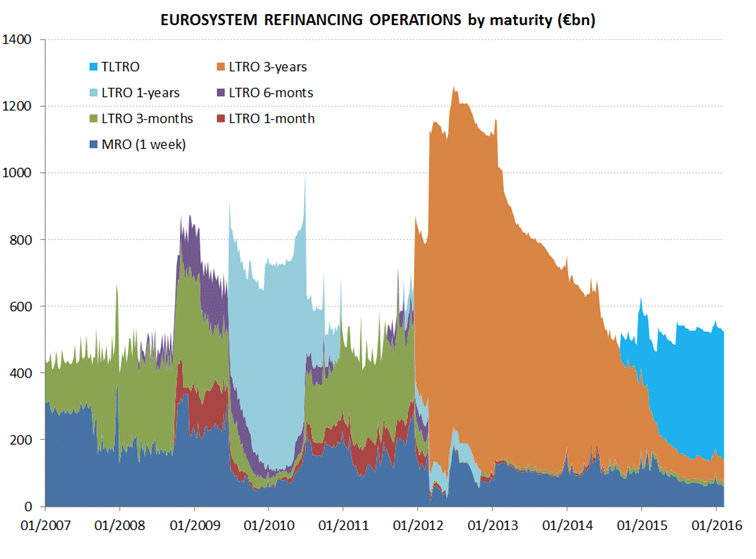

EZB-Präsident Mario Draghi sagte bei der letzten Pressekonferenz am 10. März, dass die TLTROs bisher ein Erfolg gewesen seien. Gemessen an der gesamten ausstehenden EZB-Liquidität (Grafik 1) haben die TLTROs tatsächlich einen Teil der Liquidität ersetzt, der durch die Rückzahlungen der dreijährigen LTROs abgezogen worden war und so die gesamte, durch Refinanzierungsoperationen ausgegebene Liquidität über der Schwelle von 500 Milliarden Euro gehalten.

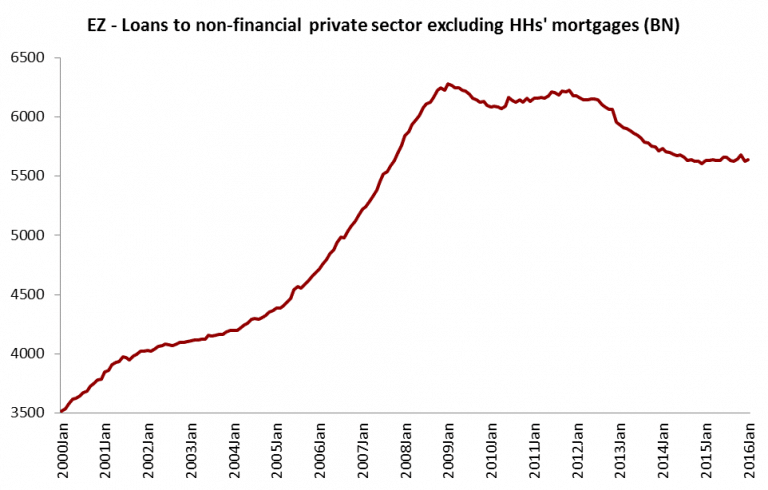

Wenn wir uns anschauen, wie diese Mittel die Realwirtschaft beeinflusst haben, ergibt sich ein gemischtes Bild. Die Kredite der Eurobanken an nicht-finanzielle Unternehmen und Haushalte gingen seit 2012 zurück. Die TLTROs scheinen diesen Rückgang aufgehalten zu haben. Seit 2014 ist der Bestand konstant geblieben, aber die Programme haben es nicht geschafft, die Kreditvergabe an die Realwirtschaft wieder auf einen hohen Wachstumspfad zu bringen.

TLTRO 2.0 wird in vier vierteljährlichen Operationen im Juni, September und Dezember 2016 sowie im März 2017 ausgeführt. Die Banken dürfen sich dann Mittel in Höhe von bis 30% ihrer ausstehenden Kredite (Stichtag 31. Januar 2016) leihen, abzüglich der Gelder aus dem vorherigen TLTRO-Programm, die noch zurückgezahlt werden müssen.

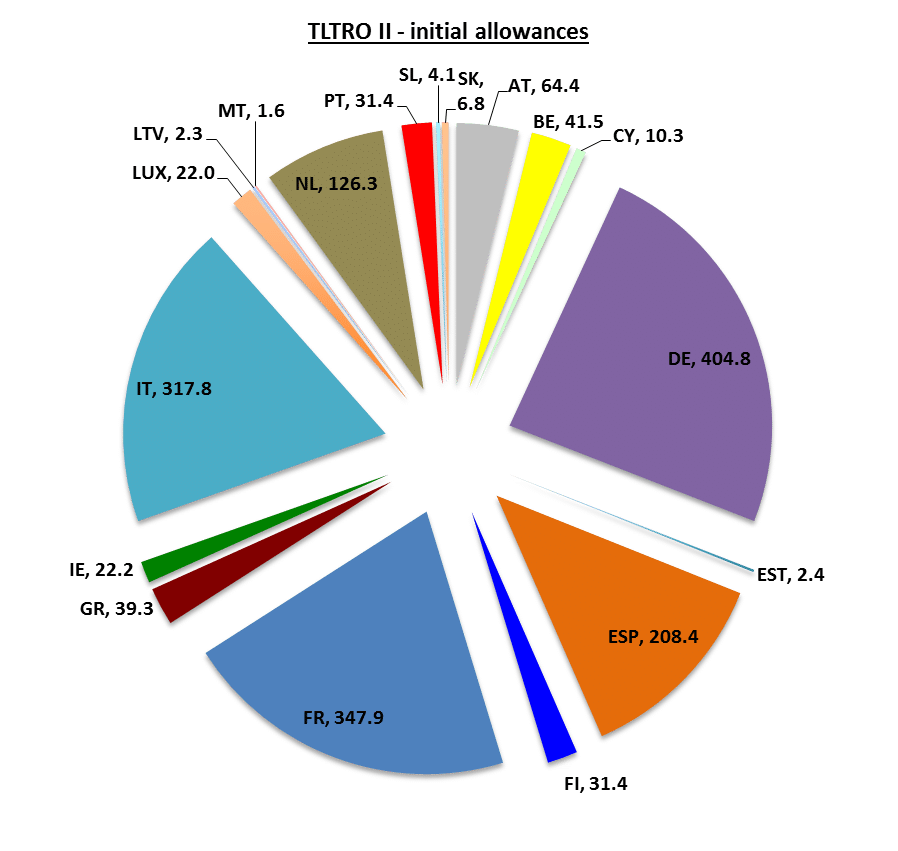

Unter der Annahme, dass zum Start der ersten TLTRO 2.0-Phase keine Mittel mehr ausstehen, könnten sich die Eurobanken unter diesem neuen Programm bis zu 1.685 Milliarden Euro beschaffen. Diese Annahme ist realistisch, weil die EZB den Banken erlauben wird, die alten TLTROs in Erwartung des neuen Programms zurückzuzahlen. Allerdings variiert das Vergabevolumen zwischen den einzelnen Ländern erheblich. Deutschland, Frankreich, Italien und Spanien werden erneut die größten Anteile haben:

Die wichtigste Veränderung gibt es bezüglich der Leverage- und Anreizstruktur. Der anfängliche Zinssatz für TLTRO 2.0 wird für jede Operation auf die Rate fixiert, die für die Hauptrefinanzierungsoperationen zum Zeitpunkt der Zuteilung gilt (derzeit 0%).

Allerdings müssen Banken, deren Netto-Kreditvergabe zwischen dem 1. Februar 2016 und dem 31. Januar 2018 eine bestimmte Zielgröße übersteigt, nur eine geringere Rate für die gesamte Laufzeit der Operation zahlen. Diese niedrigere Rate wird mit dem Einlagezinssatz zum Zeitpunkt der Zuteilung für jede Operation verknüpft werden. Der Einlagezins ist momentan negativ. Für einige Banken bedeutet dies, dass die Mittelbeschaffung unter TLTRO 2.0 effektiv zu einem negativen Zins vollzogen werden kann.

Banken werden dann eine maximale Reduzierung der Zinsen erhalten, wenn sie ihren Benchmark-Bestand an verfügbaren Krediten zum 31. Januar 2018 um 2,5% übertreffen. Bis zu dieser Grenze wird der Umfang der Zins-Reduzierung linear gestaffelt verlaufen, abhängig vom Prozentsatz, zu dem die Banken die Vergabe-Benchmark übertreffen.

Niedrige Benchmark

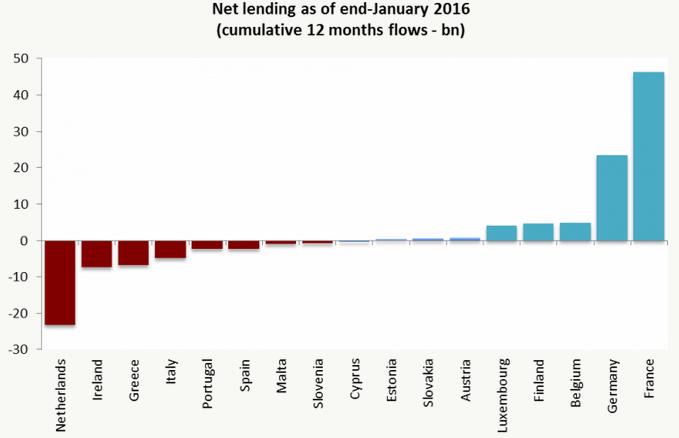

Wie leicht wird es sein, diese Benchmark zu erreichen? Auf Grundlage der bisher veröffentlichten Details sollte es jedenfalls nicht sonderlich schwer sein. Für Banken, deren Netto-Kreditvergabe an Unternehmen und Haushalte in den zwölf Monaten vor dem 31. Januar 2016 positiv war, wird die Netto-Kreditvergabe-Benchmark auf null gesetzt. Somit können sich diese Banken für die Mittelschaffung zu negativen Zinsen qualifizieren, solange wie ihre Netto-Kreditvergabe bis 2018 auch nur in einem sehr kleinen Umfang positiv bleibt.

Für Banken, deren Netto-Kreditvergabe in den zwölf Monaten bis zum 31. Januar 2016 negativ war, ist die Netto-Kreditvergabe-Benchmark gleichbedeutend mit der Netto-Kreditvergabe in diesem Zeitraum. Das bedeutet, dass diese Banken sich sogar dann für die Mittelaufnahme zu Negativzinsen qualifizieren können, ohne netto mehr Kredite zu vergeben – sie müssen nur die Geschwindigkeit reduzieren, mit der sie ihre Kreditvergabe zurückfahren.

Diese Konditionen sind dieselben, die auch schon bei der früheren Version des Programms galten – aber selbstverständlich ist der Preis jetzt ein höherer: die Mittelaufnahme zu einem negativen Zins. Die folgende Grafik zeigt, welche Länder in dem betreffenden Zeitraum eine positive oder negative Netto-Kreditvergabe hatten.

Werden diese Maßnahmen effektiv sein? Einige argumentieren, dass die EZB lediglich die Profite der Banken steigern wird, indem sie ihnen erlaubt, sich Geld zu negativen Zinsen zu beschaffen. Man sollte allerdings darauf hinweisen, dass es in einem Umfeld, in dem Liquidität reichlich vorhanden ist, die EZB automatisch einen Gewinn macht, weil sie einen negativen Zins für ihre Einlagenfazilität und die Menge der Bankenliquidität oberhalb der Mindestreserveanforderungen erhebt.

Durch die negativen Ausleihzinsen bei den TLTROs gibt die EZB grundsätzlich Teile dieser Gewinne an den Bankensektor zurück. Die Bilanz jeder einzelnen Bank wird offensichtlich davon abhängen, wie viel überschüssige Liquidität sie bei der EZB im Vergleich dazu parkt, wie viel sie verleiht. Wenn sich eine Bank Mittel über die TLTROs besorgt, schafft das eine identische Summe an Reserven bei der EZB (zumindest solange, bis diese Mittel in Cash umgewandelt werden).

Für die Reserven, die oberhalb der Mindestreserveanforderungen liegen, müssen die Banken den gleichen Zins wie für die Einlagenfazilität bezahlen, also -0,4%. Die negative Rate für die TLTROs würde also als eine Art Kompensation für die auf die überschüssigen Reserven bezahlten Zinsen fungieren. Wenn die Banken ihre Kreditvergabe ausreichend ausweiten, um den vollen Zinsrabatt auf ihre TLTRO 2.0-Mittelaufnahme zu erhalten (also die Rate von -0,4%), würden sich diese beiden Effekte gegenseitig aufheben.

Kein Rückzahl-Mechanismus mehr

Ein weiteres Element des neuen Programms dürfte jedoch problematisch sein. Die vorherige TLTRO-Version beinhaltete verpflichtende Anforderung an die Banken, die beschafften Mittel zurückzuzahlen, falls sie ihre Kreditvergabe-Benchmark nicht erreichen sollten.

Im Gegensatz dazu sieht TLTRO 2.0 keinen solchen Mechanismus vor. Der Grund für diese Veränderung bleibt unklar. Es scheint die Grundidee der TLTROs zu konterkarieren, weil diejenigen Banken, die ihre Kreditvergabe an die Realwirtschaft nicht steigern, immer noch bedenkenlos zum 0%-Zins der Hauptrefinanzierungsgeschäfte auf reichlich Liquidität zurückgreifen können.

EZB-Präsident Draghi könnte bei der Pressekonferenz einen Hinweis darauf gegeben haben, als er ausdrücklich anmerkte, dass TLTRO 2.0 eine Sicherheit für die Mittelbeschaffung bereitstellt, und zwar zu einem attraktiven Preis in einem Umfeld, indem die Volatilität hoch ist und enorme Rückzahlungen von Bankanleihen bevorstehen.

Aber während die Banken sicherlich von der Möglichkeit profitieren werden, sich in einer möglicherweise für die Ausgabe von Anleihen turbulenten Phase Liquidität zu negativen Zinsen zu beschaffen, war die Überlegung hinter der TLTRO-Kreditvergabe eigentlich eine andere. Die Idee – um einmal die EZB selbst zu zitieren – bestand darin, die „Funktionalität des geldpolitischen Transmissionsmechanismus durch die Unterstützung der Kreditvergabe an die Realwirtschaft“ zu verbessern.

Indem sie Liquidität zu Negativzinsen bereitstellt, aber die Notwendigkeit für die Banken herausnimmt, die Mittel zurückzugeben, wenn sie ihre Kreditvergabe-Benchmark nicht schaffen, dürfte die EZB de facto die Verknüpfung zwischen der Bereitstellung von Zentralbank-Liquidität und der Kreditvergabe an die Realwirtschaft schwächen, die ursprünglich einmal im Zentrum der TLTRO-Idee stand.

Zur Autorin:

Silvia Merler ist Research Fellow am Thinktank Bruegel.

Hinweis:

Dieser Beitrag wurde zuerst vom Thinktank Bruegel in englischer Sprache veröffentlicht und mit Zustimmung von Bruegel ins Deutsche übersetzt.