Staatsschulden- und Bankenkrisen sollten in der Eurozone eigentlich nicht vorkommen – oder präziser formuliert: Der Maastricht-Vertrag, der die Europäische Währungsunion (EWU) begründete, beinhaltete keine gemeinsame Regelung für den Umgang mit einer Staatsschulden- oder Bankenkrise. Daher war die Eurozone vollkommen unvorbereitet, als sie zunächst von einer Bankenkrise, dann von einer Staatsschuldenkrise und schließlich von einem Teufelskreis aus beiden getroffen wurde.

Die Maastricht- oder EWU 1.0-Philosophie bestand darin, dass jedes Mitgliedsland alleine mit seinen Staatsschulden- oder Bankenproblemen klarkommen sollte. Das einzige existierende gemeinsame Instrument war der Stabilitäts- und Wachstumspakt, der die Überwachung (und Korrektur) der öffentlichen Haushaltsdefizite durch die EU-Kommission vorsah. Es gab kein gemeinsames Instrument für den Fall, dass ein Staat Liquiditäts- oder Solvenzprobleme bekommen würde. Für die Banken gab es nicht einmal ein gemeinsames Instrument für die Überwachung von Risiken, und ebenfalls keines für eine Liquiditäts- oder Solvenzkrise – der Umgang mit diesen Problemen blieb ausschließlich den einzelnen Mitgliedsländer überlassen.

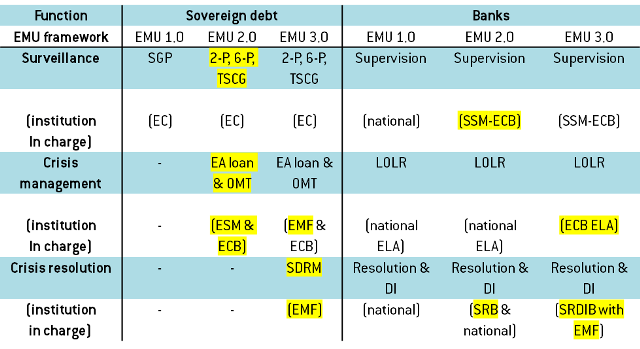

(Am Textende finden Sie eine Tabelle, in der diese Maastricht-Architektur in den zwei „EMU 1.0“-Spalten beschrieben wird.)

EWU 2.0

Nachdem die Eurokrise von einer Serie von Banken- und Staatsschuldenkrisen getroffen worden war, hat sich die Situation radikal verändert. Die nationalen und europäischen Behörden waren gezwungen worden zu realisieren, dass eine Staatsschulden- oder Bankenkrise, ganz abgesehen von einer Kombination aus beidem, Konsequenzen für die gesamte Eurozone hat – selbst dann, wenn sie nur in einem einzigen Land auftritt.

Daher unternahmen sie graduelle Schritte, um gemeinsame Instrumente für die Aufsicht von Staaten und Banken sowie für den Umgang mit Krisen und die Bankenabwicklung zu schaffen. Die vier wichtigsten Schritte waren:

Die Verstärkung der Überwachung von öffentlichen Defiziten und Schulden durch die EU-Kommission („Two-Pack“, „Six-Pack“ und Fiskalpakt). Die Mitgliedschaft steht allen EU-Ländern offen.

Der zweite Schritt bestand aus der Gründung des Europäischen Stabilitätsmechanismus (ESM), eines intergouvernementalen Instruments zur Bereitstellung von Finanzhilfen für Euroländer, die temporäre Finanzprobleme haben. Die Mitgliedschaft im ESM ist auf Länder begrenzt, die auch Teil des Fiskalpakts sind. Derzeit gehören alle Eurostaaten dazu.

Der ESM bietet drei Möglichkeiten: die Kreditvergabe an Regierungen, die an einem makroökonomischen Anpassungsprogramm teilnehmen (Ex-Post-Konditionalität); vorsorgliche Finanzhilfen durch Kreditlinien für Länder, die bestimmte Kriterien erfüllen (Ex-Ante-Konditionalität); und die Bereitstellung von Mitteln für die Rekapitalisierung von Banken.

Der dritte Schritt war die Entscheidung, eine europäische Bankenunion zu schaffen, um die Finanzstabilität der Eurozone zu erhöhen. Die Architektur der Bankenunion wird aus drei separaten Mechanismen bestehen: dem gemeinsamen Aufsichtsmechanismus (SSM), dem gemeinsamen Abwicklungsmechanismus (SRM) und der gemeinsamen europäischen Einlagensicherung (EDIS).

Bisher wurden nur die ersten beiden Mechanismen eingeführt. Die Mitgliedschaft in der Bankenunion steht allen EU-Staaten offen, aber derzeit gehören ihr nur die Eurostaaten an. Nach der Gründung des einheitlichen Abwicklungsgremiums (Single Resolution Board, SRB) und dessen einheitlichen Abwicklungsfonds (Single Resolution Fund, SRF) entschied sich der ESM, sein ursprünglich nur Regierungen zur Verfügung stehendes Instrument zur Bankenrekapitalisierung insofern auszuweiten, als dass jetzt auch Banken unter sehr strikten Bedingungen darauf zugreifen können (dazu später mehr).

Der vierte Schritt war die Entscheidung der Europäischen Zentralbank (EZB), die OMT-Fazilität zu schaffen (Outright Monetary Transactions). Das OMT-Programm erlaubt es der EZB, Staatsanleihen auf dem Sekundärmarkt zu kaufen, wenn die betroffenen Länder ein makroökonomisches Anpassungsprogramm des ESM durchlaufen oder eine vorsorgliche Kreditlinie von diesem erhalten haben.

(Die aus diesen vier aufeinanderfolgenden Schritten resultierende aktuelle Architektur ist in der Tabelle am Ende in den „EMU 2.0“-Spalten zu finden.)

Die Schwächen des momentanen Systems

Obwohl sie wesentlich besser ist als die vorherige Situation, hat auch die EWU 2.0 drei wichtige Schwächen:

Die erste Schwäche besteht in der Behandlung von Staatsschulden. Das neue System reduziert das Risiko von Staatsschuldenkrisen, teilweise aufgrund des verbesserten Aufsichtsrahmens, und maßgeblich wegen der Kreditkapazität des ESM (500 Milliarden Euro) und der OMT-Fazilität der EZB, die potenziell unbegrenzt ist. Dank ESM und OMT ist das System gut ausgestattet, um mit Liquiditätskrisen fertig zu werden – allerdings gibt es immer noch kein Instrument für den Umgang mit Insolvenzkrisen.

Die zweite Schwäche ist die Unvollständigkeit der Bankenunion. Die gemeinsame Aufsicht (SSM) ist vollkommen umgesetzt und in Betrieb, und sie funktioniert gut. Auch das Bankenabwicklungsgremium SRB ist umgesetzt und in Betrieb – der Abwicklungsfonds SRF befindet sich aber noch in einer Übergangsphase. Außerdem sind die Bedingungen für den Zugang zum direkten Rekapitalisierungsinstrument des ESM so strikt, dass es kein glaubwürdiger Backstop für den SRF ist. Auch gibt es zwischen den Regierungen noch keine Übereinkunft hinsichtlich der gemeinsamen europäischen Einlagensicherung.

Die dritte Schwäche ist die Governance-Struktur des ESM. Anders als beim Internationalen Währungsfonds (IWF), der per Mehrheitsentscheid über die Gewährung von Finanzhilfen entscheidet, muss der ESM einstimmig entscheiden. Zudem ist die vorherige Zustimmung einiger nationaler Parlamente erforderlich. Die Einstimmigkeitsregel gilt auch für die Kreditvergabe durch das Instrument zur direkten Rekapitalisierung.

In der Praxis bedeutet das letztlich, dass die ESM-Ressourcen nur als letzte Option gewährt werden. Dabei könnten frühere Interventionen, also bevor ein Land den Marktzugang verliert und die notwendigen Bedingungen für Hilfen erfüllt, Krisen entschärfen oder sogar verhindern, und so Geld und Arbeitsplätze retten. Die gleiche Logik gilt auch für das Instrument zur direkten Rekapitalisierung von Banken.

Der Europäische Währungsfonds

Diese Probleme ließen sich durch die Umwandlung des ESM in einen Europäischen Währungsfonds (EWF) korrigieren. Ein solcher EWF wäre in der Lage, als das fiskalische Gegenstück zur EZB zu agieren und die Finanzstabilität der Eurozone im Falle einer Staatsschulden- oder Bankenkrise (oder wenn solche drohen) zu garantieren.

Diese Reform würde auch wichtige Governance-Fragen beantworten. Es ist von großer Bedeutung, die politische Steuerung und Koordination von Staatsschulden- und Bankenkrisen zum einen innerhalb der EZB und zum anderen innerhalb des EWF, dem Fiscal Agent der Regierungen, zu integrieren. Der Grund dafür ist, dass das Standing eines Bankensystems letztlich von der Stärke der hinter ihm stehenden fiskalischen Autorität und deren Fähigkeit abhängt, einen fiskalischen Backstop zu gewährleisten – eine Bankenkrise kann zu einer Staatsschuldenkrise werden, wenn der Staat für sein Bankensystem kein glaubwürdiges Sicherheitsnetz aufspannt.

In der Eurozone kann die EZB eine Staatsschulden- oder Bankenkrise verhindern oder bewältigen, solange es dabei um die temporäre Bereitstellung von Liquidität geht. Aber bei allem, was darüber hinausgeht, sollte es in der Verantwortung des EWF liegen, die Stabilität von Regierungen und Banken zu schützen.

Was sollte der EWF in der Praxis tun?

Im Wesentlichen sollte der EWF die bereits bestehenden Verantwortlichkeiten des ESM übernehmen, aber sie noch ausweiten und ein anderes Governance-Modell erhalten. Bei der ersten Erweiterung des EWF gegenüber dem ESM geht es um die Governance im Fall von Staatsschuldenkrisen. Manche, darunter etwa der deutsche Finanzminister Wolfgang Schäuble, argumentieren, dass der EWF von der EU-Kommission die Verantwortung für die Überwachung der Haushaltsregeln übernehmen solle. Ihrer Meinung nach ist die Kommission zu politisch und nicht ausreichend unabhängig von den Ländern, die sie eigentlich überwachen soll, um die Regeln mit der nötigen Strenge durchzusetzen.

Allerdings ist zu bezweifeln, ob der EWF weniger politisch und unabhängiger von seinen Mitgliedsstaaten wäre, als es die Kommission jetzt ist – der ESM ist es jedenfalls sicherlich nicht. Tatsächlich ist es sehr unwahrscheinlich, dass irgendein europäisches Gremium – die Kommission, der ESM oder der EWF – die Macht (die ihr ja auch erst von den Mitgliedsstaaten verliehen wird) haben könnte, die EU-Fiskalregeln vollständig durchzusetzen und Schuldentragfähigkeitsprobleme zu vermeiden.

Ein vielversprechenderer Ansatz bestünde darin, der No-Bailout-Klausel der Europäischen Verträge durch einen Europäischen Mechanismus zur Restrukturierung von Staatsschulden (European Sovereign Debt Restructuring Mechanism, ESDRM) mehr Biss zu verleihen, um die geordnete Abwicklung in der Eurozone sicherzustellen (einen früheren Vorschlag dazu finden Sie hier).

Die juristische und finanzielle Funktion des EWF

Der ESDRM hätte sowohl eine juristische als auch eine finanzielle Funktion. Erstere würde eine Prozedur zur Einleitung und Durchführung von Verhandlungen zwischen einem insolventen öffentlichen Schuldner und seinen Gläubigern beinhalten, die zu einer Übereinkunft in der Frage führt, wie der Barwert der zukünftigen Verbindlichkeiten reduziert werden kann, um die Tragfähigkeit der öffentlichen Finanzen wiederherzustellen.

Diese Aufgabe sollte einem gesonderten Gericht überlassen werden, welches die Einigung zwischen Schuldner und Gläubigern für alle Parteien verbindlich macht. Das Gericht sollte eng mit dem EWF zusammenarbeiten. Dieser wiederum hat die Aufgabe zu beurteilen, wann ein öffentlicher Schuldner insolvent ist, um wieviel dessen Schulden reduziert werden sollten und wie hoch dessen künftiger Primärüberschuss sein sollte, um die Schuldentragfähigkeit wiederherzustellen.

Der EWF würde außerdem die Aufgabe haben, dem Schuldnerland Finanzhilfen bereitzustellen, die es braucht, um die notwendige ökonomische Anpassung in Richtung einer nachhaltigen Haushaltspolitik zu unternehmen. Eine solche Finanzhilfe sollte erst gewährt werden, wenn eine Übereinkunft zwischen Schuldner und Gläubigern erreicht wurde, die die Solvenz des Landes wiederherstellt.

Wir schlagen jedoch nicht vor, dass jedwede Finanzhilfe des EWF unter der Bedingung einer Schuldenrestrukturierung erfolgen muss. Stattdessen stellen wir uns vor, dass der EWF, so wie es jetzt der ESM tut, auch weiterhin solventen Staaten Geld leiht, die mit temporären Schwierigkeiten zu kämpfen haben. Nur in außergewöhnlichen Situationen, also wenn der EWF einen Staat als insolvent bewertet und das Insolvenzverfahren des juristischen Arms des ESDRM zu einer Übereinkunft zwischen dem öffentlichen Schuldner und seinen Gläubigern geführt hat, sollte die Kreditvergabe des EWF unter der Bedingung einer Schuldenrestrukturierung erfolgen.

Die Schaffung des ESDRM und die Möglichkeit zur Restrukturierung von Staatsschulden sollte mit wichtigen Veränderungen der regulatorischen Behandlung der Staatsanleihen einhergehen. Wie schon anderweitig argumentiert wurde, könnte dies in der Form von Risikogewichtungen oder Expositionsgrenzen für von Banken gehaltene Staatsanleihen geschehen. Solche Veränderungen würden die Marktdisziplin weiter stärken und das Risiko künftiger Staatsschuldenkrisen reduzieren.

Leitmotiv: Wer die Musik bezahlt, bestimmt die Melodie

Das zweite Gebiet, auf dem der EWF im Vergleich zum momentanen ESM eine größere Aufgabenstellung erhalten sollte, ist die Governance in einer Bankenkrise. Hier sollte das Leitmotiv lauten: „Wer die Musik bezahlt, bestimmt die Melodie.“ Jetzt wo die EZB wichtige Banken überwacht und die Melodie bestimmt, sollte sie auch für die Gewährung von Notfallkredit-Hilfen (Emergency Liquidity Assistance, ELA) an Banken, die Liquiditätsprobleme haben, verantwortlich sein. Diese Funktion wird momentan von den nationalen Zentralbanken ausgeübt.

Das gleiche Leitmotiv sollte auch bei Abwicklungen im Krisenfall angewendet werden. Das Abwicklungsgremium SRB leitet bereits die Abwicklungen in der Eurozone und verwaltet den Abwicklungsfonds SRF, der sich wie erwähnt immer noch in der Übergangsphase befindet. Außerdem sollte eine Europäische Einlagensicherung geschaffen und von der gleichen Institution verwaltet werden, die auch die Abwicklung vornimmt, so wie es in den USA mit der Federal Deposit and Insurance Corporation (FDIC) der Fall ist.

Ein auf diese Weise integriertes Single Resolution and Deposit Insurance Board (SRDIB) könnte nach einem Least-Cost-Prinzip arbeiten, welches von der Abwicklungsbehörde verlangt, die Abwicklungsmethode anzuwenden, bei der der Gesamtbetrag von Ausgaben und (eventuellen) Verbindlichkeiten die niedrigsten Kosten für den Abwicklungs- und Einlagensicherungsfonds verursacht. Die Kombination der Funktionen würde zudem eine schnelle Entscheidungsfindung zulassen.

Die Rolle des EWF wäre es, als ein fiskalischer Backstop für das Bankensystem der Eurozone zu dienen. Das würde zweierlei bedeuten: Erstens sollte die Prozedur für die Implementierung des Instruments zur direkten Rekapitalisierung vereinfacht werden, damit sie auch tatsächlich eingesetzt werden kann (weiter unten mehr dazu). Zweitens sollte der EWF in der Lage sein, dem vom SRDIB verwalteten Single Resolution and Deposit Insurance Fund (SRDIF) eine Kreditlinie zu gewähren – so wie sie das US-Finanzministerium der FDIC gewähren kann und auch schon gewährt hat.

Es ist wichtig darauf hinzuweisen, dass das Moral Hazard-Risiko, das mit der Rolle des EWF als fiskalischer Backstop für das Bankensystem einhergeht, deutlich reduziert werden könnte, wenn wie oben vorgeschlagen die regulatorische Behandlung des Staatsanleihen-Exposures von Banken gemeinsam mit der Schaffung des ESDRM verschärft würde.

(Die vorgeschlagene Architektur ist in den zwei „EMU 3.0“-Spalten der Tabelle am Textende beschrieben.)

Entscheidungsfindung und Organisationsform

Die neuen Rollen des EWF würden im Vergleich zum ESM auch eine neue Form der Governance erfordern. Die wichtigste Veränderung wäre die Abschaffung der Einstimmigkeitsregel, die die Entscheidungsfindung des ESM erschwert. Alle Finanzhilfen des EWF, ob nun an Regierungen, Banken oder an das SRDIB, sollten mittels einer Zweidrittelmehrheit getroffen werden.

Darüber hinaus stellt sich die Frage, ob der EWF wie der ESM oder der IWF intergouvernemental organisiert oder eine europäische Institution wie die Europäische Investitionsbank (EIB) oder die EZB sein sollte. Im Übrigen ist die Frage „Einstimmigkeit vs. Zweidrittelmehrheit“ losgelöst von der Frage „intergouvernemental vs. Europäische Institution”: Die Einstimmigkeitsregel gibt es weder beim intergouvernementalen IWF, noch bei der EZB oder der EIB, die auf den EU-Verträgen basieren.

Die Schaffung des EWF als EU-Institution würde ihm eine größere europäische Legitimation geben. Im ESM werden alle wichtigen Entscheidungen vom Gouverneursrat getroffen, der sich aus den Finanzministern der Eurogruppe zusammensetzt. Im EWF könnte der Gouverneursrat nicht nur die Eurogruppen-Minister, sondern auch den Euro-„Finanzminister“ und ein paar weitere Repräsentanten der Eurozone umfassen, die gemeinsam ein „Eurosystem der Fiskalpolitik“ („Eurosystem of Fiscal Policy”, EFP) konstituieren. Das EFP würde die Eurogruppe als das für alle fiskalpolitischen Entscheidungen der Eurozone verantwortliche Gremium ersetzen. Der Euro-„Finanzminister“ und die anderen Eurozonen-Repräsentanten würden vom Europäischen Rat unter Zustimmung des Europäischen Parlaments ernannt werden, wobei sie dem Parlament rechenschaftspflichtig wären.

Eine breit angelegte Reform der fiskalischen Dimension

Die Transformation des Europäischen Stabilitätsmechanismus in einen Europäischen Währungsfonds sollte nicht als alleinstehende Initiative verstanden werden. Vielmehr sollte sie als Teil einer breiteren institutionellen Reform der fiskalischen Dimension der Eurozone gesehen werden. Diese sollte nicht nur auf ein besseres Management von Staatsschuldenkrisen abzielen, sondern auch die wirtschaftlichen Bedingungen in weniger ernsten Situationen verbessern.

Die Wahl Emmanuel Macron zum französischen Präsidenten hat eine neue Debatte über die etwaige Notwendigkeit eines Eurozonen-Finanzministeriums und -Finanzministers sowie eines Eurozonen-Haushalts und -Parlaments angefacht. Gegenwärtig können wir in dieser Frage nur die Meinung unseres Kollegen Guntram Wolff wiederholen, der kürzlich argumentiert hat, dass

” … die Entwicklung der fiskalischen Dimension der Eurozone tiefgreifende Implikationen für die Rechtsordnung, für die ökonomischen Ressourcen und für den Moral Hazard hat. Sie wird bedeutende Fragen zur Legitimität, über die Rolle des Europäischen Parlaments, über die Rolle der nationalen Parlamente und die Verbindung zwischen nationalen Haushaltsmitteln, föderalen Haushaltsmitteln und der Europäischen Zentralbank aufwerfen. Die Eurozone wird eine offene Debatte über die Vor- und Nachteile aller Optionen brauchen.”

Tabelle: Die Governance der EWU – von Maastricht (EWU 1.0) bis zum EWF (EWU 3.0)

Zu den Autoren:

André Sapir und Dirk Schoenmaker sind Senior Fellows am Think Tank Bruegel.

Hinweis:

Dieser Beitrag wurde zuerst vom Thinktank Bruegel in englischer Sprache veröffentlicht und mit Zustimmung von Bruegel ins Deutsche übersetzt.