Wendet sich das Blatt für die Türkei endlich? Drei Monate nach der Wiederwahl Recep Tayyip Erdoğans für eine dritte Amtszeit, von der viele befürchteten, dass sie zu einem wirtschaftlichen Chaos führen würde, hat die Rating-Agentur Moody’s angedeutet, dass die Kreditwürdigkeit der Türkei auf dem Weg zu einer Aufwertung ist.

Seit der Wahl hat Erdoğan ein neues Wirtschaftsteam eingesetzt, das sich dazu verpflichtete, nach Jahren eines eher speziellen Ansatzes wieder eine konventionelle Geldpolitik zu betreiben. Dies hat zu ersten positiven Ergebnissen geführt: Im Juni wurde der erste Leistungsbilanzüberschuss seit 18 Monaten erzielt, d. h. es floss mehr Geld ins Land als aus dem Land heraus (hauptsächlich aufgrund des Tourismus und geringerer Energieimporte). In der Zwischenzeit ist das Interesse ausländischer Investoren am türkischen Aktienmarkt stark gestiegen, und die Kosten für die Kreditausfallversicherungen türkischer Staatsanleihen sind drastisch gesunken. Was ist passiert?

Das Chaos

Durch die auf Basis von Meinungsumfragen nicht zwangsläufig zu erwartende Wiederwahl im Mai verlängerte Erdoğan seine Amtszeit als Ministerpräsident und dann als Staatspräsident auf fast 20 Jahre. Aufgrund seines sich verschlechternden Gesundheitszustands und verfassungsrechtlicher Zwänge wird diese fünfjährige Amtszeit wahrscheinlich seine letzte sein. Und wegen des von ihm selbst verursachten ökonomischen Debakels wird es wahrscheinlich auch seine schwierigste.

Die Erdoğanomics beruhen auf zwei Säulen: der „unorthodoxen” Ansicht, dass hohe Zinssätze Inflation verursachen und nicht umgekehrt, und der Fixierung auf möglichst niedrige Zinssätze. Nachdem er 2018 zum Präsidenten der Exekutive ernannt wurde und damit viel mehr Macht erhielt, war es für ihn deutlich einfacher, diese Politik umzusetzen.

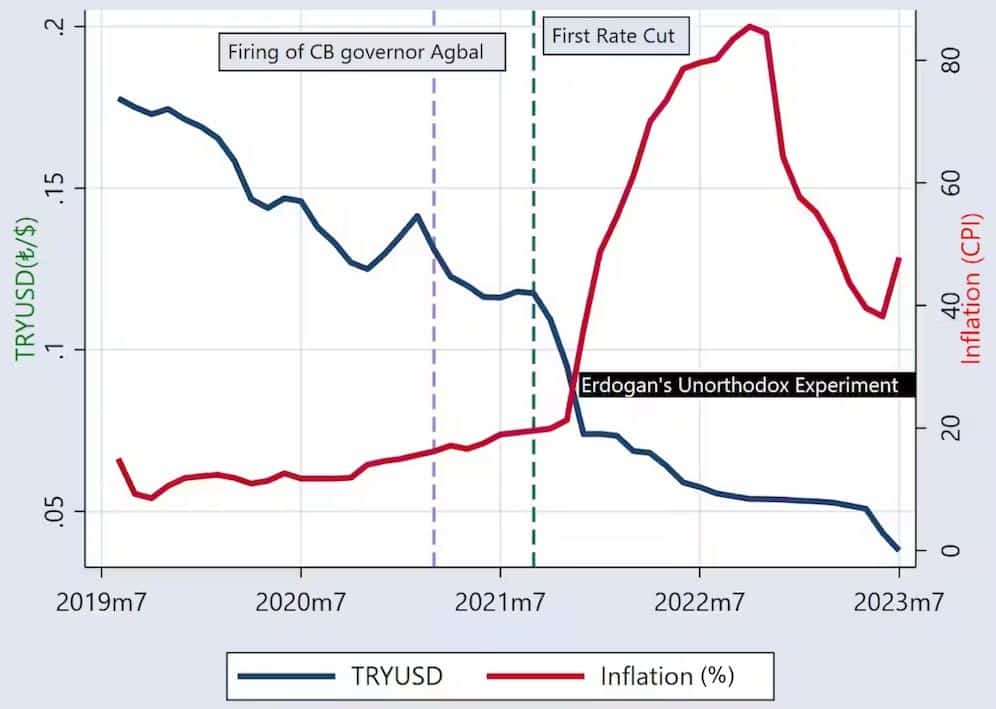

Zentralbankgouverneure, die mit Erdoğans Agenda nicht einverstanden waren, wurden reihenweise vor die Tür gesetzt, vor allem Naci Ağbal, der im März 2021 nach nur vier Monaten im Amt entlassen wurde. Es war der nächste Gouverneur, Şahap Kavcıoğlu, ein ehemaliger Abgeordneter der Regierungspartei und Kolumnist einer Erdoğan-freundlichen Zeitung, der die Erdoğanomics auf Hochtouren brachte. Die Türkei experimentierte mit aggressiven Zinssenkungen zu einem Zeitpunkt, als die Inflation bereits bei fast 20% lag und die meisten Zentralbanken ihre Geldpolitik strafften.

Die offizielle Inflation schnellte auf über 80% in die Höhe und die Lira stürzte ab, so dass die Zentralbank gezwungen war, erhebliche Devisenreserven zu verkaufen, um die Währung zu stützen. Das Leistungsbilanzdefizit stieg im Januar auf ein Rekordniveau, und das Erdbeben im Februar verschlimmerte die Lage weiter.

Steigende Inflation und fallende Lira

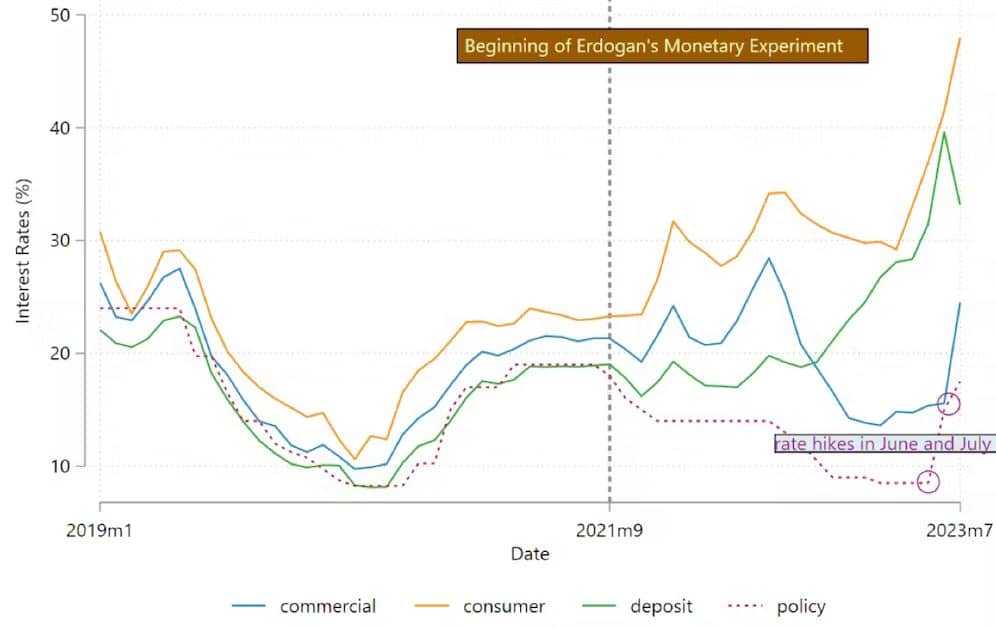

All dies geschah, obwohl die Zentralbank Mühe hatten, ihre Zinssenkungen auf die Gesamtwirtschaft zu übertragen. Die türkischen Banken erhöhten die Zinssätze für Verbraucher- und Geschäftskredite sowie für Sparkonten und signalisierten damit, dass sie die Politik der Zentralbank nicht für nachhaltig hielten. Die Kreditzinsen für Unternehmen wurden erst gesenkt, nachdem die staatlichen Banken im Vorfeld der Wahlen eine Kapitalerhöhung erhalten hatten.

Die Zinsdivergenz

Ein neuer Ansatz?

Der Präsident hat nun einen anderen Weg eingeschlagen. Der ehemalige Investmentbanker Mehmet Şimşek wurde zum Finanzminister ernannt. Şimşek wird von den Märkten respektiert, da er bereits zwischen 2007 und 2018 die türkische Wirtschaft erfolgreich geleitet hat. Er versprach, zu einer rationalen Wirtschaftspolitik zurückzukehren und kündigte an: „Wir werden der makroökonomischen Stabilität Priorität einräumen.”

Ein weiteres Signal der Umkehr war die Ernennung von Hafize Gaye Erkan zur ersten weiblichen Gouverneurin der türkischen Zentralbank. Auch sie kommt aus dem Investmentbanking und war zuvor Managing Director bei Goldman Sachs und Co-CEO der First Republic Bank in den USA. Sie hat keine Erfahrung im Zentralbankwesen, aber die Märkte begrüßten ihre Ernennung dennoch. Im Vergleich zu ihrem Vorgänger Kavcıoğlu hat sie einen hervorragenden Lebenslauf.

Erkan hob die Zinssätze am 22. Juni von 8,5% auf 15% und damit auf den höchsten Stand seit fast zwei Jahren an. In der begleitenden Pressemitteilung wurde deutlich zum Ausdruck gebracht, dass dies der richtige Weg sei, um die Inflation zu senken.

Dennoch hat die Lira weiter an Wert verloren, und die jährliche Inflation stieg im Juli von 38% auf 48%. Aber neben den anderen eingangs erwähnten Verbesserungen stiegen auch die Devisenreserven leicht, was darauf hindeutet, dass die Zentralbank weniger unter Druck steht, den Wechselkurs zu verteidigen.

Im Juli wurden die Märkte durch die Ernennung hochrangiger Wirtschaftswissenschaftler zu neuen stellvertretenden Gouverneuren der Zentralbank weiter beruhigt. Dadurch verringerte sich auch das Kreditrisiko der Türkei weiter. Am 20. Juli erhöhte die Bank die Zinssätze erneut, und zwar auf 17,5%.

Wie geht es weiter?

Die Zinserhöhungen können Nebeneffekte haben. Die Türkei hat weltweit einen der höchsten Anteile an „Zombie-Firmen”, die sich nur aufgrund der niedrigen Kreditkosten über Wasser halten konnten, so dass es durchaus zu Insolvenzen kommen könnte. Außerdem wissen wir aus den jüngsten Bankenzusammenbrüchen in den USA, dass Zinserhöhungen die Banken erheblich unter Druck setzen, da sie den Wert ihrer Anleiheportfolios verringern.

Für die türkischen Banken ist das Leben unter Erdoğan offensichtlich nicht neu. Sie verfügen über gute Managementteams und wirksame Risikomanagementverfahren, die wirtschaftliche Probleme gewohnt sind. Dennoch scheinen die Institute anfällig zu sein, weil sie niedrig verzinste Staatsanleihen halten, die durch aggressive Zinserhöhungen in Mitleidenschaft gezogen werden könnten – zumal sie in Lira denominiert sind, was ein Risiko für weitere Währungseinbrüche darstellt. Die Regierung könnte diese Bedenken ausräumen, indem sie diese Anleihen gegen neue, hochverzinsliche Anleihen eintauscht.

Die größere Frage ist, ob wir wirklich das Ende der Erdoğanomics erleben oder nur eine Abschwächung. Es ist nicht auszuschließen, dass sich die Situation von 2021 wiederholt, als Ağbal trotz seiner orthodoxen wirtschaftlichen Ansichten als Zentralbankgouverneur eingesetzt und kurz darauf wieder abgesetzt wurde. Erdoğan hat bereits Şahap Kavcıoğlu, seinen Gouverneur von 2021-23, mit der Leitung der türkischen Bankenaufsicht betraut, was nicht auf einen vollständigen Bruch mit der Vergangenheit hindeutet und die Märkte verwirrt hat.

Die Gefahr besteht darin, dass Erdoğan im Vorfeld der Kommunalwahlen im März 2024 keine Zinserhöhungen zulassen wird. Andererseits sind die Wähler in Städten wie Istanbul und Ankara von der Inflation schwer getroffen worden. Sie haben bei den Präsidentschaftswahlen mit überwältigender Mehrheit gegen Erdoğan gestimmt, nachdem sie bereits 2019 die Kontrolle über die Städte an die Opposition abgegeben hatten.

Um diese Städte zurückzuerobern, muss Erdoğan die Inflation eindämmen und die Krise bei den Lebenshaltungskosten lindern. Möglicherweise ist er auch von dem Wunsch beseelt, seinem bevorzugten Nachfolger, wahrscheinlich seinen Sohn oder Schwiegersohn, die möglicherweise nicht seine Popularität genießen, eine bessere Wirtschaft zu übergeben.

Was auch immer geschieht, es ist bereits viel Schaden angerichtet worden. Das aktuelle Pro-Kopf-BIP des Landes liegt bei 10.616 US-Dollar und damit weit unter seinem Höchststand von 12.508 US-Dollar im Jahr 2013 (auch wenn es in den letzten Jahren gestiegen ist). Die Türkei hat eine beträchtliche Anzahl qualifizierter Arbeitskräfte an andere Länder verloren.

Diese Abwanderung zu stoppen oder sogar umzukehren, wird für das künftige Wirtschaftswachstum entscheidend sein. Dies scheint unter Erdoğans Führung unwahrscheinlich. Die Abwendung einer Finanzkrise ist nur der erste Schritt nach vorn.

Zum Autor:

Cem Soner ist Doctoral Researcher in Finance an der Bangor University.