Die Finanz- und Wirtschaftskrise von 2008/09 hat die Welt in ihren Grundfesten erschüttert – und verändert. Der Lehman Brothers-Kollaps und die darauffolgende globale Rezession haben insbesondere im Finanzsektor zu zahlreichen Reformbestrebungen geführt. Ob diese Reformen nun immer besonders gelungen waren und ausreichend sind, um einen neuen Crash zu verhindern, sei an dieser Stelle mal dahingestellt. Eindeutig ist allerdings, dass ein wichtiges Thema bisher komplett ausgespart worden ist: und zwar die Notwendigkeit einer Reform der internationalen Wirtschafts- und Währungsordnung.

Vom Gold- zum Dollar-Standard

Unser heutiges Währungssystem funktioniert im Wesentlichen so, dass grenzüberschreitende Transaktionen in wenigen Schlüsselwährungen vollzogen werden. Die wichtigste dieser Schlüsselwährungen ist der US-Dollar. Spätestens der Zusammenbruch des gold-exchange system im Jahr 1971 hat die Vormachtstellung des „Greenback“ besiegelt – aus dem Gold-Standard war ein Dollar-Standard geworden.

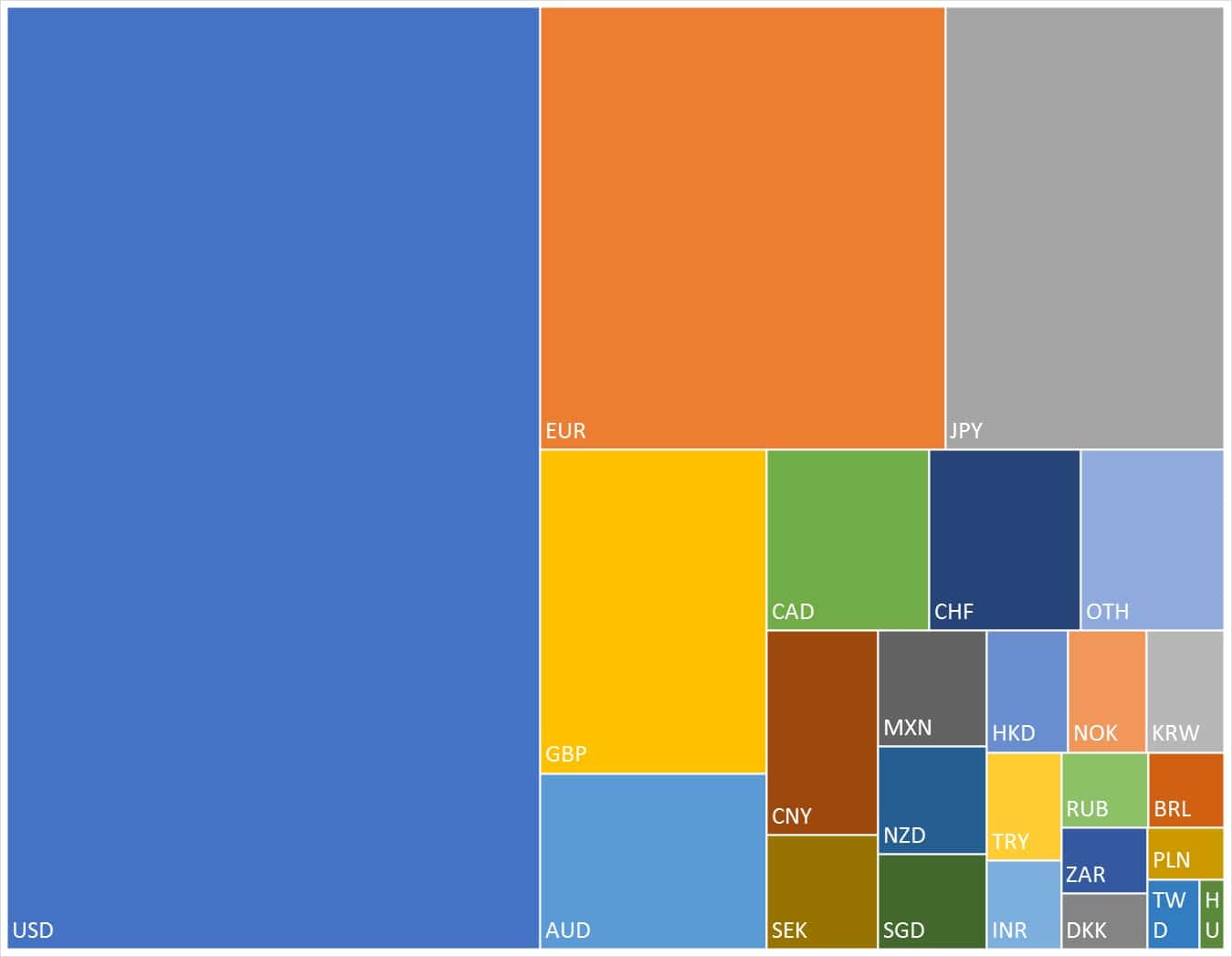

Der US-Dollar ist heutzutage an fast der Hälfte aller globalen Devisentransaktionen beteiligt. Eine ähnliche gewichtige Rolle spielen ansonsten nur der Euro und der japanische Yen. Das folgende Diagramm illustriert diese Dominanz.

Diese Struktur bedeutet, dass es de facto das Vorrecht von „Starkwährungsländern“ wie den USA, den Eurostaaten, Japan und mit etwas Abstand auch Großbritannien, Australien, China, der Schweiz und Kanada ist, Transaktionen mit dem Rest der Welt in der eigenen Währung abzuwickeln.

Im Gegensatz dazu sind Länder, deren Währungen nicht zu den Schlüsselwährungen zählen, praktisch dazu gezwungen, externe Verbindlichkeiten sowie Wareneinfuhren aus dem Ausland in Fremdwährungen zu bezahlen, die sie entweder über Außenhandelsüberschüsse oder Auslandsanleihen erwirtschaften können. In den Augen der Finanzmärkte haben jene Staaten mit zweit- oder drittklassigen Währungen automatisch ein niedrigeres Reputationsniveau. Dadurch sind diese Länder besonders oft Wechselkursschwankungen ausgesetzt, die enorme Instabilität verursachen können, wie sich in unschöner Regelmäßigkeit zeigt.

Dazu nur zwei Beispiele: Als die US-Notenbank im Jahr 2013 erstmals eine Beendigung ihrer QE-Programme in Aussicht stellte, kam es an den Devisenmärkten der Schwellenländer zu heftigen Kursbewegungen, die bei vielen Beobachtern Ängste vor einer Schuldenkrise auslöste („Taper Tantrum“). Auch die Auswirkungen der Wahl Donald Trumps zum US-Präsidenten hatte bereits heftige Kursschwankungen ausgelöst, bevor Trump überhaupt im Amt war. Sehr bezeichnend: Bereits vor über einem Jahr hatte die mexikanische Zentralbank aufgrund ihrer starken Abhängigkeit vom Dollar-Kurs an die Termine der Federal Reserve angepasst, um besser auf die Entscheidungen im Nachbarland reagieren zu können.

Der Elefant im Raum

In den letzten Jahrzehnten hat die internationale Wirtschaftsgemeinschaft enorme Fortschritte bei der Bekämpfung von Armuts- und Ungleichheitszuständen gemacht. Allerdings müssen Schwellen- und Entwicklungsländer nach wie vor sehr oft Finanzhilfen in Anspruch nehmen, die vor allem von den Washingtoner Zwillingsinstitutionen, dem Internationalen Währungsfonds (IWF) und der Weltbankgruppe, bereitgestellt werden. Angesichts des chronischen Fehlens systematischer oder koordinierter Investitionen in Infrastrukturen und Humankapital sind solche Regionen der Welt allzu oft Stop-and-go-Kreisläufen ausgesetzt, die ihren Aufholprozess behindern.

Die Leistungsbilanzdefizite von Industrienationen wie den USA mögen durchaus ein charakteristisches Resultat der weltweiten Arbeitsverteilung (zwischen Export- und Importwirtschaften) oder gar unmittelbare Folge der „zweischneidigen“ Währungsherrschaft des US-Dollar mit deren Vor- und Nachteilen sein: Aus der Tatsache, dass der US-Dollar als „internationale Liquidität“ empfunden wird, folgt nicht nur, dass die amerikanische Währung sich ein „exorbitantes Privileg“ (Valéry Giscard d’Estaing) erarbeitet hat – die USA sind zudem systematisch dazu angeregt worden sind, ihr Wirtschaftssystem so anzulegen, dass Leistungsbilanzdefizite zur erforderlichen Gewohnheit werden mussten, um die Weltwirtschaft mit genügend liquiden Geldmitteln zu versorgen.

Es bleibt im Interesse aller Industrienationen, geringe Einkommensländer immer mehr dazu zu befähigen, mit vollen Händen aus ihrem Potenzial zu schöpfen. Letztendlich geht aus florierende(re)n Wirtschaften erfahrungsgemäß zumeist ein Anstieg der weltweiten Handelsvolumina – also mehr Wirtschaftswachstum – hervor.

Eine internationale Zahlungseinheit

Ein Blick in die Wirtschaftsliteratur der vergangenen Jahrzehnte zeigt, dass das Weltwährungssystem und die Probleme, die es verursacht, ein ökonomisches Dauerthema sind, für das es aber nach wie vor keine zufriedenstellende Lösung gibt – wobei die Chancen für eine Reform allerdings derzeit einigermaßen gutstehen. Der IWF und die Weltbankgruppe mit ihren knapp 200 Mitgliedern oder andere transnationale Wirtschaftsorgane sind trotz ihrer Schwächen eine große Errungenschaft: Erstmals gibt es Institutionen, in denen die allermeisten Nationen zusammengefasst sind. Obgleich einige Wirtschaftsblöcke immer noch über Vetorechte in mehreren Organen verfügen und die Kräfteverhältnisse dazu führen, dass manche Länder „gleicher“ als andere sind, ist die (zunehmende) Mitsprache doch ein prägender Bestandteil der heutigen internationalen Wirtschaftspolitik – die Voraussetzungen für eine koordinierte Reform des globalen Währungssystems sind also gegeben.

Ein solches Reformunterfangen ist alles andere als einfach, aber keinesfalls unmöglich. So könnte eine Reform unter anderem in der Einführung eines zentralen und globalen Bankorgans bestehen: Eine „Zentralbank der Zentralbanken“ würde an der Spitze des globalen Währungssystems stehen. Unter diesem Zentralorgan könnten sich alle weiteren Notenbanken befinden. Zwischen den nationalen Zentralbanken und dem supranationalem Zentralbankorgan würde lediglich internationales Geld (IG) umlaufen, das von der „Zentralbank der Zentralbanken“ auf neutralem Wege emittiert werden müsste.

Die – in der Regel privatwirtschaftlichen – Sekundärbanken würden wiederum mit ihrer zuständigen Notenbank in nationalem Geld (NG) verkehren. So würde beispielsweise der Euro sowohl zwischen Sekundär- und Notenbanken als auch zwischen Notenbanken und Europäischer Zentralbank (EZB) hin und her fließen. Im Kern geht es bei diesen Reformvorstellungen also um die Einführung einer internationalen Zahlungseinheit (eine Art Sonderziehungsrechte 2.0), die es allen Nationen ermöglichen könnte, ausstehende Transaktionen auf neutrale Art abzuwickeln.

Ob man diesen Vorschlägen nun um im Einzelnen folgen mag oder nicht – eine Reform sollte im Großen und Ganzen auf die folgenden Grundpfeiler aufbauen:

- Es sollte eine pyramidale Struktur internationaler Zahlungen geben: Eine Ursache der globalen Wirtschafts- und Finanzkrise ist zweifelsohne die Offenherzigkeit gewesen, mit der transnationale Geschäfte lange Zeit vonstattengegangen sind. Die Refinanzierung von Sekundärbanken erfolgte oftmals über andere Sekundärbanken. Gerade die fehlende Involvierung des jeweils verantwortlichen Bankinstituts hat aber zur Intensivierung der Vertrauenskrise zwischen den Bankakteuren beigetragen, die sich vor allem in der akuten Phase der Wirtschaftsmalaise durch das systematische Parken von Finanzmitteln bei der jeweiligen Notenbank ausgezeichnet haben.

- Der internationale Geldkreislauf sollte vollendet werden: Nationalgeld ist nichts weiter als eine spontane Schuldanerkennung des entsprechenden Bankensystems. Ein derartiges Zahlungsversprechen (wenn es von der Notenbank ausgeht), rundet de facto den nationalen Geldkreislauf ab. Das Fehlen eines internationalen Geldmediums führt folglich hingegen zum Rückschluss, dass der internationale Geldkreislauf heutzutage ein „offener“ ist. Anders formuliert dürfen wenige Schlüsselwährungsnationen mit der eigenen Schuldanerkennung zahlen, während der Rest der Welt sie (z. B. über Leistungsbilanzüberschüsse) zu verdienen oder sich mithilfe von Auslandsanleihen zu borgen hat.

Natürlich sind mit einer Reform des internationalen Währungssystems jede Menge Fragen verbunden: wie würden Individuen in ihrem Alltag nun zahlen? Wer würde ein solches internationale Zahlungsmittel – und vor allem: unter welchen Bedingungen – ausstellen? Und würden Reputation oder Rückzahlungsfähigkeit seitens der Nationen somit systematisch unterwandert, indem letztere (ohne Ausnahmen) an druckfrisches Auslandsgeld kommen könnten?

Solche Fragen sind legitim, aber keinesfalls unlösbar: Der IWF könnte die Rolle der oben erwähnten „Zentralbank der Zentralbanken“ (ein Spitzname, den derzeit noch die Bank für Internationalen Zahlungsausgleich trägt) einnehmen und die erforderliche internationale Zahlungseinheit, eine Art Sonderziehungsrechte 2.0, ausstellen. Letztere ließe sich auch nur auf Bankenebene vorstellen, sodass Wirtschaftssubjekte immer noch befähigt bleiben würden, in der gewünschten (oder akzeptierten) Währung zu zahlen: welche Clearingverfahren die jeweiligen Banken dann nutzen würden, sollte sie nicht unbedingt kümmern.

Die Veränderungen, die ein solches internationale Geldmittel hervorbrächte, würden sich im alltäglichen Leben also in Grenzen halten – aber wichtige Verbesserungen des Weltwährungssystems bedeuten. So sollte die Reform beispielsweise nicht instrumentalisiert werden, um die Vielfalt verfügbarer Zahlungsmittel (allen voran Bargeld) gesetzlich einzuschränken oder gar abzuschaffen. Die physische Verfügbarkeit von Zahlungsmedien wird in vielen Regionen der Welt immer noch als unverzichtbar empfunden und könnte sich bei staatlich aufgezwungener Limitierung konjunkturdämpfend auswirken.

Auf jeden Fall ist es höchste Zeit, die monetäre Diskriminierung der Schwachwährungsnationen zu beheben, was auf lange Sicht auch den heutigen Starkwährungsnationen nutzen sollte.

Zum Autor:

Edoardo Beretta ist Dozent an der Wirtschaftswissenschaftlichen Fakultät der Università della Svizzera italiana von Lugano sowie Adjunct Professor an der Franklin Universiy Switzerland von Lugano-Sorengo. Zu seinen Forschungsschwerpunkten zählen die internationale Währungsordnung, Trends bei Zahlungsmethoden und Implikationen von Währungsregimen.