In der griechischen Mythologie wurde der Titan Atlas von Zeus dazu verdammt, auf ewig das Gewicht des Himmels auf seinen Schultern zu tragen. Dieser mythologische Kampf hat kürzlich wieder für Schlagzeilen gesorgt, weil der neue italienische Bankenfonds nach dem Titan benannt wurde – und vor einer ähnlich schweren Aufgabe steht, nämlich die schwächsten Pfeiler des italienischen Bankensystems zu tragen.

Es gibt einige Bestandteile des neuen Fonds, die eine Diskussion verdienen. Erstens könnte Atlas die Notwendigkeit einer Bankenabwicklung kurzfristig verhindern, dafür aber die systemischen Risiken auf lange Sicht vergrößern. Zweitens ist die Rolle des Staates dubios und sollte aus Gründen, die weit über Erwägungen zur Staatshilfe hinausgehen, genauer betrachtet werden. Drittens bleibt unklar, in welchem Ausmaß Atlas auch eine Initiative ist, um italienische Banken in italienischem Besitz zu halten.

Die Sachlage

Italiens Bankenfonds wurde am 11. April bekanntgegeben, bevor die italienischen Banken Banca Popolare di Vicenza und Veneto Banca wichtige Kapitalerhöhungen vorgenommen haben. Es wird erwartet, dass der Fonds sich etwa vier bis sechs Milliarden Euro beschaffen und als „Backstop“ – also als Sicherheitsnetz – dienen wird, um das Vertrauen in den italienischen Bankensektor zu stärken.

In der Praxis ist seine Mission, den „Erfolg von Kapitalerhöhungen sicherzustellen, die von der Aufsichtsbehörde von Banken verlangt werden, die vor Marktschwierigkeiten stehen“, indem er sich als Zeichner letzter Instanz verhält. Er soll auch darauf ausgerichtet sein, Mezzanine- und nachrangige Tranchen von besicherten notleidenden Krediten (non-performing loans, NPLs) zu kaufen.

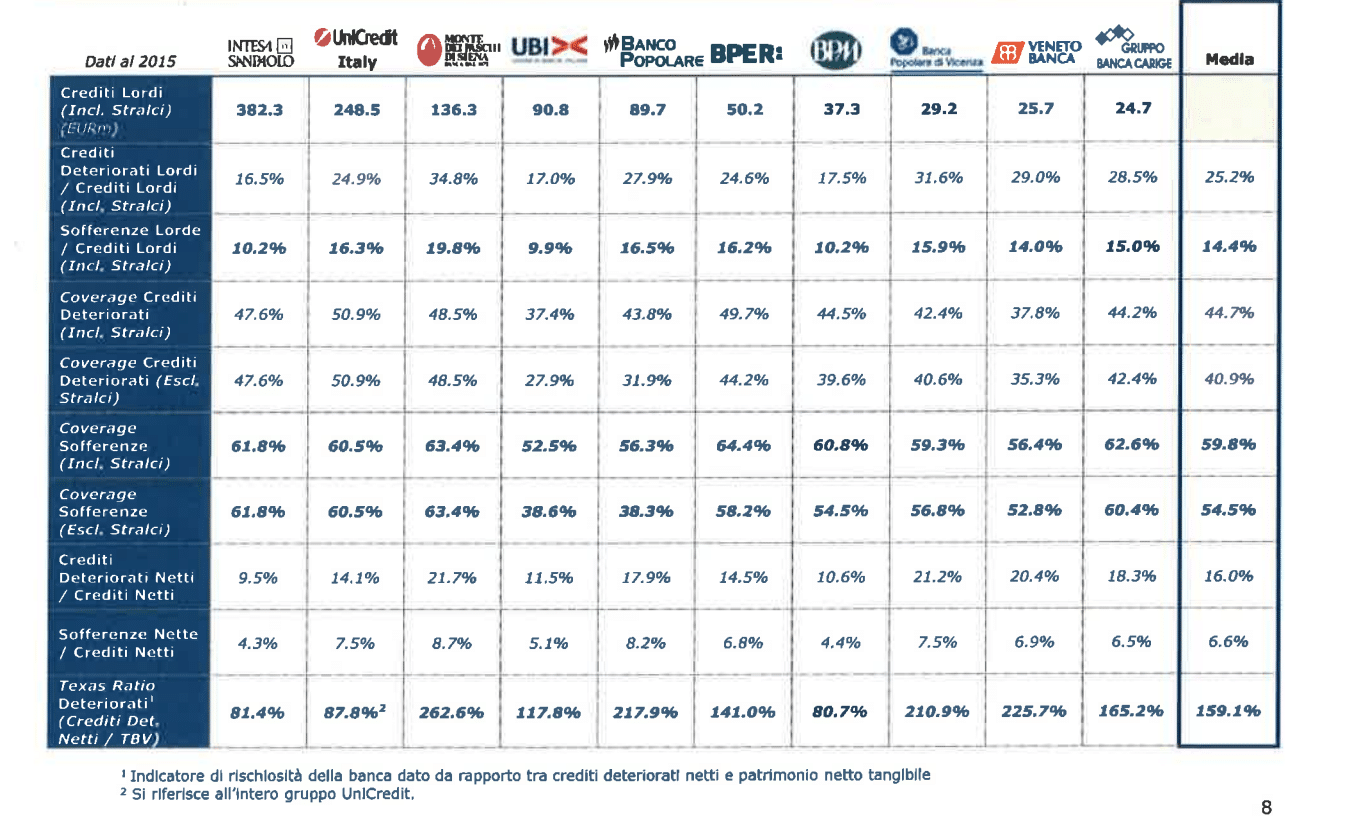

Von den 360 Milliarden Euro der italienischen NPLs machen die ernsthafteren Forderungsausfälle („sofferenze“) im Schnitt 14% aller Kredite aus (etwa 200 Milliarden Euro), bei einem Deckungsgrad von 59,8% (siehe Tabelle 1).

Unter der Annahme eines Preises von 20 Cent pro Euro (was in Einklang mit früheren Abwicklungsfällen steht), würden die Banken zu 79% des Nominalwerts ihrer wertgeminderten Assets abgesichert werden, während die verbleibenden 21% einen Nettoverlust von 42 Milliarden Euro (oder 2,6% des italienischen BIP) an Forderungsausfällen bedeuten würden.

Perspektivisch ist dies eine viel kleinere Summe als das, was andere Länder an Sicherheiten zur Unterstützung ihrer Bankensysteme hinterlegt haben. Und wäre dies vor ein paar Jahren geschehen, wäre der Staat in der Lage gewesen, sie abzusichern. Aber heute ist das Bild ein anderes.

Notleidende Kredite in den italienischen Bankbilanzen

Eine systemische Umstrukturierung

Die systemischen Implikationen von Struktur und Rolle des Fonds sind in der Debatte heruntergespielt worden. Nach zwei Episoden von Bankenrestrukturierungen, die im letzten Jahr durchgeführt wurden (mehr dazu hier und hier), gibt es ein Faktum, das gar nicht klarer sein könnte: In einem Land, in dem ein Drittel aller Bankanleihen von privaten Haushalten gehalten werden, kann sogar ein begrenzter Bail-in (Gläubigerbeteiligung) schmerzhafte Konsequenzen für das Leben der Menschen haben.

Ein geleakter Entwurf des Atlas-Projekts legt nahe, dass die Initiative sich aus Ängsten vor systemischen Folgen ableitete, die entstanden wären, wenn die Banca Popolare di Vicenza und die Veneto Banca es nicht geschafft hätten, genug Kapital einzusammeln. Wenn das passiert wäre, warnt das Papier auf Seite 2, hätte es wahrscheinlich Bank Runs aufgrund der Sorge von Kontoinhabern vor einem Bail-in gegeben, was die Refinanzierungskosten erhöht, Verluste für direkte und indirekte Expositionen gegenüber den Banken sowie für die mit Bankschulden gespickten Investment-Portfolios der privaten Haushalte bedeutet hätte und auch negative Folgen für die Realwirtschaft gehabt.

Salvatore Rossi, Generaldirektor der Bank of Italy, gab kürzlich zu Protokoll, dass Atlas das systemische Risiko reduzieren würde, indem es „Ängste“ vor einem „Domino-Effekt“ wegen der Schwierigkeiten einzelner Banken reduzieren würde. Allerdings legt die Struktur des Fonds einen anderen Schluss nahe.

Der Fonds wird größtenteils von italienischen Banken und privaten Institutionen finanziert werden. Jüngste Berichte lassen vermuten, dass die zwei größten italienischen Banken, Intesa und Unicredit, jeweils eine Milliarde Euro beisteuern werden. Eine weitere Milliarde wird von anderen Banken kommen, 500 Millionen von Bankenstiftungen, 500 Millionen von der staatlich kontrollierten Cassa Depositi e Prestiti und der Rest von italienischen Versicherungsgesellschaften.

Indem er als Anteilseigner letzter Instanz für Banken agiert, die zu schwach sind, um sich Kapital auf dem Markt zu beschaffen, verhindert der Fonds kurzfristig effektiv Bankenabwicklungen (und ihre Folgen). Aber er tut dies, indem er Risiken in den Bilanzen eines Bankensystems aufhäuft, das bereits sehr stark miteinander verbunden ist und das derzeitig schwache Bereiche beinhaltet.

Es ist schwer vorstellbar, wie dies auf lange Sicht das Risiko eines Domino-Effekts reduzieren soll. Diese Skepsis spiegelt sich auch in den Bewertungen von Fitch und S&P wieder, die beide darauf hinweisen, dass der Fonds die Exposition von stärkeren gegenüber schwächeren Banken erhöht – mit negativen Aussichten auf die Kreditwürdigkeit der stärkeren Banken.

Hinsichtlich des Vertrauens – welches der Fonds erhöhen sollte, indem er als Käufer letzter Instanz auftritt – ist der Effekt bestenfalls dubios. Idealerweise sollte ein Backstop selbst vertrauensfördernd genug sein, damit er niemals gebraucht wird. Aber – wenn man die Aura der Dringlichkeit berücksichtigt, die Atlas umgibt – ist es unwahrscheinlich, dass dies wirklich der Fall sein wird.

Tatsächlich legen Medienberichte nahe, dass die Nachfrage von Investoren für von der Banco di Vicenza ausgegebene Aktien sehr schwach ist. Der gesamte unverkaufte Anteil könnte sich auf nicht weniger als eine Milliarde Euro belaufen. Atlas wird die Lücke abdecken – aber sollte eine Kapitalerhöhung, die nur dank des uneingeschränkten Engagements eines Käufers letzter Instanz erfolgreich war, auch als eine „erfolgreiche“ Kapitalerhöhung wahrgenommen werden? Und ist es realistisch zu erwarten, dass eine zunehmende Exposition stärkerer Banken gegenüber schwächeren Banken das Vertrauen in die Gesundheit des italienischen Bankensystems als Ganzes stärken wird?

Was in Italien gemacht wurde, bleibt in Italien

Wir sehr der Fonds darauf abzielt, ausländische Übernahmen von italienischen Banken zu verhindern, ist unklar. Am 29. März hatte der US-amerikanische Private Equity-Fonds Apollo angeboten, einen Mehrheitsanteil an der italienischen Bank Carige zu übernehmen und der Bank auch notleidende Kredite in Höhe von 3,5 Milliarden Euro abzukaufen. Medienberichten zufolge wurde das Angebot auch von der EZB begrüßt.

Ein La Repubblica–Bericht deutete an, dass das Ziel des Bankenfonds „auch ist, den Markteintritt ausländischer Fonds zu verhindern, die in der Lage wären, genug Ressourcen auf den Tisch zu legen, um NPLs zu kaufen und Banken zu rekapitalisieren, um die Kontrolle zu erlangen, wie es Apollo gerade mit Carige versucht“. Ähnliche Interessen wurden seitens des US-Fonds Fortress an der Banca Popolare di Vicenza bekundet, aber die Idee wurde Anfang des Monats verworfen.

Bei einer Rede am Peterson Institute of International Economics (PIIE) am 14. April in Washington wies Italiens Finanzminister Padoan dies als „Gossip“ zurück und argumentierte, dass der Fonds nicht darauf abziele, ausländische Übernahmen, sondern den Ausverkauf von italienischen Bankwerten zu Schleuderpreisen zu verhindern.

Wie immer besteht die Schlüsselfrage darin, was der Marktpreise für diese Assets eigentlich genau ist. Der Fonds mag nicht das ausdrückliche Ziel haben, ausländische Markteintritte zu verhindern. Aber wenn die „Schleuderpreise“, zu denen ausländische Investoren zu investieren gewillt wären, die aktuellen Marktpreise widerspiegeln, dann schließt der Fonds ausländische Investoren aus, indem er zu höheren Preisen kauft und subventioniert Banken, die diese Assets abstoßen. Vielleicht noch wichtig ist, dass er dies erreicht, indem er Assets zu einem höheren Preis kauft, als sie eigentlich wert sind, und dies größtenteils innerhalb des restlichen italienischen Bankensystems finanziert.

Das Argument zugunsten dieser Vorgehensweise lautet, dass – wenn der NPL-Plan aufgeht und das Wachstum anzieht – der Wert dieser Assets sich ausreichend erholen wird, um die Operation profitabel zu machen, so dass der Fonds den Banken jene wertvolle Zeit kauft, die diese brauchen, um ihre Assets für Ausländer zu höheren Preisen attraktiv zu machen.

Das offensichtliche Gegenargument lautet, dass der italienische Bankensektor die letzten fünf Jahre damit verbracht hat, sich diese Zeit zu kaufen – mit dem Ergebnis, dass er jetzt Atlas ins Leben rufen musste, um die Abwicklung jener Banken zu verhindern, die sich hätten erholen sollen, aber es nicht geschafft haben. Die Erfahrung mit diesen verzögerten Aufräumarbeiten könnten nahelegen, dass mehr Zeit nicht immer genug ist, und dass es sich um eine riskante Wette handelt. Ein wichtiger Test für Atlas wird sein, ob ausländische Investoren eventuell in ihn investieren werden.

Unklare Natur

Während es Berichte gab, dass der Fonds „regierungs-inspiriert“ sei, hat die italienische Regierung seine private Natur betont (dazu hier Minister Padoan oder hier auf der Webseite der Regierung). Das ist entscheidend, um die Operationen des Fonds davor zu bewahren, von der Europäischen Kommission als Staatshilfe klassifiziert zu werden. Aber es ist auch wichtig hinsichtlich des kürzlich verabschiedeten staatlichen Garantiesystems für notleidende Kredite, das in Italien als „GACS“ bekannt ist.

Der GACS-Plan sieht eine Staatsgarantie für die weniger riskanten Senior-Tranchen besicherter notleidender Kredite vor. Bevor die Garantie allerdings aktiviert werden kann, müssen 50% der Senior-Tranchen bei privaten Investoren platziert werden. Die Marktattraktivität dieser riskanteren Tranchen ist gering, vielmehr könnte der Marktpreis sehr unterschiedlich vom Wert sein, zu dem die NPLs in den Bilanzen der Banken verbucht sind, was zu Wertminderungen führen und Kapital aufbrauchen würde.

Somit läuft der Garantieplan für Italiens NPLs Gefahr, eine Totgeburt zu werden, bis Italiens Banken ihre Mittel in einem gemeinsamen Fonds zusammenziehen und einen erheblichen Teil der Junior-Produkte selbst kaufen – was genau das ist, was Atlas tun wird.

Wenn Atlas eine vollständig private Initiative sein soll, ist nicht klar, warum es einen 500 Millionen schweren Beitrag von der nationalen italienischen Förderbank Cassa Depositi e Prestiti beinhalten soll, die eine Aktiengesellschaft unter staatlicher Kontrolle ist.

Die Rolle von Cassa Depositi e Prestiti (CDP) sollte klar dargelegt werden. Das Grundprinzip der Transparenz geht weit über die Staatshilfe-Bedenken hinaus. Ein erster Grund ist, dass der Fonds nicht verkaufte Aktien von denjenigen Banken kaufen wird, von denen die Aufsicht eine Kapitalerhöhung verlangt: Die Einbeziehung einer öffentlich kontrollierten Institution könnte Zweifel an der Stärke und dem Einfluss der Aufsicht begründen.

Nehmen wir das Beispiel der Banca Popolare di Vicenza, die bereits zum dritten Mal in drei Jahren ihr Kapital erhöht. Wenn die Aufsicht normalerweise eine Kapitalerhöhung verlangt und die Bank dies nicht schafft, wird sie abgewickelt. Wenn die Banco Popolare di Vicenza es nicht schafft, später diesen Monat ihr Kapital zu erhöhen, wird im italienischen Fall der Fonds (an dem CDP teilnimmt) einspringen und sicherstellen, dass die Abwicklungs-Drohung beseitigt wird, egal wie der Marktprozess ausgeht. In diesem Szenario wird die Stärke der Aufsichtsmaßnahmen reduziert.

Außerdem wird die Vermeidung einer Bankenabwicklung auch die Veränderungen der Governance-Strukturen verhindern, die die Abwicklungsbehörde von einer Bank verlangen kann. Wenn man berücksichtigt, dass die früheren Mittelabrufe der Banca di Vicenza jetzt Gegenstand einer Untersuchung sind, nachdem eine EZB-Überprüfung enthüllt hat, dass die Bank Geld an Kunden verliehen hat, damit diese die Aktien kaufen können und in einigen Fällen Manager angeblich Briefe mit Garantien unterschrieben haben sollen, nach denen die Bank die Anteile zurückzahlen oder zurückkaufen würde, scheint eine Veränderung der Governance-Struktur hochgradig berechtigt.

Ein zweiter Grund ist, dass der Fonds ein Anteilseigner von relativ schwachen Banken sein und riskantere NPL-Tranchen kaufen wird. Die Überlegungen, warum die CDP, die immerhin einen großen Teil der italienischen Spareinlagen verwaltet, in so eine Operation miteinbezogen wird, sollten transparent diskutiert werden.

Schlussfolgerung

Der Atlas-Fonds hat eine schwere Aufgabe, auch wenn diese wahrscheinlich nicht ganz so schwierig ist, wie die seines historischen Namensgebers. Kurzfristig könnte das eintreten, was die meisten Kommentatoren bereits beschrieben haben: Ein nicht perfekter, aber benötigter zweitbester Weg, um Bail-ins und Abwicklungen zu verhindern, passend zu den wiederholten Forderungen der Bank of Italy nach einer Neuregelung des Bankenabwicklungs-Frameworks (Bank Recovery and Resolution Directive, BRRD), nachdem Italien es verhandelt und angenommen hat.

Allerdings verstärkt der Fonds langfristig die systemischen Risiken, indem er als Bankenanteilseigner letzter Instanz auftritt. Das schwächt die stärkeren Banken und involviert eine staatlich kontrollierte Institution, deren Hauptfinanzierungsquelle Spareinlagen sind, in ein ziemlich risikoreiches Unterfangen.

Während es unklar ist, ob das Ziel auch darin besteht, ausländisches Kapital aus dem italienischen Bankensystem herauszuhalten, kommt es letztlich darauf an, wie diese Initiative die Qualität der Banken-Governance betreffen (oder eben nicht betreffen) wird – ein Schlüsselpunkt für die künftige Widerstandsfähigkeit des Systems. Unabhängig davon, ob wir denken, dass es eine gute Idee ist, schwache Banken um jeden Preis am Leben zu halten, steht die Idee eines solchen „Shareholders letzter Instanz“ nicht in Einklang mit dem Ziel, Fortschritte in Richtung einer soliden Europäischen Bankenunion zu machen.

Zur Autorin:

Silvia Merler ist Research Fellow am Thinktank Bruegel.

Hinweis:

Dieser Beitrag wurde zuerst vom Thinktank Bruegel in englischer Sprache veröffentlicht und mit Zustimmung von Bruegel ins Deutsche übersetzt.