Bei der Regierungsbildung zur so genannten Jamaika-Koalition spielt auch die Steuer- und Finanzpolitik eine wichtige Rolle. Dabei geht es besonders den Unionsparteien und der FDP um kräftige Steuersenkungen, vor allem bei der Einkommensteuer. Eine besondere Rolle spielt der Solidaritätszuschlag (Soli), dessen Zukunft aufgrund des bis 2020 auslaufenden Solidarpakts II neu diskutiert werden muss. Wolfgang Schäuble wollte den Soli ab 2020 schrittweise abbauen. Die FDP setzt sich für eine noch frühere Abschaffung ein. Vor den Sondierungsgesprächen hatte der FDP-Vorsitzende Lindner die ersatzlose Abschaffung des Soli sogar zur Bedingung für eine Koalition gemacht. Dies wäre jedoch aus fiskalischer, makroökonomischer und verteilungspolitischer Sicht hoch problematisch.

Ein finanzpolitisch hochriskantes Manöver

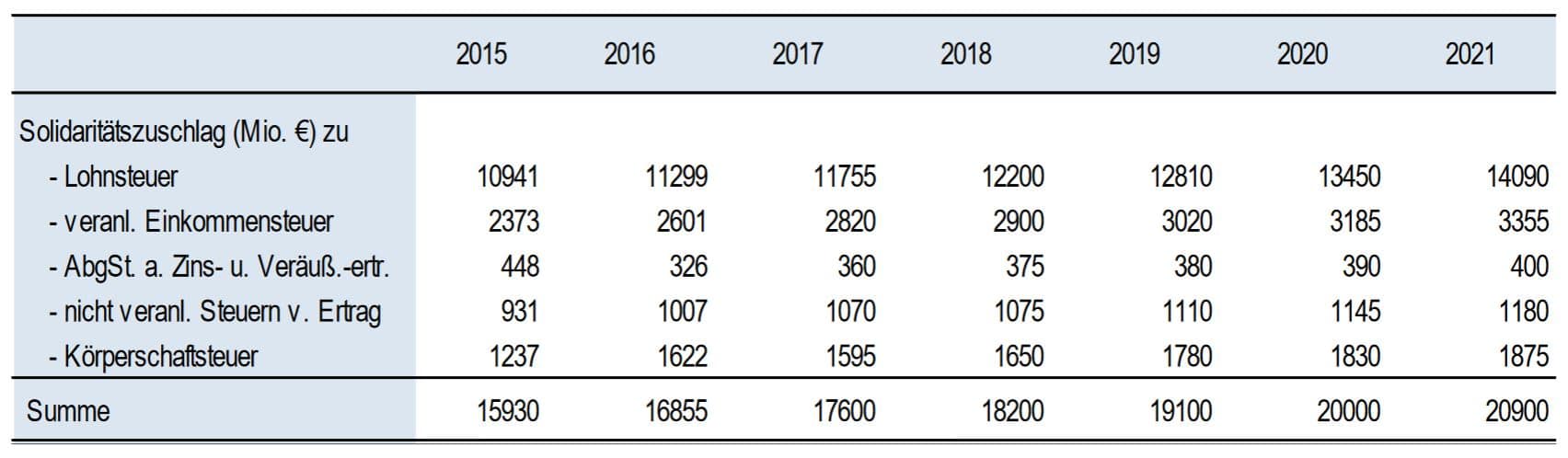

Der Soli wird als Zuschlag von 5,5% auf die Einkommen- und Körperschaftsteuerschuld erhoben. Für sein Aufkommen wird vom Arbeitskreis „Steuerschätzungen“ ein Anstieg von 18,2 Milliarden Euro im Jahr 2018 auf knapp 21 Milliarden im Jahr 2021 erwartet. Der Löwenanteil davon entfällt auf den Zuschlag zur Lohnsteuer und zur veranlagten Einkommensteuer, die zusammen gut 15 Milliarden Euro (2018) bzw. 17,4 Milliarden Euro (2021) ausmachen:

Aufteilung der Einnahmen aus dem Soli auf einzelne Steuern

Angesichts von mittelfristig nur geringen finanzpolitischen Spielräumen im einstelligen Milliardenbereich wäre eine schnelle Absenkung des Soli fiskalisch hoch riskant. Sie würde den Bundeshaushalt stark belasten und dürfte selbst bei weiterhin guter Konjunktur zu Ausgabenkürzungen führen, während gleichzeitig die Vernachlässigung zentraler Zukunftsinvestitionen drohte. Käme es darüber hinaus in den nächsten Jahren zu einer spürbaren Konjunkturabschwächung mit gravierenden Einnahmeausfällen, würden wegen der Schuldenbremse schnell weitere kräftige Ausgabenkürzungen erforderlich, welche die Konjunktur zusätzlich belasten würden. Die rasche Abschaffung des Soli wäre dann nicht nur fiskalisch problematisch, sondern auch makroökonomisch destabilisierend, wie Berechnungen für Steuersenkungen in ähnlichem Umfang gezeigt haben.

Verteilungswirkungen: Wer würde wie stark von der Soli-Abschaffung profitieren?

Hinzu kommt ein in der öffentlichen Debatte bislang völlig unterbelichtetes Problem: Eine ersatzlose Streichung des Soli hätte gravierende negative Verteilungswirkungen. Da der Soli auf die sehr progressive Einkommensteuer angerechnet wird, wirkt er selbst entsprechend progressiv. Das wird dadurch noch gesteigert, dass der Soli auf die Einkommensteuer 2018 erst ab einem zu versteuernden Einkommen (ZVE) von 14.099 Euro (Grundtabelle) erhoben wird und danach bis zu einem ZVE von 15.610 Euro schrittweise auf den vollen Satz von 5,5% steigt.

Nach Berechnungen von Stefen Bach vom DIW Berlin würde daher von einer Abschaffung des von inländischen Steuerzahlern geleisteten Soli in Höhe von insgesamt 17,6 Milliarden Euro zu 62% vor allem das reichste Zehntel der Haushalte mit 10,8 Milliarden Euro profitieren. Auf das zweitreichste Zehntel entfielen weitere 16% mit knapp 2,9 Milliarden Euro. Damit entfielen fast 80% der Entlastung auf das reichste Fünftel der Haushalte. Die untere Hälfte der Bevölkerung würde lediglich zu gut 1% mit nur 0,3 Milliarden Euro profitieren. Das reichste Hundertstel bekäme dagegen über 28% der Gesamtentlastung oder knapp 5 Milliarden Euro.

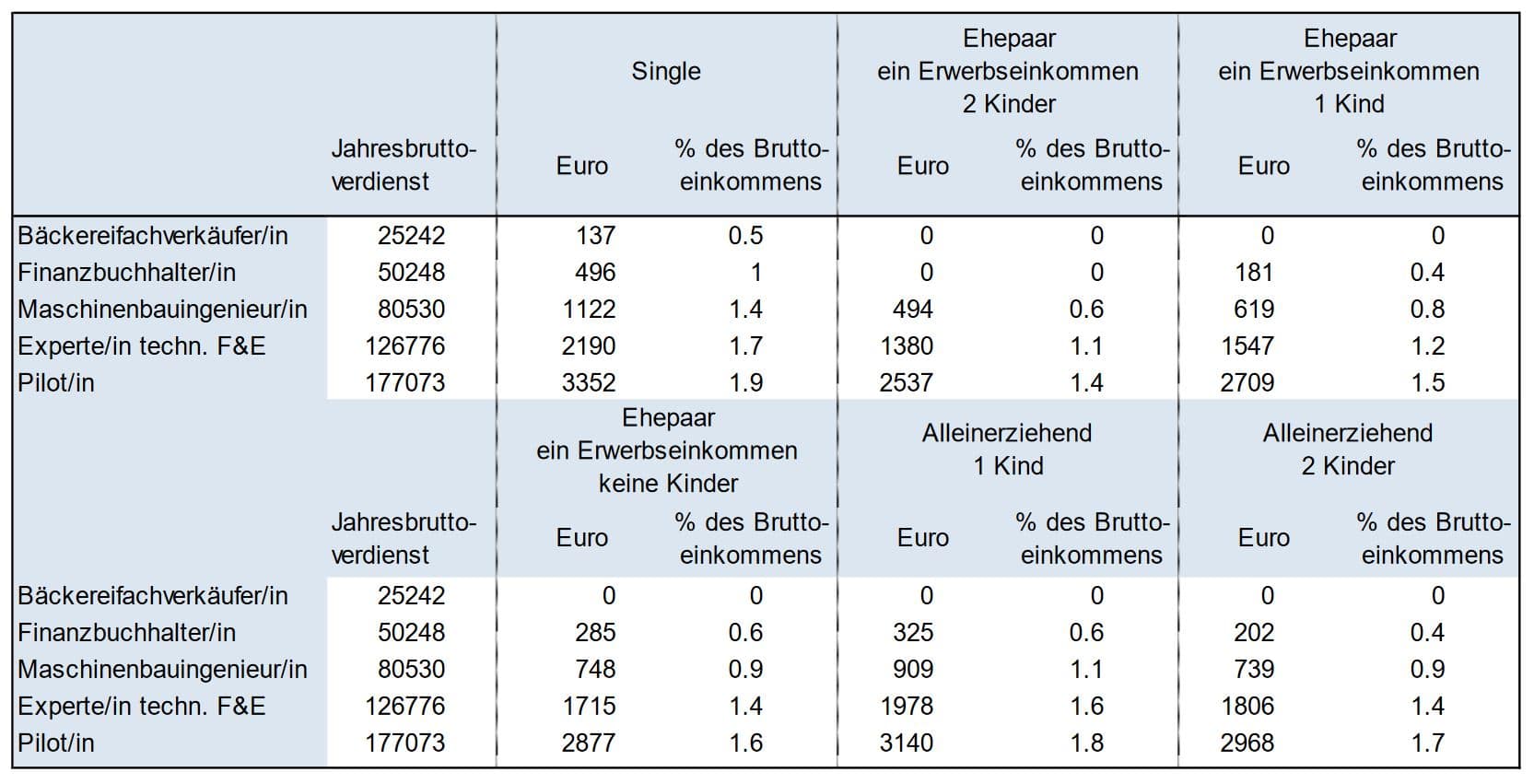

Wir illustrieren diesen Befund nun für Beispielhaushalte in Abhängigkeit vom Bruttoeinkommen. Bei der Berechnung des ZVE werden die im Lohnsteuerverfahren standardmäßig vorgenommenen Abzüge (Vorsorgepauschale, Arbeitnehmerpauschbetrag, Sonderausgabenpauschbetrag sowie je nach Haushaltstyp und Einkommen Kinderfreibeträge, Haushaltsentlastungsbetrag) angesetzt.

Die folgende Tabelle gibt den 2018 zu entrichtenden Soli für Vollzeiterwerbseinkommen an, die gemäß der fortgeschriebenen Verdienststrukturerhebung 2014 durchschnittlich von bestimmten Berufsgruppen erzielt werden. Demnach würden Bäckereifachverkäufer/innen als Repräsentant/innen eines Berufszweigs mit unterdurchschnittlichem Jahreseinkommen (25.242 Euro) je nach Haushaltskontext gar nicht oder kaum von einer Abschaffung des Soli profitieren –selbst Finanzbuchhalter/innen (50.248 Euro) würden je nach Haushaltskontext gar nicht bis kaum spürbar entlastet werden. Erst für Besserverdienende wie Maschinenbauingenieur/innen (80.530 Euro), Expert/innen im technischer Forschung und Entwicklung (126.776 Euro) oder Pilot/innen (177.073 Euro) ergäben sich Entlastungen von teilweise mehreren tausend Euro.

Soli 2018 in Euro und in % des Bruttoeinkommens für ausgewählte Beispielfälle

Die ersatzlose Streichung des Soli entpuppt sich damit als massives Steuergeschenk für die reichsten Haushalte. Dies muss zudem vor dem Hintergrund einer massiven Zunahme der Schieflage der Steuerlastverteilung seit 1998 gesehen werden: Vor allem durch die Senkung des Spitzensteuersatzes der Einkommensteuer und der Unternehmensbesteuerung sowie die gleichzeitige Erhöhung indirekter Steuern verschob sich die Steuerbelastung von 1998 bis 2015 massiv von oben nach unten: Die unteren 70% der Bevölkerung wurden 2015 insgesamt stärker belastet als 1998. Während das unterste Zehntel um 5,4% des Bruttoeinkommens mehr belastet wird, ergab sich für das oberste Zehntel eine Entlastung um 2,3%. Für das reichste Hundertstel und das reichste Tausendstel waren es sogar über 4%. Die Steuerpolitik der vergangenen zwei Jahrzehnte hat damit wesentlich zur zunehmenden Ungleichheit in Deutschland beigetragen.

Alternativen zur Soli-Abschaffung

Aufgrund der herausragenden verteilungspolitischen Bedeutung des Soli muss nach Alternativen zur ersatzlosen Streichung gesucht werden. Eine Alternative bestünde darin, den Soli etwa mit der Förderung strukturschwacher Regionen in Deutschland neu zu begründen. Die Bedarfe bei öffentlichen Investitionen, Regionalförderung und der Sicherung der öffentlichen Daseinsvorsorge auch in ländlichen Gebieten liegen auf der Hand und werden – nicht zuletzt wegen der Wahlerfolge der AfD – mittlerweile von vielen gesehen.

Selbst wenn mittelfristig tatsächlich ein Wegfall des Soli angestrebt würde, gäbe es Alternativen zu einer ersatzlosen Streichung. Dabei sollte die fiskalische und verteilungspolitische Gesamtwirkung von Einkommensteuer und Soli betrachtet werden. Zwar lässt sich der Soli nicht genau in einen Einkommensteuertarif mit identischem Aufkommen und Verteilungsprofil überführen. Jedoch lässt sich ein vereinfachter integrierter Tarif angeben, der ungefähr dasselbe Aufkommen wie der ursprüngliche Soli und eine ähnliche tarifliche Verteilungswirkung erzielt.

In der nächsten Abbildung stellen wir einen Tarif mit einem zusätzlichen linear-progressiven Tarifabschnitt von 13.996 Euro bis 15.610 Euro dar, in der der Grenzsteuersatz von 23,97% auf 26,04% ansteigt, bevor er dann in der nächsten Progressionszone bis zum ersten Spitzensteuersatz von 44,31% bei einem ZVE von 54.949 Euro ansteigt. Dieser Tarif wäre abgesehen von der Milderungsphase weitgehend identisch mit dem aktuellen Einkommensteuertarif einschließlich Soli und würde mit einem Minderaufkommen von ca. 1,4 Milliarden Euro pro Jahr einhergehen. Um Mehrbelastungen von Familien zu vermeiden, die bislang vom Abzug von Kinderfreibeträgen beim Soli profitieren, müsste das Kindergeld nach überschlägigen Berechnungen um etwa 10 bis 12 Euro monatlich angehoben werden, was zu weiteren fiskalischen Kosten von maximal etwa 2 Milliarden Euro jährlich führen dürfte.

Eine solche vereinfachte tarifliche Integration des Soli in die Einkommensteuer, ggf. korrigiert um leichte Kindergelderhöhungen, sollte als Referenzmodell für sämtliche Einkommensteuerreformüberlegungen der neuen Bundesregierung dienen. Nur vor diesem Hintergrund ist ihre verteilungspolitische (und fiskalische) Gesamtwirkung sinnvoll zu ermitteln.

Falls dann perspektivisch tatsächlich eine Abschaffung des Soli angestrebt würde, sollte eine fiskalisch möglichst wenig riskante und verteilungspolitisch möglichst progressive Lösung gewählt werden wie beispielsweise das nun skizzierte Abschmelzmodell.

Ein Abschmelzmodell

Im ersten Schritt sollte der Soli wie oben beschrieben in die Einkommensteuer integriert werden. Da er anders als die Einkommensteuer zu 100% dem Bund zusteht, müssten diesem die aus der Integration resultierenden Einnahmeausfälle ersetzt werden. Die sich daraus ergebenden finanztechnischen Probleme sollten bei entsprechendem politischen Willen relativ leicht zu bewältigen sein.

Im zweiten Schritt müsste man für eine verteilungspolitisch progressive Lösung von der Idee des schrittweisen Abbaus des Soli als solchem übergehen zur Idee eines schrittweisen Abbaus der Belastungen durch den Soli insgesamt. Das bedeutet, dass nicht der Abbau der individuellen Belastung durch den Soli im Vordergrund stehen sollte, sondern der Abbau der kollektiven Belastungen aller Einkommensteuerzahler/innen. Dies ermöglicht den Abbau der fiskalischen Belastung insgesamt bei gleichzeitiger Abkehr von der extrem regressiven Verteilungsstruktur der Entlastungen.

Im dritten Schritt müsste dann eine konkrete progressive Verteilung der Entlastungen festgelegt werden. Eine Lösung könnte darin bestehen, allen einkommensteuerpflichtigen Haushalten die jeweiligen Entlastungsschritte als pauschale Zahlung pro Haushaltsmitglied zukommen zu lassen. Dadurch würden im Prinzip alle Haushalte mit einem einheitlichen Absolutbetrag (je Haushaltsmitglied) entlastet. Obwohl die Reform alle Haushalte gegenüber dem Status quo entlasten würde, wäre die Entlastung relativ zum Einkommen sehr progressiv: Auch Haushalte, die bislang gar keinen Soli zahlen, würden spürbar entlastet.

Technisch könnte die Abschmelzung als schrittweise wachsender Abzugsbetrag von der Einkommensteuerschuld im Tarif der Einkommensteuer verankert werden. So könnte man etwa anstreben, die Belastung der Lohn- und Einkommensteuerzahler durch den Soli z.B. in zehn Schritten auf null zurückzuführen, und dann das geschätzte Aufkommen des Soli auf Lohnsteuer und veranlagte Einkommensteuer von etwa 15 Milliarden Euro im Jahr 2018 durch 10 teilen und 10 Entlastungschritte von 1,5 Milliarden Euro definieren. Damit die Entlastung mit der zu erwartenden Entwicklung des Soli Schritt hält, könnte man den Wert von 1,5 Milliarden Euro jährlich gemäß der Entwicklung des Volkseinkommens ggf. zuzüglich eines Progressionszuschlags fortschreiben.

Um die fiskalische Belastung für den Bund kontrollierbar und flexibel zu halten, müsste die Abschmelzung nicht in zuvor zeitlich genau festgelegten Schritten, sondern je nach Finanzlage variabel gestaltet werden. Am Ende wäre die Belastung durch den Soli dann zu fiskalisch vertretbaren Kosten zeitlich gestreckt und in verteilungspolitisch sehr progressiver Weise auf null zurückgeführt.

Geht man im Referenzjahr 2018 von einem perspektivisch zurückzuführenden Soli-Aufkommen von 15 Milliarden Euro aus, dann würde dies bei etwa 56 Millionen Personen in von der Einkommensteuer erfassten Haushalten in der Endstufe eine Entlastung von knapp 268 Euro pro Person bedeuten.

Übertragen auf zwei der oben genannten Beispielfälle würde dies konkret Folgendes bedeuten: Während die vierköpfige Pilot/innen-Familie bei einfacher Streichung des Soli um 2.537 Euro entlastet würde und die vierköpfige Finanzbuchhalter/innen-Familie komplett leer ausginge, würden in der Endstufe beide Familien mit rund 1.071 Euro entlastet. Dies wäre nach über zwei Jahrzehnten einer steuerreformbedingten Umverteilung von unten nach oben ein deutlicher Beitrag zu einer wieder gerechteren Steuerlast- und Einkommensverteilung.

Zu den AutorInnen:

Katja Rietzler leitet das Referat für Steuer- und Finanzpolitik des gewerkschaftsnahen Instituts für Makroökonomie und Konjunkturforschung (IMK) in der Hans-Böckler-Stiftung.

Achim Truger ist Professor für Volkswirtschaftslehre an der Hochschule für Wirtschaft und Recht Berlin (HWR) und Senior Research Fellow am IMK.

Hinweis:

Dieser Beitrag basiert auf dem in der Vorwoche erschienenen IMK Policy Brief „Ein gerechterer Einkommenssteuertarif ohne Soli: Spielräume und Handlungsoptionen für eine Reform der Einkommensbesteuerung“.

Die Soli-Debatte:

Hier finden Sie einen Beitrag, der für eine Abschaffung des Solidaritätszuschlags argumentiert.