Wer sich gelegentlich die Prognosen der Forschungsinstitute durchliest, wird erstaunt sein. Erstaunt darüber, wie wenig bis gar nichts wir dort über die Gewinne der Unternehmen lesen können. Für Wirtschaftsjournalisten, die wie ich in einem Unternehmensressort arbeiten, und sicherlich auch für viele Bankanalysten wirken solche Blankostellen nur verwunderlich. Beschäftigen wir uns doch ständig (die Analysten natürlich ausführlicher) mit den erwarteten Gewinnmargen oder damit, welche Rendite das investierte Kapital bei einem Unternehmen abwirft – im Vergleich etwa zu den Renditeforderungen der Fremdkapitalgeber (Zinsen) und der Eigenkapitalgeber (Dividendenerwartungen).

Das jüngste Beispiel ist die Prognose des gewerkschaftsnahen Instituts für Makroökonomie und Konjunkturforschung (IMK). In irgendeiner Tabelle finden wir dort zwar die Vorhersage für das Unternehmens- und Vermögenseinkommen. Doch die Ökonomen verlieren nur einen Nebensatz darauf, um dort „die stark steigenden Gewinne“ vorkommen zu lassen. Für die im Vorjahr gesunkenen Ausrüstungsinvestitionen wird gar nicht erst nach einer Erklärung in der Gewinnentwicklung gesucht – sondern die zuletzt nur leicht verringerte Unsicherheit als psychologischer Grund gefunden. So seien die Investitionen „2016 angesichts zunehmender geopolitischer Risiken, darunter des Brexit, und einer verhalteneren weltwirtschaftlichen Entwicklung ab dem zweiten Quartal“ geschrumpft. Hmm.

Beim Kieler Institut für Weltwirtschaft, lange für seine wirtschaftsliberale Ausrichtung bekannt, rechnen die Volkswirte dagegen mit einem in diesem Jahr sinkenden Unternehmens- und Vermögenseinkommen. Dafür wird ausführlich in einem Kasten beleuchtet, wie das denn überhaupt sein kann, wenn doch die deutsche Wirtschaft auf eine angebliche Überhitzung zusteuert. Bei den Kielern interessiert jedoch etwas anderes: Ganz am Ende ihrer Prognose beschäftigen sie sich dann doch mit den operativen Gewinnen der Unternehmen – versteckt allerdings in einer Tabelle im Anhang, wo sie die Konten der einzelnen volkswirtschaftlichen Sektoren vorhersagen: der nichtfinanziellen Kapitalgesellschaften, der finanziellen Kapitalgesellschaften, des Staates, der privaten Haushalte und der übrigen Welt.

Ein volkswirtschaftlicher Ebit

Operative Gewinne sind die Überschüsse des Erlöses über den Kosten. Sie entstehen allein in der Produktion von Gütern und Dienstleistungen, ohne dass das Vermögenseinkommen (z.B. an den Finanzmärkten) mit reinspielen würde. Volkswirtschaftlich ausgedrückt: Produktionswert (Umsatz) minus Vorleistungen minus Abschreibungen minus Arbeitnehmerentgelt (Lohnsumme). Betrachten wir diese Überschüsse vor Steuerzahlungen, kommen wir auf den volkswirtschaftlichen Ebit (Earnings before Interest and Taxes) des Standorts, den wir aus der Gewinn- und Verlustrechnung der Unternehmen, aus der Wirtschaftspresse und Analystenreports kennen.

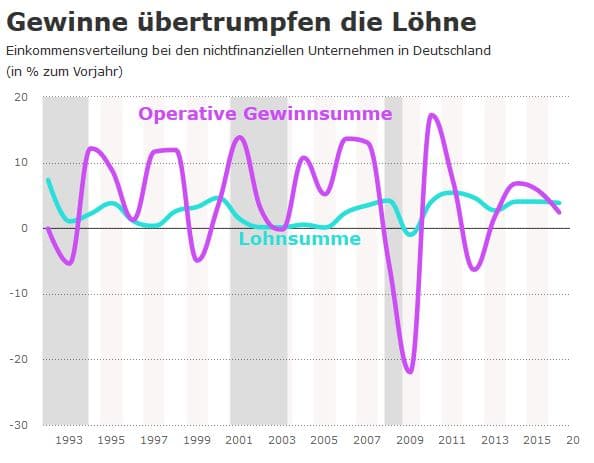

Es ist sehr schade, dass sich das Kieler Institut so wenig mit den eigenen Prognosen der operativen Gewinne beschäftigt, sagen doch die Ökonomen einen Rückgang von 1,4% für dieses Jahr voraus (für die nichtfinanziellen und die finanziellen Kapitalgesellschaften zusammen). In der Gemeinschaftsdiagnose der Institute gingen die Volkswirte im Frühjahr noch von -0,4% aus. Was das aber bedeutet, sehen wir in folgender Grafik. Schrumpfen die operativen Gewinne, bricht früher oder später eine Rezession aus. Auch zur Jahreswende 2012/13 gab es in Deutschland zwei Quartale mit schrumpfender Wirtschaftsleistung.

An dieser regelmäßigen Beobachtung (die wir in den USA auch über einen längeren Zeitraum vorliegen haben) ändert auch nichts, dass der Exportüberschuss 2001 die Gewinne kurzzeitig noch oben getrieben hat, während die Lohnsumme längst stagnierte und die Unternehmen zuvor bereits im New-Economy-Boom die schrumpfenden Gewinne länger weggesteckt haben. Am Ende kam es damals in der Rezession dann doch zu Jobverlusten, die sehr lange anhielten, weil die deutschen Unternehmen auch dank der Exportgewinne lieber ihre Verschuldung abbauten – genau als Deutschland der kranke Mann Europas war, dessen Lohnstagnation zwar die Wettbewerbsfähigkeit verbesserte, aber die Volkswirtschaft in einer bitteren Stagnation gefangen hielt.

Steigen die operativen Gewinne oder sinken sie?

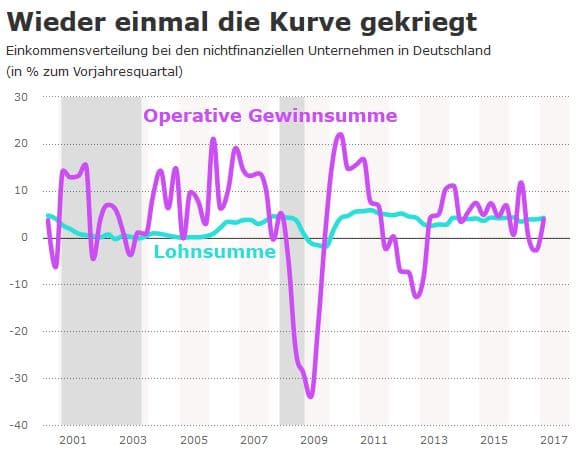

Wessen Prognose sieht nun realistischer aus? Das IMK mit seinen steigenden Gewinnen oder das Kieler IfW mit seinen sinkenden Gewinnen? Leider gibt es anders als in den USA die Sektorkonten in der EU und speziell in Deutschland erst seit 1999 auf Quartalsbasis – also seit der Euroeinführung. Hier können wir nun erkennen, dass die operativen Gewinne 2016 tatsächlich kurz davorstanden abzukippen. Mit den leicht anziehenden Investitionen, getragen von der stärkeren Nachfrage aus dem Euroraum, haben sich jedoch auch die Gewinne zu Beginn dieses Jahres erholt. Die Unternehmen dürfen sich wohl bei Mario Draghi bedanken.

Bislang senden die Bestellungen für Investitionsgüter auch für das zweite und das dritte Quartal noch immer positive Signale. Die Kapazitäten werden also wieder erweitert. Damit spricht vieles dafür, dass die gewerkschaftsnahen Ökonomen vom IMK vorerst recht behalten. Endgültig werden wir das aber erst wissen, wenn die Daten in knapp anderthalb Monaten für das zweite Quartal vorliegen. Was wir jedoch nicht erkennen können: dass die Abwärtsrisiken wegen einer drohenden Überhitzung zugenommen hätten, wie es das IfW als Warnung an die Wand malt. Behalten die IfW-Ökonomen dagegen recht, könnte es sogar ganz ohne vorherige Überhitzung eine Rezession geben.

Zum Autor:

André Kühnlenz ist Redakteur bei der Finanz und Wirtschaft. Außerdem bloggt er auf weitwinkelsubjektiv.com.

Hinweis:

Dieser Beitrag ist ebenfalls im The State of Swing-Blog der Finanz und Wirtschaft erschienen. In Kooperation mit der FuW veröffentlichen wir die Blog-Beiträge auch im Makronom.